学生専用ライフカードは、ライフカードが18歳~25歳(高校生を除く)の学生向けに発行している年会費無料のクレジットカードです。

本記事では、学生専用ライフカードのメリット・デメリットや審査、卒業後の利用などについてまとめました。

海外旅行や留学を考えている学生は必見です。

- 海外利用額の4%がキャッシュバック

- 最高2,000万円の海外旅行保険が自動付帯

- 海外アシスタンスサービス付き

- 学生専用なので申し込みやすい

- 基本の還元率は高くない

- 利用限度額が低い

- 年齢制限がある

- 家族カードは発行できない

| カード名 | 学生専用ライフカード | JCB CARD W | エポスカード | 三井住友カード(NL) | JALカード navi (学生専用)  |

| 年会費 | 無料 | 無料 | 無料 | 永年無料 | 無料 |

| 還元率 | 0.5%~1.5% | 1.00%~10.50%※J1 | 0.5%〜 | 0.5%~7%※M1 | 1.0%〜(マイル) |

| 国際ブランド | Visa、Mastercard、JCB | JCB | Visa | Visa、Mastercard | Visa、Mastercard、JCB |

| キャンペーン | 最大15,000円 キャッシュバック | 新規入会+ご利用で 最大20% キャッシュバック 2025年7月1日~2025年9月30日まで | 2,000円相当のポイント or クーポンプレゼント | 【学生限定】 新規入会&条件達成で 6,000円分プレゼント※1 2025年7月1日~2025年9月30日 | 最大4,000マイル プレゼント |

| 申込対象 | 18歳〜25歳の学生 高校生は除く | 39歳以下 | 18歳以上 | 満18歳以上 | 18歳〜29歳の学生 高校生は除く |

| 発行スピード | 最短2営業日 | 最短5分※J1 9:00AM~8:00PMでお申し込み。 (受付時間を過ぎた場合は、翌日受付扱い) | 最短即日 | 最短10秒※即時発行が できない場合があります。 | 約2週間 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

①新規入会&条件達成で5,000円分のVポイントPayギフトプレゼント

②学生限定 新規入会で1,000円分のVポイントPayギフトプレゼント

学生専用ライフカードの特徴・基礎知識

| 学生専用ライフカード | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~3.0% |

| マイル | 0.25%~0.75% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | なし | |

| 旅行保険 | 海外 | 最高2,000万円(自動付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 無料 | |

| 電子マネー | iD | |

| 国際ブランド | Visa、Mastercard、JCB | |

| 発行会社 | ライフカード株式会社 | |

| 発行期間 | 最短2営業日発行 | |

「学生専用ライフカード」は、ライフカードが発行する学生向けのクレジットカードです。

高校生を除く満18歳~25歳の学生のみ発行できます。年会費は本カード・ETCカードともに無料、家族カードは発行できません。

保有コストもかからないので、海外旅行や留学を考えている学生なら持っておいて損はないでしょう。

なお、卒業後は自動的にライフカードの一般カードに切り替わります。

学生専用ライフカードの海外旅行時のメリット

学生専用ライフカードは、海外旅行時に役立つ特典が充実しています。

- 海外利用額の4%がキャッシュバック

- 最高2,000万円の海外旅行保険が自動付帯

- 海外アシスタンスサービス

それぞれ詳しくみていきましょう。

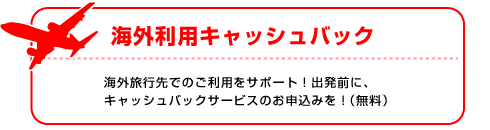

海外利用額の4%がキャッシュバック

学生専用ライフカードの最大の魅力は、海外でのカードショッピング利用額の4%がキャッシュバックされる特典でしょう。

現金で口座に入金されるため、ポイントをあまり使わない方にとってもメリットが大きいです。

- 還元率1%の場合:2,000円相当キャッシュバック

- 還元率4%の場合:8,000円相当キャッシュバック

仮に海外旅行先で20万円使った場合、還元率が3%違うだけで獲得額に6,000円も差がでます。

なお、年間のキャッシュバック上限は10万円です。

キャッシュバックのおおまかな流れは以下のとおりです。海外旅行のたびに事前申し込みが必要な点には注意してくださいね。

- LIFE-Web Desk登録(初回のみ)

- キャッシュバックサービス申込み

- 海外にてカード利用

- キャッシュバック(原則として請求月の翌々月10日に入金)

誕生日月に海外で利用するとポイントも3倍

学生専用ライフカードには、誕生日月にポイントが3倍になる特典があります。

基本の還元率が0.5%なので1.5%還元です。

これは海外利用分の4%キャッシュバックと重複して適用されます。

つまり、誕生日月に海外でカードを利用すると、1.5%分のポイントが貯まるうえに4%分のキャッシュバックも受けられます!

最高2,000万円の海外旅行保険が自動付帯

学生専用ライフカードには最高2,000万円の海外旅行保険が自動付帯しています。

| 項目 | 本会員 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害・疾病治療費用 | 200万円 |

| 救援者費用等 | 200万円 |

| 個人賠償責任 | 2,000万円(免責金額なし) |

| 携行品損害 (1旅行中・年間限度額) | 20万円 (免責金額3,000円) |

自動付帯なのでカードを保有しているだけで補償されます。

補償内容も年会費無料のクレジットカードにしては十分だと言えるでしょう。

海外では日本の健康保険が適用されないため、ちょっとしたケガや病気でも医療費が高額になってしまうケースが多いです。

最高200万円の疾病・治療費用補償が付帯しているのは、送り出す親にとっても安心材料の1つになるでしょう。

海外アシスタンスサービス

ライフカード会員は、海外アシスタンスサービス「LIFE DESK」を無料で利用できます。

サービスの例は以下のとおりです。

- 海外旅行時の情報収集

- ホテル・レストランの予約

- カード紛失・盗難時の案内

- 病気・ケガの際の病院の紹介など

LIFE DESKは世界の主要都市20ヶ所に設置されており、日本語で対応してくれます。

海外旅行ではトラブルが付きものです。LIFE DESKは快適な海外旅行に一役買ってくれるでしょう。

学生専用ライフカードのデメリット

学生専用ライフカードのデメリットも確認しておきましょう。

- 基本の還元率は高くない

- 利用限度額が低い

- 年齢制限がある

- 家族カードは発行できない

基本の還元率は高くない

学生専用ライフカードの基本還元率は0.5%です。

今は年会費無料で還元率1%のクレジットカードも少なくないため、この点はデメリットでしょう。

海外旅行や留学に行く機会がない方にとっては魅力が少なく感じるかもしれません。

- 誕生日月

ポイント3倍(還元率1.5%) - 入会後1年間

ポイント1.5倍(還元率0.75%) - ステージプログラム

年間利用額に応じてポイント最大2倍(還元率1%) - 年間50万円利用

300ポイントプレゼント

誕生日月は1.5%、入会後1年間は0.75%にアップするので効率よく貯められます。

また、レギュラー・スペシャル・ロイヤル・プレミアムとステージが上がるほどポイントが貯まりやすくなる仕組みです。

年間利用額が200万円以上なら次年度のポイント還元率が1%に上がります。

年間50万円の利用なら次年度0.75%となり、さらに300ポイントのボーナスポイントももらえます。

ポイントは最大5年間有効なので、カード利用額がそこまで大きくない方でもマイペースに貯められますね。

利用限度額が低い

学生専用ライフカードの利用限度額は最大でも30万円と他社クレジットカードと比べて低いです。

海外旅行や留学などで利用する場合、足りなくなってしまうおそれがあります。

1ヶ月間に30万円以上利用する可能性があるなら、他のクレジットカードの保有も併せて検討しなければなりません。

この点は確かに弱点ですが、利用限度額が低いことはセキュリティの面では安心材料になるでしょう。

年齢制限がある

学生専用ライフカードは満18歳から25歳以下で現在在学中の学生を対象としているため、それ以外の方は申し込みできません。

申し込み方法によってそれぞれ申し込み期限が定められているので注意しましょう。

- オンライン入会の場合

⇒卒業予定年月の1ヶ月前の月末まで - 郵送などで申し込む場合

⇒卒業予定年月の3ヶ月前の月末まで

卒業が3月だとすると、オンラインなら2月月末まで、郵送なら前年12月月末までの申し込みが必要です。

この特典目的で保有している方にとってはデメリットでしょう。

家族カードは発行できない

学生専用ライフカードは家族カードが発行できません。

家族カードを発行したい方は別のカードを検討しましょう。

ETCカードは年会費無料で発行可能です。

学生から社会人になっても使える?

学生専用ライフカードは名前のとおり学生専用のクレジットカードですが、卒業して社会人になると自動でライフカードの一般カードに切り替わります。

ライフカードも同じく年会費無料ですが、一部学生向け特典が利用できなくなる点に注意が必要です。

- 海外利用分の4%キャッシュバック

- ケータイ利用料金決済でAmazonギフト券が当たる「ケータイ利用料金決済deプレゼント」

- 海外旅行保険の自動付帯

最大の強みである海外利用分の4%キャッシュバックは卒業予定年の3月末日で終了してしまいます。

また、学生専用ライフカードにはケータイ利用料金をカードで支払うと毎月10人に1人にAmazonギフト券500円分が当たる特典が付いていますが、これも在学期間限定の特典です。

ただし、通常のライフカードも年会費無料のカードなので、卒業後そのまま保有していてもコストがかかることはありません。

海外特典を目的で持っていた方にとっては保有価値は大きく下がりますが、そうでないなら持っておいても損はないでしょう。

学生専用ライフカードの審査

この章では、学生専用ライフカードの審査について解説します。

ただし、他のクレジットカードと同様に審査基準は一切公表されていないため、明確なことを知ることはできません。理解したうえで読み進めてくださいね。

学生専用ライフカードの申し込み資格

学生専用ライフカードの申し込み資格は以下のとおりです。

高校生を除く満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方

大学・大学院・短期大学・専門学校に在学中の方が対象となっています。

また、在学中であっても26歳以上の方は申し込めません。

実際にカードが発行されるのは進学後になるものの、いち早くカードが欲しいという人は申し込みしてみてもいいでしょう。

学生専用ライフカードの審査難易度

学生専用ライフカードは学生専用のカードであることから、比較的発行しやすいと考えられます。

学生限定なので申し込み要件も収入については触れられておらず、収入の少ない学生にとっても審査のハードルは高くないでしょう。

もちろん、延滞をしていたり短期間に複数のクレジットカードに申し込んだ場合など審査に落ちてしまうケースもあります。

ただ、利用限度枠も最高30万円と低く、審査難易度はやや易しめと判断できます。

学生で他のクレジットカードの審査が不安な方、初めてクレジットカードを保有する方も申し込みやすいですね。

学生専用ライフカードの審査にかかる日数

審査は最短1営業日後、カードは最短2営業日で発行されます。審査スピードは比較的速いと言えます。

おおまかな流れは以下のとおりです。

- オンライン申し込み

- 審査結果メールの受信(最短1営業日後)

- オンラインで支払い口座の設定

- カード発行(最短2営業日後)

ただし、審査状況などにより日数は異なります。必ずしも2営業日で発行できるわけではないので注意してください。

下記の場合は2営業日で発行することができません。

- 正午(昼の12時)までに申し込みが完了していない場合

- オンラインでの口座振替手続きおよび金融機関にて本人確認ができなかった場合

- オンラインで口座振替手続きを行わず、本人限定郵便でカードを届けてもらう場合

海外旅行好きの学生におすすめのカード

海外旅行好きの学生におすすめのカードは学生専用ライフカード以外にもあります。

ここではおすすめのカードを2枚紹介します。

- JALカード navi

- ANAカード(学生用)

JALカード navi

| JALカード navi | ||

|---|---|---|

| 還元率 | ポイント | 付与なし |

| マイル | 1.0%~ | |

| 年会費 | 初年度 | 在学中無料 |

| 2年目以降 | ||

| 家族カード | なし | |

| 旅行保険 | 海外 | 最高1,000万円(自動付帯) |

| 国内 | ||

| ETCカード | 発行手数料 | Visa、Mastercard:1,100円 JCB:無料 |

| 年会費 | 無料 | |

| 電子マネー | QUICPay | |

| 国際ブランド | Visa、Mastercard、JCB | |

| 発行会社 | Visa、Mastercard | 三菱UFJニコス株式会社 |

| JCB | 株式会社ジェーシービー | |

| 発行期間 | 約2週間 | |

「JALカード navi」は、18歳以上30歳未満の学生の方限定のJALカードです。

在学期間中年会費無料で保有できます。

旅行好きの学生におすすめのポイントはJALマイルが貯まりやすいことです。

3つのボーナス(入会搭乗ボーナス・毎回初回搭乗ボーナス・搭乗ごとのボーナス)がもらえるのに加えて、区間マイルが100%貯まる「JALカード ツアープレミアム」に無料で登録できます(通常年会費2,200円)。

ショッピングマイルも100円につき1マイル(通常の2倍)貯まるうえに、学生限定のボーナスマイルも用意されています。

- 語学検定ボーナスマイル

対象の外国語検定に合格すると500マイルをプレゼント - 祝卒業!JALカードご継続ボーナス

卒業後もJALカードを継続する2,000マイルをプレゼント

学生でJALマイルを貯めたいならJALカード naviで間違いないでしょう。最高1,000万円の旅行保険も自動付帯しています。

セゾンブルー・アメリカン・エキスプレス・カード

2023年9月1日(金)をもって、新規受付を終了いたしました。

| セゾンブルー・アメリカン・エキスプレス(R)・カード | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~1.0% (※国内利用0.5%、海外利用1.0%) |

| マイル | 0.3% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | 3,300円/25歳以下無料 | |

| 家族カード | 1,100円/1枚 4枚まで発行可 |

|

| 旅行保険 | 海外 | 最高3,000万円(利用付帯) |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| ポストペイ型電子マネー | QUICPay、ID | |

| 国際ブランド | アメリカン・エキスプレス | |

| 発行会社 | 株式会社クレディセゾン | |

| 発行期間 | 最短即日発行可 | |

「セゾンブルー・アメリカン・エキスプレス・カード」は、クレディセゾンとアメックスが提携して発行するカードです。

申し込み資格は「18歳以上のご連絡可能な方(高校生を除く)」であり、学生も社会人も申し込み可能です。

通常3,300円かかるカードですが、26歳になるまで年会費無料で保有できます。

特徴は、旅行時に役立つ特典が充実していることです。

- 最高3,000万円の旅行保険が付帯

- 海外での利用はポイント2倍(1.0%)

- 手荷物無料宅配サービス

- 日本語対応の海外アシスタントデスクサービス

特に、年会費無料で手荷物無料宅配サービスが利用できるのは魅力的ですね。

帰国時に空港から自宅まで手荷物1個を無料で送ってくれます。

そのほか、海外用Wi-Fi・携帯電話レンタルサービスなども利用可能です。

基本の還元率は0.5%と平均的ですが、25歳以下の学生なら年会費無料で保有できるので持っておいて損はないでしょう。

学生専用ライフカードがおすすめなのはこんな方

学生専用ライフカードは以下のような方におすすめのカードです。

- 海外旅行に行く機会が多い学生

- 年会費無料で海外旅行保険付帯のカードを探している方

- 初めてのクレジットカードを探している方

- 卒業後もカードを継続して保有したい方

学生専用ライフカードは海外旅行・留学で役立つ特典が充実しており、海外利用に強みを持つクレジットカードです。

特に、海外利用分の4%が現金でキャッシュバックされるのは、収入が少ない学生にとってうれしい特典ですね。

海外旅行保険やLIFE DESKサービスも付帯しており、海外旅行に慣れていない学生でも安心して利用できるでしょう。

学生専用であることから、初めてクレジットカードを持つ方や審査が不安な方でも比較的申し込みやすいと考えられます。ぜひ検討してみてくださいね。

- ケータイ利用料金決済deプレゼント

ケータイ利用料金決済で毎月10人に1人の確率でAmazonギフト券500円分が当たる - カード会員保障制度

不正利用による損害を補償してくれる - L-Mall

会員限定ショッピングサイト「L-Mall」利用でポイント最大25倍

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 還元率は交換商品により異なります。

- 最短5分発行には連絡先電話番号が必要です。

- モバ即(最短5分)の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。

(運転免許証/マイナンバーカード/在留カード) - モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)