クレジットカードを選ぶ時、還元率や会員特典などに目が向きやすいですが、最も大事なのは入会できること、必要な時に決済できることです。

せっかくクレジットカードに申し込んでも審査に落ちたり、発行できても使いすぎてしまったり、必要な時に使えなかったりすると意味がありません。

この記事では、年収別におすすめのクレジットカードを紹介します。ぜひ参考にしてみてください。

- 年収ごとにおすすめのクレジットカードは異なる

- 年収に見合ったクレジットカードを選ぶポイントはカードの年会費や利用限度額

- 年収100万円〜300万円の方におすすめのカード

年会費が無料でポイント還元率が高い一般カード

- 年収300万円〜500万円の方におすすめのカード

ゴールドカードなど限度額を増額できるステータスカード

- 年収500万円以上の方におすすめのカード

プラチナカードなど限度額が高めのハイステータスカード

| カード名 | 三井住友カード(NL) | JCB CARD W | dカード GOLD | New! JCBカード S | JCBゴールド | 楽天プレミアムカード | セゾンプラチナ・ビジネス アメリカン・エキスプレス(R)・カード  | リクルートカード | アメックスグリーン |

| 年会費 (税込) | 永年無料 | 無料 | 11,000円 | 無料 | 11,000円(税込) 初年度無料 | 11,000円 | 22,000円 条件付きで11,000円 | 無料 | 月会費制1,100円/月 (年合計13,200円) |

| 還元率 | 0.5%~7%※M1 | 1.00%~10.50%※J1 | 1.0%~10% | 0.5%~10.0%※J1 | 0.5%~10.0%※J1 | 1.0%~5.0% | 0.5%〜1.0% | 1.2%~4.2% | 0.3%~1.0% |

| 国際ブランド | Visa、Mastercard | JCB | Visa、Mastercard | JCB | JCB | Visa、Mastercard、 JCB、American Express | American Express | JCB | American Express |

| キャンペーン | 新規入会&条件達成で 最大5,000円相当分 プレゼント 2025年5月1日~2025年6月30日 | 新規入会+ご利用で 最大20% キャッシュバック 2025年7月1日~2025年9月30日まで | 新規入会&利用 +公共料金などすべて支払い 最大11,000ポイント プレゼント 2024年6月1日(土)〜 | 新規入会+ご利用で 最大20% キャッシュバック 2025年7月1日~2025年9月30日まで | 新規入会+ご利用で 最大20% キャッシュバック 2025年7月1日~2025年9月30日まで | 新規入会& 1回利用で 5,000ポイント プレゼント | 最大6,000円相当 プレゼント | 合計35,000ポイント プレゼント |

|

| 申込対象 | 満18歳以上 (高校生を除く) | 18歳以上39歳以下 | 18歳以上 | 18歳以上 | 20歳以上 | 20歳以上 | 20歳以上 個人の方も申込可能 | 18歳以上 | 20歳以上 パート・アルバイト・学生不可 |

| 発行スピード | 最短10秒

| 最短5分※J1 | 最短5営業日 | 最短5分※J1 | 最短5分※J1 | 最短3営業日 | 最短3営業日 | 1~2週間 | 1~3週間 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

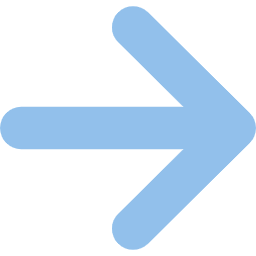

年収に見合ったクレジットカードとは

クレジットカードを選ぶ際には、カードの年会費や利用限度額をチェックすることが大切です。

ランクが上がるにつれて年会費と利用できる限度額があがっていきますが、それに合わせて審査を通過するための必要年収も高くなっていくのが一般的です。

おおまかに言えば、年収別におすすめのクレジットカードは以下のとおりです。

- 年収100〜300万円:一般カードがおすすめ

- 年収300〜500万円:ゴールドカードがおすすめ

- 年収500万円以上:プラチナカード、ブラックカードがおすすめ

これをもとにそれぞれの年収帯の方におすすめのクレジットカードを紹介していきます。

年収100万円〜300万円の方におすすめのカード

学生、フリーター、パートタイマーの方など、年収が低く、月によって収入が変わる可能性がある方は、年会費無料のクレジットカードがおすすめです。

年会費が無料のクレジットカードは、カード発行時に設定されている限度額が10万円から30万円程度が多いので、使いすぎる心配はありません。

また、審査が不安な方や初めてクレジットカードを申し込む方でも比較的入会しやすいのが特徴です。

ここからは年収100万円〜300万円の方におすすめの、年会費が無料かつポイント還元率が高いクレジットカードを紹介します。

- JCBカード W

- 三菱UFJカード VIASOカード

- dカード

- Orico Card THE POINT

JCBカード W

| JCBカード W | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~10.5%※J1 |

| マイル | 0.6%~ | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| ポストペイ型電子マネー | QUICPay ApplePay GooglePay |

|

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 最短5分※J1 | |

- ポイント還元率が他のJCBカードの2倍

- パートナー店での利用でポイントアップ

- 「Oki Doki ランド」経由でポイント最大20倍

JCBカード Wはポイント還元率が高いことで人気のクレジットカードです。

JCBオリジナルシリーズの基本のポイント還元率は0.5%ですが、JCBカード Wはいつでも他のJCBカードの2倍の還元率、つまり還元率1.0%です。

1,000円につき2ポイント(Oki Dokiポイント)が付与され、1ポイント=5円相当に交換できます。

パートナー店やポイントアップサイトでポイントさらに貯まる

JCBオリジナルシリーズパートナー店で利用すると、さらにポイント還元率がアップします。

| 店舗名 | 倍率 ※JCB CARD W /plus Lの場合 | 還元率 |

|---|---|---|

| スターバックスカードへのオンライン入金 | 11倍 | 5.5% |

| オリックスレンタカー | 7倍 | 3.5% |

| 洋服の青山 AOKI | 6倍 | 3.0% |

| Amazon | 4倍 | 2.0% |

| セブンイレブン | ||

| 高島屋 | ||

| JCBトラベル | ||

| ビックカメラ コジマ | 3倍 | 1.5% |

| 出光昭和シェル | ||

| ウエルシア ハックドラッグ |

||

| モスバーガー | ||

| メルカリ |

いつものお店で日常的にカードを使うだけで、ザクザクポイントが貯まりますね。

また、ポイント優待サイト「Oki Dokiランド」を経由してネットショッピングをすると、ポイント還元率が最大20倍にもなるので、ネットショッピングでもお得です。

最大15,000円キャッシュバック

2025年7月1日~2025年9月30日まで

三菱UFJカード VIASOカード

| 三菱UFJカード VIASOカード | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~1.0% |

| マイル | なし | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行傷害保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 1枚につき 1,100円(税込) |

| 年会費 | 無料 | |

| ポストペイ型電子マネー | Suica 楽天Edy QUICPay Apple Pay |

|

| 国際ブランド | Mastercard | |

| 発行会社 | 三菱UFJニコス株式会社 | |

| 発行期間 | 最短翌営業日 | |

- ポイントが自動でキャッシュバックされる

- 「point名人.com」経由でポイント最大25倍

- 特定加盟店での利用でポイント2倍

三菱UFJニコスが発行している三菱UFJカード VIASOカードは、ポイントが自動でキャッシュバックされる高還元率カードです。

三菱UFJカード VIASOカードを使って買い物をすると1,000円につき5ポイントが貯まります。

貯まったポイントは、手続き不要で1ポイント1円として自動的にキャッシュバックされます。

これならポイントの使い道に困ることはありませんね。

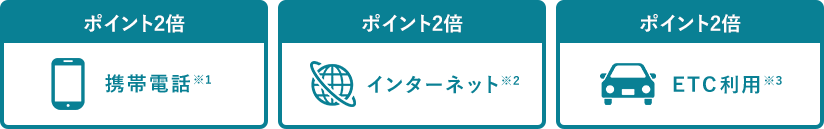

通信費やETCの支払いでポイント2倍

三菱UFJカード VIASOカードの魅力は、生活に密着したサービスでの利用でポイントを貯められることにもあります。

以下特定の加盟店でのETCや通信料の支払いは、ポイントが2倍にアップします。

- 道路:ETCマークのある高速道路、一般有料道路の通行料金

- 携帯電話:NTTドコモ、au、ソフトバンク、ワイモバイル

- インターネットプロバイダー:Yahoo! BB、OCN、au one net、BIGLOBE、ODN

さらに、「point名人.com」から楽天市場、Yahoo!ショッピングなどのWEBショップにアクセスして買い物をすると、ポイントアップ特典を受けることができます。

最大25倍のポイントを受けられるショップもありますよ。

dカード

| dカード | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~ |

| マイル | 0.5%~ | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険(29歳以下の本会員と家族会員が対象) | 海外 | 最高2,000万円(利用付帯) |

| 国内 | 最高1,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 550円 ※前年度1度でも利用すれば無料 | |

| ポストペイ型電子マネー | iD | |

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | 株式会社NTTドコモ | |

| 発行期間 | 最短5日 | |

- dカード特約店やdポイント加盟店でポイントアップ

- dポイントの使い道が豊富

- ケータイ補償が付帯

dカードは、年会費永年無料で還元率1%のクレジットカードです。

dカード特約店での利用でポイント加算や割引があるほか、dポイント加盟店では加盟店ごとのポイントが加算されます。

| 店舗名 | 決済対象 | 加算ポイント |

|---|---|---|

| オリックスレンタカー | iD決済 | 100円で3ポイント |

| JAL | カード決済 | 100円で1ポイント |

| 髙島屋 | カード決済 | 200円で1ポイント |

| マツモトキヨシ | カード決済・iD決済 | 100円で2ポイント |

| スターバックス カード | カード決済 | 100円で3ポイント |

| ドトール バリューカード | カード決済 | 100円で3ポイント |

| ビッグエコー | iD決済 | 100円で2ポイント |

| dショッピング | カード決済 | 100円で1ポイント |

また、dポイントは使い道が豊富なことも魅力の一つです。

ローソンやマクドナルドなど街のお店でのd払いや、ネットショッピングの利用にも便利です。

ケータイ補償付き

ドコモの携帯電話が故障または紛失した場合、購入後1年間は最大1万円の補償が受けられるのもdカードの魅力です。

さらに、dカード会員はドコモの利用料金1,000円ごとに10ポイントが貯まります。

ドコモユーザー以外でも申込みできますが、ドコモユーザーならより便利に使える特典がたくさんあります。

Orico Card THE POINT

| Orico Card THE POINT | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~ |

| マイル | 0.5%~ | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | なし |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | iD、QUICPay | |

| 国際ブランド | Mastercard、JCB | |

| 発行会社 | 株式会社オリエントコーポレーション | |

| 発行期間 | 最短8営業日(オンライン申込) | |

- 入会から6ヶ月間はポイントが2倍

- 「オリコモール」経由でポイントアップ

- オリコポイントの使い道が豊富

Orico Card THE POINTのポイント還元率は通常1.0%以上ですが、入会後6ヶ月間はポイント還元率が2.0%にアップします。

また、オリコカード会員専用のポイントアップサイト「オリコモール」を経由してネットショッピングをすると、カード利用分とは別に0.5~15%のポイントが加算されます。

加えて、Orico Card THE POINTでオリコモールを利用した場合には更に0.5%が加算。

さらに「新規入会後6ヶ月はポイント還元率が2%」も重複できるので、入会後6ヶ月間のポイント還元率は驚異の3%です!

- 基本の還元率:1.0%

- 入会から6ヶ月間:+1.0%

- オリコモールご利用加算:+0.5%以上

- 特別加算:+0.5%

- 合計:3.0%以上

貯まったポイントはAmazonやnanacoなどのギフト券に交換できるほか、楽天ポイントへの移行も可能です。

年収300万円〜500万円の方におすすめのカード

年収300万円以上になると、年会費がかかったとしてもステータス感のあるカードがほしいところです。

ステータスカードなら限度額を高く設定できるので、大きな買い物にも不自由することはないでしょう。

年収300万円〜500万円の方は、ゴールドカードの取得も検討されてみてはいかがでしょうか。

- dカード GOLD

- 三井住友カード(NL)

- JCBゴールド

dカード GOLD

| dカード GOLD | ||

|---|---|---|

| 還元率 | ポイント | 1.0~10% |

| マイル | 0.5~5.0% | |

| 年会費 | 初年度 | 11,000円 |

| 2年目以降 | ||

| 家族カード | 1枚目:無料 2枚目以降:1,100円 |

|

| 旅行保険 | 海外 | 最高1億円 (うち自動付帯5,000万円) |

| 国内 | 最高5,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 無料 ※初年度無料 ※前年度に1回以上の利用で翌年度無料 |

|

| 電子マネー | iD | |

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | 株式会社NTTドコモ | |

| 発行期間 | 最短5日 | |

- ドコモ料金の支払いで毎月10%還元

- 最大10万円のdカードケータイ補償が付帯

- 年間100万円以上の利用で10,000円相当の特典がもらえる

- 国内+ハワイの主要空港のラウンジが無料

dカード GOLDは、ドコモユーザー向けの特典が豊富なゴールドカードです。

ドコモの利用料金をdカード GOLDで支払うと、税抜1,000円ごとに10%のポイントが還元されます。

年会費は11,000円と高くなりますが、ドコモユーザーならポイント還元だけで元を取ることも可能です。

また、ドコモの携帯電話の再購入費用を補償する「dカードケータイ補償」もdカードより手厚く、購入後3年間は最大10万円まで補償されます。

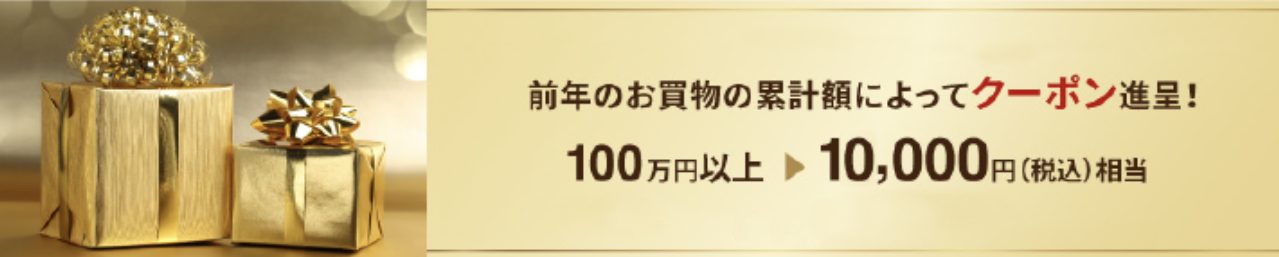

年間100万円利用で10,000円相当クーポン進呈

さらにdカード GOLDを年間100万円以上使うと、10,000円相当の年間利用額特典をもらえます。

100万円利用すれば、通常の還元で10,000円分のdポイントも貯まるので、年会費を優に超える恩恵があるでしょう。

その他、空港ラウンジ優待や手厚い旅行保険など、ゴールドカードらしい特典・サービスも付帯しています。

三井住友カード(NL)

| 三井住友カード(NL) | ||

|---|---|---|

| 還元率 | ポイント還元率 | 0.5%~7%※M1 |

| マイル | 0.25%〜2.5% | |

| 年会費 | 初年度 | 永年無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行傷害保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 初年度無料 次年度550円(税込) (ETCカード利用のご請求が前年に1回以上の場合、無料) |

|

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay Samsung Wallet |

|

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | 三井住友カード株式会社 | |

| 発行期間 | 最短10秒 ※即時発行ができない場合があります。 ※入会には連絡可能な電話番号が必要です。 |

|

- 年会費が永年無料

- セブン-イレブン、ローソン、マクドナルドなどの対象のコンビニや飲食店などでスマホのタッチ決済でポイント最大7%還元※M1

- セキュリティ面で安心感がある

- 最短10秒※で発行

【最短10秒発行についてのご注意】 ※即時発行ができない場合があります。※ご入会には、ご連絡が可能な電話番号をご用意ください。

三井住友カード(NL)は年会費永年無料の一般カードながら、「どこで使っても恥ずかしくない」正統派のクレジットカードです。

表面にも裏面にもカード番号や有効期限、セキュリティコード等の情報は印字されておらず、セキュリティは強固です。

対象のコンビニ・飲食店で最大7%還元※

通常は200円(税込)=1ポイントのポイント還元率0.5%ですが、対象店舗にてスマホでタッチ決済にするとポイント還元率は最大7%還元※M1となります。

| 内訳 | 還元率 |

|---|---|

| 基本ポイント還元率 | 0.5% |

| 対象店でスマホのVisaのタッチ決済・Mastercard®タッチ決済を利用 | 最大7%ポイント還元※M1 |

最大5,000円相当

- ※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

- ※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

- ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ※通常のポイントを含みます。

- ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- ※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCBゴールド

| JCBゴールド | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~10.0%※J1 |

| マイル | 0.3%~1.5% | |

| 年会費 | 初年度 | 無料 (オンラインで入会申し込みの場合) |

| 2年目以降 | 11,000円(税込) | |

| 家族カード | 本会員支払い型:1名様無料 2人目より1名様につき:1,100円(税込) ※本会員の年会費が無料の場合は家族会員も無料 |

|

| 旅行保険 | 海外 | 最高1億円(利用付帯) |

| 国内 | 最高5,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay ApplePay GooglePay |

|

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 最短5分※J1 | |

- ポイント優待店での利用でポイントアップ

- 海外での利用でポイント2倍

- 空港ラウンジサービス

- 旅行保険が充実

- グレードアップ制度

JCBゴールドは特に国内の知名度と信頼度が高い、ステータスカードです。

年会費の11,000円を負担に感じるかもしれませんが、初年度は無料。使ってみて合わなければ、1年以内に解約すればコストはかかりません。

Amazonやセブン-イレブン、スターバックスなどの利用でポイントアップができるほか、海外でもポイントが2倍になります。

旅行に役立つ特典が豊富

JCBゴールドには世界1,100ヶ所以上のラウンジをUS35ドルで利用できる「ラウンジ・キー」が付帯しているので、出張時にも便利です。

海外旅行保険は最大1億円、国内旅行保険は最大5,000万円と充実しています。

また、年間200万円以上利用または2年連続で100万円以上の利用がある方には、JCBゴールド ザ・プレミアへの招待状が届くグレードアップ制度があります。

最大23,000円キャッシュバック

2025年7月1日~2025年9月30日まで

年収500万円以上の方におすすめのカード

年収500万円以上になると、支出も増えて高額なお買い物をする機会も増えると思います。また、海外旅行や豪華な食事など、非日常を楽しむ機会も増えるでしょう。

頻繁に海外旅行に行く方や高級ホテルを利用する方は、ゴールドカード以上のハイステータスカードがおすすめです。

ハイステータスカードは年会費は高くなりますが特典も豊富なので、使い方によっては年会費をペイできる場合もあります。

- ダイナースクラブカード

- JCBプラチナ

- Mastercard Titanium Card

ダイナースクラブカード

| ダイナースクラブカード | ||

|---|---|---|

| 還元率 | ポイント | 0.25%~0.4% |

| マイル | ANAマイル:1.0% その他航空会社のマイル:0.5% *JALは2,500ポイント=1,000マイル |

|

| 年会費 | 初年度 | 24,200円 |

| 2年目以降 | ||

| 家族カード | 5,500円 | |

| 旅行保険 | 海外 | 最高1億円(※1・2の合算額) 1:自動付帯5,000万円 2:利用付帯5,000万円 |

| 国内 | 最高1億円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay | |

| 国際ブランド | ダイナースクラブ | |

| 発行会社 | 三井住友トラストクラブ株式会社 | |

| 発行期間 | カード到着まで2~3週間ほど | |

- エグゼクティブ ダイニング等の豊富なグルメ優待

- 国内外1,500ヶ所以上の空港ラウンジが無料

- 国内の有名ホテル・旅館の宿泊優待

- 最高1億円の海外・国内旅行傷害保険が付帯

元祖ステータスカードとも言われるダイナースクラブカードは、グルメ関係の優待や特典が豊富なことが特徴です。

- エグゼクティブ ダイニング

コース料理の代金が最大2人分まで無料 - Family Table

対象レストランのお子様メニューが、1人分まで無料 - 料亭プラン

通常では予約困難な高級料亭を、ダイナースクラブが代わりに予約

エグゼクティブ ダイニングでコース料理が1名分無料

数あるグルメ優待のなかでもお得なのが「エグゼクティブ ダイニング」です。

ダイナースクラブが厳選したレストランでコース料理を予約すると、2人以上で1人分、6人以上で2人分の料金が無料になります。

また、空港ラウンジ優待や手厚い旅行保険など、トラベル関連のサービスも豊富です。

年会費の高いカードですが、旅行や出張の機会が多い方やグルメな方なら、年会費の元を取れるでしょう。

JCBプラチナ

| JCBプラチナ | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~10.0%※J1 |

| マイル | 0.3%~ | |

| 年会費 | 初年度 | 27,500円(税込) |

| 2年目以降 | ||

| 家族カード | 本会員支払い型:1名様無料 2人目以降:3,300円(税込) |

|

| 旅行保険 | 海外 | 最高1億円(利用付帯) |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| ポストペイ型電子マネー | QUICPay・ApplePay・GooglePay | |

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 最短5分※J1 | |

- 会員専任のコンシェルジュサービス

- プライオリティ・パスが無料

- レストランで1人分のコース料理が無料

- 国内の有名ホテル・旅館の宿泊優待

- 世界の有名ホテルの宿泊特典

JCBプラチナは、プラチナカードとしては年会費が低く設定されているので、比較的維持しやすいカードです。

2人以上の予約で1人分のコース料理が無料になるグルメ・ベネフィットは、グルメな方にとって年会費の元を取れるほどお得でしょう。

コンシェルジュが悩み事を解決

JCBプラチナ最大の魅力は、プラチナ・コンシェルジュデスクです。

プラチナ会員専用のコンシェルジュが24時間365日いつでもサポートをしてくれます。

また、京都駅ビル内のラウンジやユニバーサル・スタジオ・ジャパンのラウンジが無料で利用できるのも、JCBプラチナならではの会員特典です。

最大33,000円キャッシュバック

2025年7月1日~2025年9月30日まで<

Mastercard Titanium Card

| Mastercard Titanium Card | ||

|---|---|---|

| 還元率 | ポイント | 1.0% |

| マイル | 0.6% | |

| 年会費 | 初年度 | 55,000円 |

| 2年目以降 | ||

| 家族カード | 16,500円 | |

| 旅行保険 | 海外 | 最高1.2億円(自動付帯) |

| 国内 | 最高1億円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay | |

| 国際ブランド | Mastercard | |

| 発行会社 | 株式会社アプラス | |

| 発行期間 | 最短5日 | |

- コンシェルジュサービス

- プライオリティ・パスが無料

- 有名ホテルの優待・特典

- レストラン優待

- リムジンサービス

Mastercard Titanium Cardは、スタイリッシュな金属製のカードと会員特典の豪華さが人気のクレジットカードです。

年会費が55,000円と高額ですが、その年会費を補って余りある、優雅でリッチなサービスが用意されています。

コンシェルジュサービスからリムジン送迎まで豪華な特典

24時間365日対応してくれるコンシェルジュサービスを受けられるほか、厳選されたレストランでは食事代が1名分無料になります。

プライオリティ・パスが無料付帯、高級ホテルの上級会員への招待など、トラベルサービスはリッチなものばかり。

また、国内外でラグジュアリーカードが厳選した有名レストランを利用するときには、リムジンでの送迎サービスが付いています。

年収とクレジットカードの限度額の関係

一般的に、クレジットカードの限度額はランクに比例して大きくなります。

出費のほとんどをクレジットカード決済しているという方は、引き落とし日までに限度額に達しないよう、限度額が大きいクレジットカードを持つと安心でしょう。

ただし、クレジットカードの限度額は支払可能見込額によって変わるので、同じカード会員でも個人差があります。

年収等-法律で定められた生活維持費-クレジット債務

つまり、年収が大きく、かつ生活維持費やクレジット債務(ローン残高)が少ない人ほど限度額が高く設定されます。

ただし、入会時に限度額が低く設定されたとしても、入会後申請すれば利用限度額を増額することも可能です。

自分の収入に見合ったクレジットカードを選ぼう

- 年収100万円〜300万円の方におすすめのカード

年会費が無料でポイント還元率が高い一般カード - 年収300万円〜500万円の方におすすめのカード

ゴールドカードなど限度額を増額できるステータスカード - 年収500万円以上の方におすすめのカード

プラチナカードなど限度額が高めのハイステータスカード

年収別におすすめのクレジットカードを紹介しました。

年収だけでなく生活スタイルやクレジットカードの利用状況などによって自分に合うカードは変わってきます。

クレジットカードを選ぶ際には、年収や支払能力に見合った限度額を考えて選ぶことをおすすめします。

- 還元率は交換商品により異なります。

- 最短5分発行には連絡先電話番号が必要です。

- モバ即(最短5分)の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。

(運転免許証/マイナンバーカード/在留カード) - モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。