「お財布からサッと金色に輝くカードを取り出してみたい」「ゴールドカードを持って周りと差を付けたい」など、ゴールドカードに対して憧れを持つ方は少なくないでしょう。

ゴールドカードは、見た目のかっこよさだけでなく、実は実用性も兼ね備えています。

この記事では、ステータスやポイント還元率、付帯サービスのバランスに優れた13枚のゴールドカードをピックアップして紹介します。

- 高い年会費を払ってもゴールドカードをおすすめする理由

- おすすめのゴールドカード13選

- ゴールドカードの年会費と付帯保険はココをチェック!

- 年代別のゴールドカードの選び方とおすすめゴールドカード

※本記事の価格は全て税込みです。

| カード名 | dカード GOLD | JCBゴールド | 三井住友カード ゴールド(NL)  | 楽天プレミアムカード |

| 年会費 (税込) | 11,000円(税込) | 11,000円(税込) 初年度無料 | 5,500円(税込) 年間100万円以上の 利用で翌年以降永年無料※4 | 11,000円(税込) |

| 還元率 | 1.0%~10% | 0.50%~10.00%※J1 | 0.5%〜7%※M1 | 1.0%~5.0% |

| 国際ブランド | Visa、Mastercard | JCB | Visa、Mastercard | Visa、Mastercard、 JCB、American Express |

| キャンペーン | 新規入会&利用 +公共料金などすべて支払い 最大11,000ポイント プレゼント 2024年6月1日(土)〜 | 新規入会&利用で 最大27,000円 キャッシュバック 2025年7月1日(火)~2025年9月30日(火)まで | 新規入会&条件達成で 最大23,600円相当 プレゼント 2025年7月1日(火)~2025年9月30日(火) | 新規入会& 1回利用で 5,000ポイント プレゼント |

| 申込対象 | 18歳以上 | 20歳以上 | 満18歳以上で、ご本人に 安定継続収入のある方 (高校生は除く) | 20歳以上 |

| 発行スピード | 最短5営業日 | 最短5分※J1 | 最短10秒 ※※即時発行が | 最短3営業日 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※3 内訳:新規入会&条件達成でVポイントPayギフト5,000円分プレゼント。 新規入会&5万円以上の利用でVポイント5,000円相当プレゼント。条件:新規入会&スマホのタッチ決済3回利用/新規入会&5万円以上の利用。

※4 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

- 1 ゴールドカードのおすすめ理由と特徴

- 2 第1位:三井住友カード ゴールド(NL)

- 3 第2位:JCBゴールド

- 4 第3位:アメックス・ゴールド・プリファード

- 5 第4位:dカード GOLD

- 6 第5位:au PAY ゴールドカード

- 7 第6位:ANA JCBワイドゴールドカード

- 8 第7位:ダイナースクラブカード

- 9 第8位:セゾンゴールド・アメリカン・エキスプレス(R)・カード

- 10 第9位:楽天プレミアムカード

- 11 第10位:エポスゴールドカード

- 12 第11位:ライフカード ゴールド

- 13 第12位:ANA To Me CARD PASMO JCB GOLD

- 14 ゴールドカードの年会費と付帯保険のチェックポイント

- 15 年代別おすすめゴールドカードのポイント

- 16 ゴールドカードにまつわるよくある質問

- 17 自分にピッタリのゴールドカードを見つけよう

北海道出身。立教大学法学部を卒業後、株式会社菱食(現:三菱食品株式会社)に入社。その後、保険業界を約10年経験し、ファイナンシャルプランナーとして活動を行う。

ゴールドカードのおすすめ理由と特徴

今や年会費無料のクレジットカードがたくさんある中、ゴールドカードの多くは年会費有料です。

にもかかわらずゴールドカードをおすすめできる理由は以下の通りです。

- ステータスが高い

- 付帯保険が手厚くなる

- 豪華な特典・優待が付帯する

- 利用限度額が高くなる

ステータスが高い

ゴールドカードのメリットの1つがステータスの高さです。

クレジットカードには主に4つのランクがあり、ランクが高くなるほどステータスも高くなります。

一般カードと比べるとゴールドカードは年会費が高い上、年齢制限が厳しい、求められる収入が高いといった特徴があります。

裏を返せば、ゴールドカードを保有することは審査を通過し高額な年会費を支払う能力があることの証明になります。

付帯保険が手厚くなる

ゴールドカードは、一般カードに比べて付帯保険が手厚いです。

| カード種類 | 一般カード | ゴールドカード |

|---|---|---|

| 海外旅行傷害保険 | 最高2,000万円前後 | 最高5,000万~1億円 |

| ショッピング保険 | 最高100万円前後 | 最高300万~500万円 |

一般カードの場合、保険が一切付帯しないことも珍しくありません。付帯していても、補償内容は最低限です。

対して、ゴールドカードのほとんどに保険が付帯しており、補償内容も一般カードより手厚い傾向にあります。

豪華な特典・優待が付帯する

豪華な特典や優待が付帯するのもゴールドカードのメリットです。

特典内容はカードによって異なりますが、主に次のようなものがあります。

- 空港ラウンジ利用料が無料

- 手荷物無料宅配などのトラベル優待

- ホテルやレストランで割引

- 映画などのチケットの優先予約

とくに旅行好き、グルメ好きにうれしい特典が豊富です。

高い年会費を払ってもゴールドカードを持つべきと言われるのは、特典・優待によるところが大きいと言えます。

利用限度額が高くなる

さらに、ゴールドカードになると利用限度額が高くなります。

- 一般カード:高くても100万円程度

- ゴールドカード:200~300万円前後

実際の限度額は収入やカードの利用実績にも左右されますが、カードによっては500万円以上になることもあります。

生活費のほとんどをカード決済したい方、高額な買い物をしたい方にもゴールドカードはおすすめです。

おすすめのゴールドカード13選を紹介

次章からは、編集部厳選のおすすめのゴールドカード13枚を紹介します。

それぞれのゴールドカードのメリットや特徴を詳しく解説していますので、 ゴールドカード選びの参考にしてくださいね。

- 第1位:三井住友カード ゴールド(NL)

- 第2位:JCBゴールド

- 第3位:アメックス・ゴールド・プリファード・カード

- 第4位:dカード GOLD

- 第5位:au PAYゴールドカード

- 第6位:ANA JCBワイドゴールドカード

- 第7位:ダイナースクラブカード

- 第8位:セゾンゴールド・アメリカン・エキスプレス(R)・カード

- 第9位:楽天プレミアムカード

- 第10位:エポスゴールドカード

- 第11位:ライフカード ゴールド

- 第12位:ANA To Me CARD PASMO JCB GOLD

第1位:三井住友カード ゴールド(NL)

| 三井住友カード ゴールド(NL) | ||

|---|---|---|

| 還元率 | ポイント還元率 | 0.5%~7%※M1 |

| マイル | 0.25%~2.5% | |

| 年会費 | 初年度 | 5,500円(税込) |

| 2年目以降 | 5,500円(税込) 前年度100万円以上の利用で翌年以降永年無料 ※2 |

|

| 家族カード | 無料 | |

| 旅行傷害保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 550円(税込) ※ETCカードご入会初年度無料 ※翌年度以降は、前年度に1回以上ETC利用のご請求があれば年会費無料 |

|

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay Samsung Pay |

|

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | 三井住友カード株式会社 | |

| 発行期間 | 最短10秒※3 |

|

※2年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3 即時発行ができない場合があります。ご入会には、ご連絡が可能な電話番号をご用意ください。

- 条件達成で年会費が永年無料&10,000ポイント付与

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 - サービス内容は通常のゴールドカードにも劣らない

- ゴールドカードながら最短10秒※3で即時発行

- セブン-イレブンやローソンなど対象のコンビニや飲食店でスマホのタッチ決済でポイント最大7%還元※M1

おすすめゴールドカード第1位は三井住友カード ゴールド(NL)です。

三井住友カード(NL)の上位カードで、券面にカード情報が一切記載されていないナンバーレスデザインが特徴です。

また、ゴールドカードには珍しく即時発行に対応しています。

なんと最短10秒で発行可能※です。これだけ早く発行できるゴールドカードは多くありません。

※即時発行ができない場合があります。※ご入会には、ご連絡が可能な電話番号をご用意ください。

条件達成で年会費が永年無料&10,000ポイント付与

三井住友カード ゴールド(NL)の年会費は5,500円(税込)と、ゴールドカードとしては比較的安めに設定されています。

しかも年間100万円以上利用すると翌年以降の年会費が永年無料※です。

さらに三井住友カード ゴールド(NL)では年間100万円以上の利用で毎年10,000ポイントももらえます。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

サービス内容は通常のゴールドカードにも劣らない

三井住友カード ゴールド(NL)のサービス内容は、ゴールドカードの名に恥じない充実度です。

- 最高2,000万円の海外・国内旅行傷害保険

- 国内主要空港のラウンジが無料

- 一流ホテル・旅館の宿泊予約サービス

- 最高300万円のショッピング保険

旅行傷害保険の補償額は従来の三井住友カード ゴールド(最高5,000万円)より低いですが、それ以外の特典はほぼ同じです。

年会費を無料にできることを考えると破格の内容と言えますね。

ポイント還元率は0.5%と平凡ですが、対象のコンビニ・飲食店にてスマホのタッチ決済でポイント最大7%還元※M1までアップします。

初年度の年会費が無料なだけでなく、年間で100万円以上カード利用すれば翌年度以降の年会費は無料になり、ポイント還元も受けられてお得です。またよく利用するマクドナルドや全国展開のある対象コンビニでの利用で最大5%のポイント還元も受けられてざくざくポイントが溜まっていきます。ナンバーレスのすっきりとしたデザインも魅力です。

最大27,600円相当

第2位:JCBゴールド

| JCBゴールド | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~10.0%※J1 |

| マイル | 0.3%~1.5% | |

| 年会費 | 初年度 | 無料 (オンラインで入会申し込みの場合) |

| 2年目以降 | 11,000円(税込) | |

| 家族カード | 本会員支払い型:1名様無料 2人目より1名様につき:1,100円(税込) ※本会員の年会費が無料の場合は家族会員も無料 |

|

| 旅行保険 | 海外 | 最高1億円(利用付帯) |

| 国内 | 最高5,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay ApplePay GooglePay |

|

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 最短5分※J1 | |

(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

- JCBのプロパーカードならではの知名度とステータス

- 初年度の年会費が無料

- 国内主要空港+海外1空港の空港ラウンジ無料

- 最高1億円の海外旅行傷害保険が利用付帯

第2位は国内唯一の国際ブランド「JCB」が発行するJCBゴールドです。

インターネットからの申込で年会費初年度無料、2年目以降も11,000円(税込)と、ステータスの割には比較的低コストで持つことができます。

また、ナンバーレスタイプを選べば最短5分でアプリ上にカード番号が発行されます。

手厚い補償やサービスが付帯

JCBゴールドは、補償や付帯サービスが充実しています。

- 国内34空港+海外1空港の空港ラウンジ無料

- 最高1億円の海外・国内旅行傷害保険(利用付帯)

- 海外航空機遅延保険(利用付帯)

- 最高500万円のショッピング保険

- スマートフォンのディスプレイ破損を年間50,000円まで補償

とくに海外・国内旅行傷害保険の最高補償額1億円は、数あるゴールドカードのなかでもトップクラスです。

対象店は還元率アップ・年間利用額に応じて最大2倍

JCBゴールドの基本還元率は0.5%ですが、還元率アップの仕掛けが用意されています。

まず、「JCBオリジナルシリーズパートナー」という対象店でお買い物すると還元率は2倍以上です。とくにスターバックスがお得になります。

| 店名 | ポイント倍率 |

|---|---|

| スターバックス(カードへのオンライン入金・オートチャージ) | 10倍(5.0%) |

| オリックスレンタカー | 6倍(3.0%) |

| セブンイレブン | 3倍(1.5%) |

| Amazon | 3倍(1.5%) |

| ビックカメラ | 2倍(1.0%) |

| メルカリ | 2倍(1.0%) |

| apollostation | 2倍(1.0%) |

また、前年の年間利用額に応じて、ポイント倍率が最大2倍にアップします。

| 期間中の利用合計金額 | メンバーランク名称 | ポイント倍率 |

|---|---|---|

| 300万円以上 | ロイヤルα PLUS ※ゴールド/ネクサスのみ | 2.0倍 |

| 100万円以上 | スターα PLUS | 1.5倍 |

| 50万円以上 | スターβ PLUS | 1.2倍 |

| 30万円以上 | スターe PLUS | 1.1倍 |

最大62,000円キャッシュバック

2025年11月4日~2026年1月12日

第3位:アメックス・ゴールド・プリファード

| アメリカン・エキスプレス・ゴールド・プリファード・カード | ||

|---|---|---|

| 還元率 | ポイント | 1.0~3.0% |

| マイル | 0.4~1.0% | |

| 年会費 | 初年度 | 39,600円 |

| 2年目以降 | ||

| 家族カード | 1・2枚目:無料 3枚目以降:19,800円 |

|

| 旅行保険 | 海外 | 最高1億円(利用付帯) |

| 国内 | 最高5,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 935円 |

| 年会費 | 無料 | |

| 電子マネー | QUICPay+ | |

| 国際ブランド | アメリカン・エキスプレス | |

| 発行会社 | アメリカン・エキスプレス | |

| 発行期間 | 3週間程度 | |

- 特別感を演出するメタル製カード

- 無料宿泊券やプライオリティ・パスなどトラベル特典

- 「コース料理が1名分無料」などのグルメ特典

- 基本還元率1.0%・対象店はポイント3倍

第3位はアメリカン・エキスプレス・ゴールド・プリファード・カード(以下、アメックス・ゴールド・プリファード)です。

アメックスゴールドの後継カードとして、2024年2月に新登場しました。

アメックス・ゴールド・プリファードは、アメックスゴールドの高スペックはそのままに、新たなトラベル・ダイニング特典や、高還元のポイント制度が導入された一枚です。

メタル(金属)製で高級感がアップしており、特別な一枚を求めている方におすすめです。

レベルアップしたトラベル・ダイニング特典

アメックス・ゴールド・プリファードの主なトラベル特典は、以下のとおりです。

- 【新登場】継続特典:フリー・ステイ・ギフト

年間200万円以上利用で1泊2名分の無料宿泊券を進呈 - 【新登場】継続特典:アメックス・トラベルオンラインのトラベルチケット

海外・国内のホテル予約で使える10,000円分のトラベルチケットを進呈 - プライオリティ・パス

年会費無料・ラウンジ使用料(通常1回35米ドル)が年2回無料 - 最高1億円の海外旅行傷害保険(利用付帯)

航空便の遅延による予想外の出費(食事・宿泊代など)も補償

目玉の特典は、アメックスプラチナにも付帯されている「フリー・ステイ・ギフト」です。

年間200万円以上利用すれば、プリンスホテルやマリオットホテルなどのラグジュアリーホテルに無料宿泊できます。

また、その他の特典も充実しています。

- 【新登場】ダイニング予約サービス「ポケットコンシェルジュ」の割引

利用する度に20%キャッシュバック(年間最大10,000円) - ゴールド・ダイニングby招待日和

国内外250以上のレストランにて2名以上の利用で1名分のコース料理が無料 - スターバックス特典

スターバックスカードのオンライン入金で毎回20%還元(年間最大5,000円)

新たに追加されたポケットコンシェルジュ特典を活用すれば、厳選された高級レストランのお食事をお得に味わえます。

どんどん貯まるポイント制度

アメックス・ゴールド・プリファードの基本還元率は1.0%。アメックスゴールドの基本還元率は0.5%と平凡でしたが、高還元カードに進化しています。

さらに、「メンバーシップ・リワード・プラス」(通常年会費:税込3,300円)が無料&自動入会で、主に以下の優遇を受けられます。

- 対象店/サービスの還元率が3倍(100円につき3ポイント)

- ポイントの有効期限が3年間→無制限に

- ポイントやマイルの移行レートがアップ

ポイント3倍の対象には、Amazon・Yahoo!ショッピング・UberEatsなど、普段使いしやすいサービスも含まれています。

第4位:dカード GOLD

| dカード GOLD | ||

|---|---|---|

| 還元率 | ポイント | 1.0~10% |

| マイル | 0.5~5.0% | |

| 年会費 | 初年度 | 11,000円 |

| 2年目以降 | ||

| 家族カード | 1枚目:無料 2枚目以降:1,100円 |

|

| 旅行保険 | 海外 | 最高1億円 (うち自動付帯5,000万円) |

| 国内 | 最高5,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 無料 | |

| 電子マネー | iD | |

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | 株式会社NTTドコモ | |

| 発行期間 | 最短5日 | |

- 毎月のドコモ利用料1,000円(税抜)につき10%ポイント還元

- 最大10万円のdカードケータイ補償

- 国内とハワイの主要空港ラウンジ無料

- 最高1億円の海外旅行傷害保険

第4位はdカード GOLDです。

dカード GOLDは通信会社大手のドコモが発行しているカードで、ドコモユーザー向けの特典が充実しています。

【2026年2月】dカード GOLDの入会&利用キャンペーンまとめ|お得な特典もドコモユーザーにうれしい充実の特典

dカード GOLD利用者には、毎月のドコモのケータイ・「ドコモ光」の利用料税抜1,000円ごとに10%分のポイントが還元されます。

ドコモの利用料が毎月税抜10,000円以上なら年間12,000ポイント貯まり、これだけで年会費11,000円の元を取ることができます。

また、ドコモで購入したスマホが故障したら10万円まで補償(購入後3年間)してくれる「dカードケータイ補償」も付帯します。

豊富なゴールド特典も魅力

ドコモユーザー向けの特典が目立ちますが、補償や付帯サービスが充実しており純粋にゴールドカードとしても優秀です。

- 家族カードが1枚無料

- 国内34空港+海外1空港の空港ラウンジ無料

- 最高1億円の海外旅行傷害保険(一部利用付帯)

- 最高5,000万円の国内旅行傷害保険(利用付帯)

- 最高300万円のショッピング保険

dカード GOLDは家族カードの1枚目が無料なので、夫婦で所有すれば1人当たりの年会費は5,500円と破格です。

この年会費で空港ラウンジ優待や最高1億円の海外旅行傷害保険がついているのはお得ですね。

最大11,000円相当※プレゼント

第5位:au PAY ゴールドカード

| au PAY ゴールドカード | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~10.0% |

| マイル | 0.5% | |

| 年会費 | 初年度 | 11,000円 |

| 2年目以降 | ||

| 家族カード | 無料 ※2枚目から2,200円 |

|

| 旅行保険 | 海外 | 最高1億円(うち自動付帯5,000万円) |

| 国内 | 最高5,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay | |

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | auフィナンシャルサービス株式会社 | |

| 発行期間 | 最短4日 | |

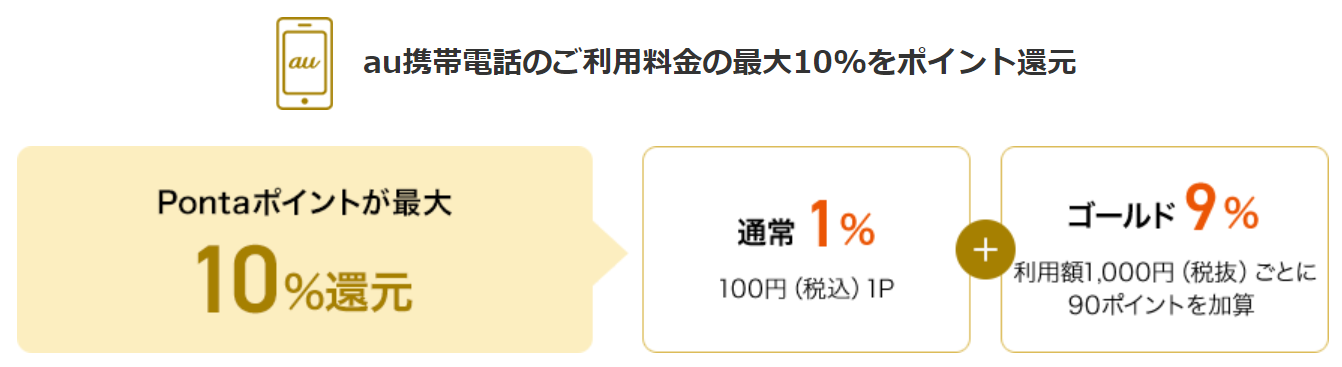

- 毎月のau利用料1,000円につき10%ポイント還元

- auでんきやau PAY マーケットなどのauサービスがお得に

- 国内の主要空港とハワイの空港ラウンジが無料

- 最高1億円の海外旅行傷害保険(うち5,000万円が自動付帯)

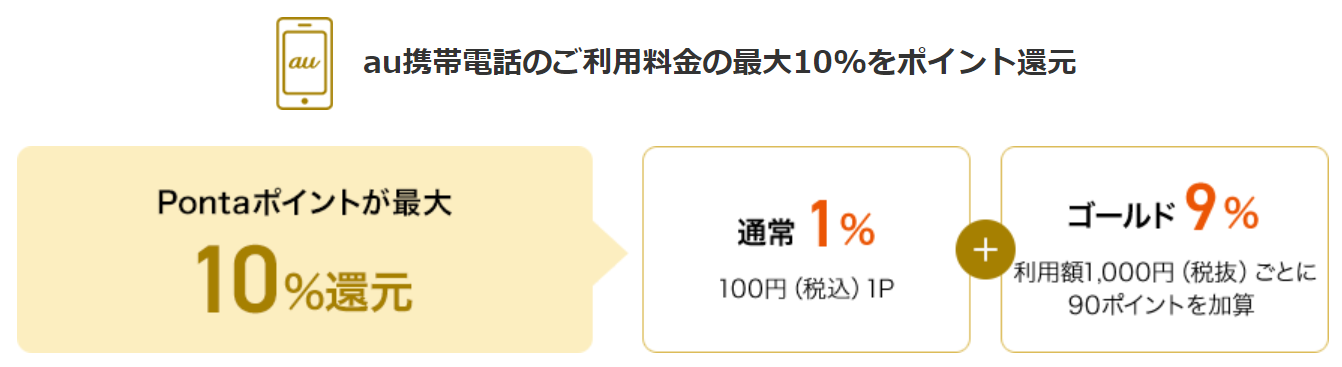

第5位は通信大手のKDDIが発行するau PAY ゴールドカードです。

au PAY ゴールドカードはauユーザー以外も使えますが、auユーザーが使うことで真価を発揮するカードです。

au経済圏を利用するなら必携の1枚

au PAY ゴールドカードは、毎月のau携帯電話の利用料が最大10%ポイント還元です。

以下の内訳で、Pontaポイントが加算されます。

| 項目 | Pontaポイント還元率 | 付与レート |

|---|---|---|

| 基本還元 | 1.0% | 100円につき1ポイント |

| au携帯電話利用料 | 9.0% | 1,000円(税抜)につき90ポイント |

| 合計 | 10.0% | - |

さらに、auのその他のサービスと組み合わせると、ポイントが貯まやすくなります。

- au PAYと組み合わせてポイント2重取り(1.5%還元)

- auでんき・都市ガス for au利用額の3.0%ポイント還元

- au PAY マーケットで最大9.0%ポイント還元

また、「auマネ活プラン」に加入するとさらにお得です。au携帯電話の利用料金は最大20%還元、au PAYの還元率は最大2.0%にアップします。

au PAYを中心とする「au経済圏」を利用するなら、au PAY ゴールドカードはマストです!

一般的なゴールド特典も付帯

また、一般的なゴールドカードの特典も付いています。

- 家族カードが1枚無料

- 国内33空港+ハワイの空港ラウンジが無料

- 最高1億円の海外旅行傷害保険(一部利用付帯)

- 最高5,000万円の国内旅行傷害保険(利用付帯)

- 年間最高300万円のショッピング保険

海外旅行傷害保険は5,000万円までが自動付帯なので、カードを持っているだけで有効です。海外渡航時も安心ですね。

第6位:ANA JCBワイドゴールドカード

| ANA JCBワイドゴールドカード | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~1.0% |

| マイル | 1.0%~2.0% | |

| 年会費 | 初年度 | 15,400円 |

| 2年目以降 | ||

| 家族カード | 4,400円 | |

| 旅行保険 | 海外 | 最高1億円(うち自動付帯5,000万円) |

| 国内 | 最高5,000万円(自動付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay、楽天Edy、PiTaPa | |

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 約2~3週間 | |

- ANAマイルがザクザク貯まる

- 手厚い旅行傷害保険が自動付帯

- ANAとJCB両方の特典を利用可能

- 電子マネーとの相性も〇

第6位は空でも陸でもANAマイルを貯めやすいANA JCBワイドゴールドカードです。

ANAグループ店舗での割引や空港ラウンジサービスなど、ANA便をよく利用する方向けの特典が充実しています。

ANAマイルが貯まりやすい

ANA JCBワイドゴールドカードの魅力はANAマイルの貯まりやすさです。

以下のような特典により、ANAの飛行機に搭乗する際はもちろん、普段の買い物でもマイルがザクザク貯まります。

- マイル還元率は1.0%(1,000円につき1ポイント=10マイル)

- マイル移行手数料が無料

- ANAカードマイルプラス提携店なら100円につき1マイル追加で貯まる

- 搭乗時に25%のボーナスマイル

- 毎年のカード継続時に2,000マイルもらえる

ANAマイルを効率よく貯めたいなら、ANA JCBワイドゴールドカードは候補に挙がるでしょう。

ANAとJCBの両方の特典を利用できる

ANAワイドゴールドカードは、三井住友カードからも発行されています(国際ブランドはVisa、Mastercard)。

サービス内容はほぼ同じですが、Visaは海外旅行傷害保険の補償額が5,000万円止まり、一方ANA JCBワイドゴールドカードは海外旅行時の万一の事態に最高1億円まで補償されます。

ANAとJCBが提携しているカードなので、ANAカードとJCBカードの特典を利用できるのもメリットですね。

- 国際線エコノミーでもビジネスクラス専用カウンターでチェックインできる

- 空港内免税店や機内販売で10%引き

- 空港内の「ANA FESTA」で5%引き

- 国内主要空港のラウンジが無料

- ラウンジ・キーで海外の空港ラウンジも利用可能

- JCB GOLD Service Club Offにより国内外20万ヶ所以上で優待を受けられる

また、ANA JCBワイドゴールドカードはQUICPayと楽天Edyに対応しており、楽天Edyへのチャージでマイルが貯まるのはVisaにはない特権です。

さらに、「ANA QUICPay+nanaco」を発行すればnanacoも使えます。

第7位:ダイナースクラブカード

| ダイナースクラブカード | ||

|---|---|---|

| 還元率 | ポイント | 0.25%~0.4% |

| マイル | ANAマイル:1.0% その他航空会社のマイル:0.5% *JALは2,500ポイント=1,000マイル |

|

| 年会費 | 初年度 | 24,200円 |

| 2年目以降 | ||

| 家族カード | 5,500円 | |

| 旅行保険 | 海外 | 最高1億円(※1・2の合算額) 1:自動付帯5,000万円 2:利用付帯5,000万円 |

| 国内 | 最高1億円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay | |

| 国際ブランド | ダイナースクラブ | |

| 発行会社 | 三井住友トラストクラブ株式会社 | |

| 発行期間 | カード到着まで2~3週間ほど | |

- プラチナクラスのMastercardを無料追加可能

- アメックス・ゴールドに並ぶ高いステータス性

- 国内外約1,600ヶ所以上の空港ラウンジが年10回無料

- 家族会員も空港ラウンジが無料

- 最高1億円の国内/海外旅行傷害保険

- 対象レストランのコース料金が1名分または2名分無料

第7位はダイナースクラブカードです。

名前にゴールドカードとついていませんが、サービス内容や年会費などはゴールドカード級かそれ以上です。

アメックス・ゴールドに並ぶ高いステータスを持ちます。

空港ラウンジサービスなど豪華なトラベル特典

ダイナースクラブカードも付帯サービスがかなり充実しており、なかでも特徴的なのは空港ラウンジ優待です。

国内外約1,600ヶ所以上の空港ラウンジを年10回まで無料で使えます。家族会員も同様に利用可能です。

プライオリティ・パス付のゴールドカードもありますが、別途登録が必要です。一方ダイナースクラブカードなら、カードそのものを持っているだけで世界中の空港ラウンジを使えます。

その他にも最高1億円の国内・海外旅行傷害保険や、手荷物宅配サービス(年2個まで無料)などの、手厚い付帯サービスが目白押しです。

エグゼクティブ ダイニングがお得

ダイナース(食事をする人)という名前の通り、食事関係の優待サービスが充実しています。

とくにお得なのが「エグゼクティブ ダイニング」サービスで、対象レストランのコース料金が2人以上で利用すると1名無料に、6名以上で利用すると2名無料になります。

第8位:セゾンゴールド・アメリカン・エキスプレス(R)・カード

| セゾンゴールド・アメリカン・エキスプレス(R)・カード | ||

|---|---|---|

| 還元率 | ポイント | 0.6~1.0% |

| マイル | 0.37~0.6% ※SAISON MILE CLUB(9,900円)加入の場合1.0% |

|

| 年会費 | 初年度 | 無料 |

| 2年目以降 | 11,000円 | |

| 家族カード | 1,100円 | |

| 旅行保険 | 海外 | 最高5,000万円(利用付帯) |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay | |

| 国際ブランド | アメリカン・エキスプレス | |

| 発行会社 | 株式会社クレディセゾン | |

| 発行期間 | 最短3営業日 | |

- アメックスブランドのゴールドカードが年会費11,000円

- 永久不滅ポイントが通常の1.5~2倍貯まる

- 国内34ヶ所、海外1ヶ所の空港ラウンジが無料

- プライオリティ・パスのプレステージ会員に優待価格で登録可能

第8位はセゾンゴールド・アメリカン・エキスプレス(R)・カード(以下セゾンゴールド・アメックス)です。

アメックスブランドのゴールドカードながら初年度は年会費無料で使えます。翌年以降の年会費も11,000円と比較的安いです。

年会費は手ごろですがサービス内容は充実しています。

永久不滅ポイントが通常の1.5~2倍貯まる

セゾンカードで貯まる永久不滅ポイントは、通常1,000円につき1ポイントですが、セゾンゴールド・アメックスは1,000円につき1.5ポイントです。

さらに海外利用時は2倍にアップし、1,000円につき2ポイント貯まります。

※ 交換商品によっては、1ポイントの価値は5円未満になります。

また、会員専用サイト「セゾンポイントモール」を経由のうえネットショッピングすると、ポイント獲得数は最大30倍です。

プライオリティ・パスがお得に利用できる

国内34ヶ所、海外1ヶ所の空港ラウンジを無料で利用できる上、さらにプライオリティ・パスのプレステージ会員に年会費11,000円で登録できます。

セゾンゴールド・アメックスの年会費と合わせると、年22,000円の負担でプライオリティ・パスに登録できる計算です。

本家アメックス・ゴールドで登録できるのはスタンダード会員です。年会費の安いセゾンゴールド・アメックスのほうがお得に空港ラウンジを使えます。

第9位:楽天プレミアムカード

| 楽天プレミアムカード | ||

|---|---|---|

| 還元率 | ポイント | 1.0~3.0% |

| マイル | 0.5~1.5% | |

| 年会費 | 初年度 | 11,000円(税込) |

| 2年目以降 | ||

| 家族カード | 550円(税込) | |

| 旅行保険 | 海外 | 4,000万円(自動付帯) 1,000万円(利用付帯) |

| 国内 | 最高5,000万円(自動付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay、楽天Edy | |

| 国際ブランド | Visa、Mastercard、アメリカン・エキスプレス、JCB | |

| 発行会社 | 楽天カード株式会社 | |

| 発行期間 | 最短3営業日 | |

- 誕生月は楽天市場が4.0%還元

- 3つの選べるコースで楽天市場や楽天トラベルがお得に

- プライオリティ・パスのプレステージ会員が無料

- 最高5,000万円の国内/海外旅行傷害保険が自動付帯

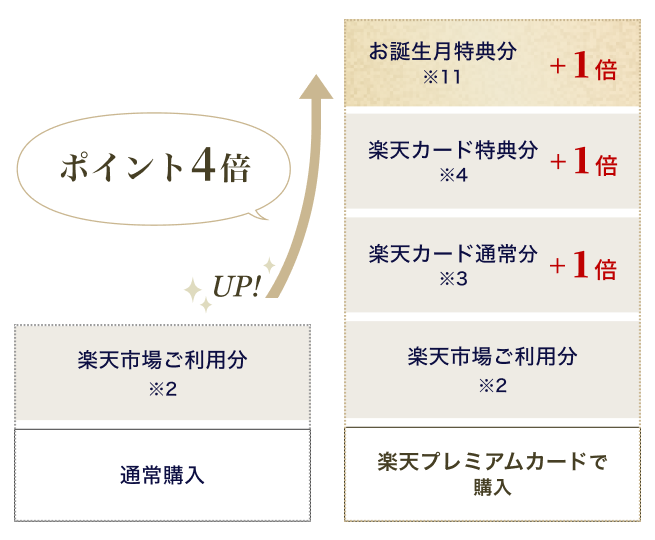

第9位は「楽天プレミアムカード」です。

楽天ポイントが貯まりやすいことで知られる楽天カードの中でも、楽天プレミアムカードは誕生月に4.0%還元など、ポイントの貯めやすさが優れています。

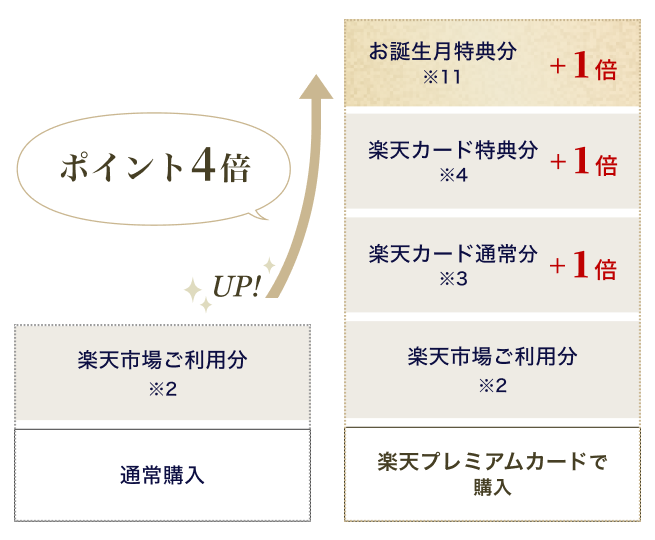

誕生月は4.0%還元・選べる3つのコースでさらにお得

楽天プレミアムカードの基本還元率は1.0%、楽天市場での還元率は3.0%と高還元です。ただ、ここまでは楽天カード(一般)と変わりません。

楽天プレミアムカードならではの特典は「お誕生月サービス」です。

誕生月に楽天市場・楽天ブックスを利用すると、以下の内訳で4.0%還元になります。

| 項目 | 還元率 |

|---|---|

| 楽天プレミアムカードの基本還元 | 1.0% |

| 楽天カード特典分 | 1.0% |

| 楽天市場の通常還元 | 1.0% |

| 楽天プレミアムカードの誕生日月特典 | 1.0% |

| 合計還元率 | 4.0% |

誕生月+1倍は10,000ポイントが上限です。

また、以下の3つのポイントアップサービスの中から、好きなコースを1つ選べます。

- 楽天市場コース

毎週火・木曜日に楽天市場でお買い物をするとポイント+1倍 - トラベルコース

楽天トラベルで楽天プレミアムカード決済するとポイント+1倍 - エンタメコース

Rakuten TV・楽天ブックスで楽天プレミアムカード決済するとポイント+1倍

楽天市場でよくお買い物するなら「楽天市場コース」がおすすめです。

お誕生月サービスと併用できるので、誕生月の火・木曜日に楽天市場でお買い物をすると、5.0%還元にアップします。

プライオリティ・パスが無料

楽天プレミアムカードは、国内空港ラウンジサービスに加えて、プライオリティ・パスに無料登録できます。

世界1,500ヶ所以上の空港ラウンジを使えるので、旅行や出張時に便利です。

現在は回数制限なく無料ですが、2025年1月以降は年5回までが無料になります。

一般の楽天カードはトラベル特典が弱いですが、楽天プレミアムカードなら国内/海外旅行傷害保険の一部が自動付帯で、トラベルデスクなどの付帯サービスも充実しています。

楽天のヘビーユーザーかつ頻繁に旅行する方にはうってつけでしょう。

第10位:エポスゴールドカード

| エポスゴールドカード | ||

|---|---|---|

| 還元率 | ポイント | 0.5~2.5% |

| マイル | 0.25~1.5% | |

| 年会費 | 初年度 | 5,000円 ※条件を満たすと無料 |

| 2年目以降 | ||

| 家族カード | 無料 | |

| 旅行保険 | 海外 | 最高5,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay | |

| 国際ブランド | Visa | |

| 発行会社 | 株式会社エポスカード | |

| 発行期間 | 最短即日 | |

- 年間50万円以上利用で年会費実質無料

- 対象店はポイント最大3倍・マルイ/モディは最大2倍

- ポイントの有効期限なし

- 空港ラウンジサービスなどのトラベル特典

第10位のエポスゴールドカードは、マルイグループのエポスカードが発行するゴールドカードです。

利用額次第で年会費が実質無料になるうえに、充実したトラベル特典も利用できるので、コスパに優れた一枚といえます。

年間50万円以上利用で年会費実質無料

エポスゴールドカードの基本還元率は0.5%ですが、年間利用額に応じて以下のボーナスポイントが付与されます。

| 年間利用額 | ボーナスポイント | 通常還元(0.5%) | 合計獲得ポイント数 |

|---|---|---|---|

| 50万円 | 2,500ポイント | 2,500ポイント | 5,000ポイント |

| 100万円 | 10,000ポイント | 5,000ポイント | 15,000ポイント |

エポスポイントは、1ポイント=1円として利用可能です。

エポスゴールドカードの年会費は5,000円なので、年間50万円以上利用すれば年会費が実質無料になります。

さらに、マルイ・モディでのお買い物は、いつでもポイント2倍です。

また、対象店を事前に登録して利用すれば、最大3倍のポイントをゲットできます。対象店は300以上あり、最大3つまで登録可能です。

| 項目 | 主な対象店 |

|---|---|

| スーパー・コンビニ | イオン、イトーヨーカドー、成城石井、マルエツ、ライフ、セブン-イレブン、ファミリーマート、ローソン、ミニストップなど |

| ドラッグストア | マツモトキヨシ、ウエルシア薬局、サンドラッグ、スギ薬局、ツルハドラッグなど |

| 家電量販店・ホームセンター | エディオン、カインズ、ケーズデンキ、コジマ、ニトリ、ビックカメラ、ビバホーム、ヤマダ電機、ヨドバシカメラなど |

| 本・雑貨・美容・コスメなど | 紀伊国屋書店、タワーレコード、TSUTAYA、トイザらス、東急ハンズ、ブックオフ、無印良品、ロフト、眼鏡市場など |

上記のほか、公共料金・家賃・インターネット料金などの固定費も対象です。

ゴールドカードならではのトラベル特典

年会費実質無料のカードながら、ゴールドランクにふさわしいトラベル特典が付帯されています。Visaカードの優待特典も利用可能です。

- 海外旅行傷害保険

最高5,000万円を利用付帯で補償 - 空港ラウンジサービス

国内主要空港とハワイの空港が対象 - 海外サポートデスク

世界30都市以上で観光情報の案内やトラブル時のサポート - Visa国際線クローク

国際線の手荷物一時預かりサービスが15%オフ - VisaゴールドWi-Fiレンタル

Wi-Fiレンタルサービスを優待価格で提供

エポスゴールドカードは、家族を無料でゴールドカードに紹介できるのも魅力。家族も同様にトラベル特典を使えます。

お得・安心して家族旅行を楽しめるうえに、家族で協力してポイントを貯められます。

第11位:ライフカード ゴールド

| ライフカードゴールド | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~1.5% |

| マイル | 0.25%~0.75% | |

| 年会費 | 初年度 | 11,000円 |

| 2年目以降 | ||

| 家族カード | 無料 | |

| 旅行保険 | 海外 | 最高1億円(自動付帯) |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 利用のあった翌年度は引き続き年会費無料 ※ETCカードの利用がなかった翌年度は1,100円 |

|

| 電子マネー | iD | |

| 国際ブランド | VISA、Mastercard | |

| 発行会社 | ライフカード株式会社 | |

| 発行期間 | 最短2営業日発行 | |

- 国内主要空港・ハワイの空港の空港ラウンジが無料

- ロードサービスを付帯

- 最高1億円の旅行傷害保険などの手厚い付帯保険

- ポイントアップサービスが充実

第11位はライフカード ゴールドです。

ゴールドカードならではの特典に加え、シートベルト保険やロードサービスといった、カーライフをサポートする特典を備えているのが特徴です。

基本還元率は0.5%と平均的ですが、誕生日月は1.5%、入会後1年間は0.75%にアップ。年間利用額に応じたポイントアップ制度もあります。

ゴールド特典・付帯保険が手厚い

ライフカード ゴールドには国内主要空港・ハワイの空港ラウンジを無料で利用できる特典が付いています。

さらに、以下の手厚い保険も付帯します。

- 海外・国内旅行傷害保険

最高1億円を自動付帯で補償。家族特約最高1,000万円補償 - ショッピングガード保険

購入した商品の損害を年間200万円まで補償

旅行傷害保険は、ゴールドカードのなかでも最高ランクの手厚い補償で、傷害・疾病治療費用は最高300万円の補償が受けられます。

カーライフをサポートする安心の保険・サービス

ライフカード ゴールドのオリジナル特典として、シートベルト傷害保険・ロードサービスがあります。

車の利用頻度が多い方にとってうれしい特典です。

- 最高200万円のシートベルト傷害保険

国内でシートベルト着用時の自動車事故に対して補償 - ロードサービス

自動車事故・故障などのトラブルに24時間365日対応

とくに役立つのはロードサービスです。

その後も自力走行不能の場合、条件を満たすとアフターフォローサービスも利用可能です。

たとえば、公共交通機関・レンタカー・宿泊にかかった費用が補償されます。

第12位:ANA To Me CARD PASMO JCB GOLD

| ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード) | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~ |

| マイル | 1.0%~ | |

| 年会費 | 初年度 | 15,400円 |

| 2年目以降 | ||

| 家族カード | 2,200円 | |

| 旅行保険 | 海外 | 最高1億円(うち5,000万円自動付帯) |

| 国内 | 最高5,000万円(自動付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay、PASMO、PiTaPa | |

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 最短1週間 | |

ご好評につきANA To Me CARD PASMO JCB Series(ソラチカカード)の新規入会の申し込みが予想を大幅に上回る状況となり、当該カードについて、新規入会受付を一時停止をすることとなりました。 受付の再開につきましては、目途が立ち次第改めてご案内申し上げます。

- ANAマイル・メトロポイント・OkiDokiポイントがお得に貯まる

- 最高1億円の海外旅行傷害保険/最高5,000万円の国内旅行傷害保険

- 年間500万円のショッピングガード保険

- 空港ラウンジサービス&ラウンジ・キーが利用可能

- ANAのゴールド優待あり

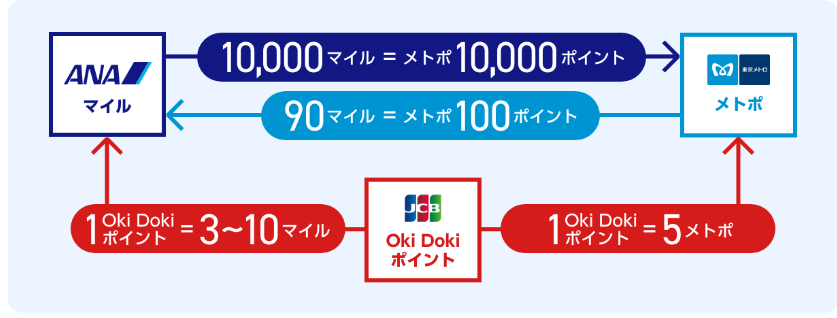

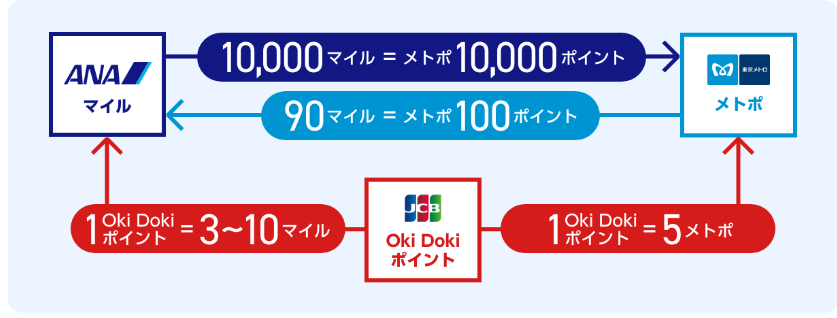

第12位はANA To Me CARD PASMO JCB GOLD(以下ソラチカゴールドカード)です。

1枚のカードにクレジット・ANAマイレージクラブ・PASMO機能が付いており、空でも陸でもマイルを貯められることから、ソラチカカードという愛称で呼ばれています。

ANAマイルが貯まりやすい

ソラチカゴールドカードの最大の魅力は、ANAマイルが貯まりやすい点です。

カードの利用で以下の3種類のポイントまたはマイルが貯まります。

- ANAマイル

入会や継続・ANA便の搭乗 - Oki Dokiポイント

普段のショッピング、東京メトロの定期券購入など - メトロポイント

東京メトロ乗車、PASMOオートチャージなど

貯まったOki DokiポイントやメトロポイントはANAマイルに無料で移行できるため、東京メトロを利用する陸マイラーにもおすすめです。

ソラチカ一般カードよりも、獲得できるボーナスマイル・メトロポイントが多いため、飛行機に乗る機会が多い方はソラチカゴールドカードがお得です。

| 項目 | ソラチカカード | ソラチカゴールド | |

|---|---|---|---|

| ボーナスマイル | 入会・継続 | 1,000マイル | 2,000マイル |

| 搭乗 | 10% | 25% | |

| メトロ乗車ポイント | 平日 | 5 | 20 |

| 土日 | 15 | 40 | |

普段のショッピングで貯まるOki Dokiポイントは、マイル還元率が1.0%です。1,000円につき1ポイント貯まり、1ポイント=10マイルで交換できます。

付帯保険はゴールドカードの中でも最上級

ANAマイルの貯まりやすさだけではなく、付帯保険や優待もゴールドカードにふさわしい充実ぶりです。

- 海外・国内旅行傷害保険

海外は最高1億円・国内は最高5,000万円を補償 - ショッピングガード保険

購入品の損害を年間500万円まで補償 - 空港ラウンジサービス

国内主要空港・ハワイの空港ラウンジが無料 - ラウンジ・キー

世界1,100ヶ所以上のラウンジをUS35ドル/回で利用可能 - ANAカード優待

ANAの免税店や機内販売などで割引

海外旅行傷害保険は傷害・疾病治療費用に対し最高300万円など、他社ゴールドと比べても手厚い補償が受けられます。

ゴールドカードの年会費と付帯保険のチェックポイント

同じゴールドカードでも、年会費と付帯保険の内容はカードによって異なります。

ここでは、今回紹介したゴールドカードの年会費と付帯保険をまとめました。

- ゴールドカードの年会費

11,000円が相場

「安ければ良い」「高ければ悪い」というわけではない - ゴールドカードの付帯保険

適用条件に注意

傷害・疾病治療費用の補償額がポイント

ゴールドカードの年会費

まずは今回取り上げたゴールドカードの年会費です。

| ゴールドカード | 年会費(本会員) | 年会費(家族会員) |

|---|---|---|

| 三井住友カード ゴールド(NL) | 5,500円(税込) ※前年度100万円以上の利用で永年無料※1 | 無料 |

| JCBゴールド | 11,000円(税込) ※初年度無料 | 1枚目:無料 2枚目以降:1,100円(税込) |

| アメックス・ゴールド・プリファード | 39,600円 | 1・2枚目:無料 3枚目以降:19,800円 |

| dカード GOLD | 11,000円 | 1枚目:無料 2枚目以降:1,100円 |

| au PAY ゴールドカード | 11,000円 | 1枚目:無料 2枚目以降:2,200円 |

| ANA JCBワイドゴールドカード | 15,400円(税込) | 4,400円 |

| ダイナースクラブカード | 24,200円 | 5,500円 |

| セゾンゴールド・アメックス | 11,000円 ※初年度無料 | 1,100円 |

| 楽天プレミアムカード | 11,000円(税込) | 550円 |

| エポスゴールドカード | 5,000円 ※条件を満たすと無料 | 無料 |

| ライフカード ゴールド | 11,000円 | 無料 |

| ソラチカゴールドカード | 15,400円 | 2,200円 |

上記から、ゴールドカードの年会費は11,000円が相場であることがわかります。

目立つのは三井住友カード ゴールド(NL)の5,500円(税込)※とエポスゴールドカードの5,000円(税込)。

いずれも条件を満たせば無料にすることもできるので、コスパ重視派におすすめです。

※年間100万円のご利用で翌年以降の年会費永年無料となります。 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

反対にアメックス・ゴールド・プリファードやダイナースクラブカードは年会費が高額です。

ただし、年会費は「安ければ良い」「高ければ悪い」というわけではありません。

ゴールドカードの付帯保険

ゴールドカードに付帯する保険は大きく3種類です。

- 海外旅行傷害保険

- 国内旅行傷害保険

- ショッピング保険

海外旅行傷害保険

海外旅行傷害保険の良し悪しを見極める際は、以下のポイントに着目してください。

- 適用条件(自動付帯か利用付帯か)

- 傷害・疾病治療費用の補償額

- 家族特約があるか

数々の補償がありますが、とくに重要なのは、海外でケガや病気などの治療を受けた場合にかかった費用を補償する傷害・疾病治療費用の補償額です。

健康保険が適用される日本と違い、海外での治療費は高額になりやすいです。

例えば、ホノルル(ハワイ)で虫垂炎の治療を受けた場合、かかる医療費総額は300万円を超えるとも言われます(参考:海外での医療事情|ジェイアイ傷害火災)。

また、家族で旅行に行く場合は家族特約の有無も確認してください。

家族特約があるカードなら家族全体が補償されるので安心です。

上記のポイントを踏まえたうえで、本記事で紹介したカードの海外旅行傷害保険を比較してみました。

| ゴールドカード | 適用条件 | 傷害・疾病治療費用 | 家族特約 |

|---|---|---|---|

| 三井住友カード ゴールド(NL) | 利用付帯 | 最高100万円 | なし |

| JCBゴールド | 利用付帯 | 最高300万円 | あり |

| アメックス・ゴールド・プリファード・カード | 利用付帯 | 最高300万円 | あり |

| dカード GOLD | 自動付帯 | 最高300万円 | あり |

| au PAYゴールドカード | 自動付帯 (一部利用付帯) | 最高300万円 | あり |

| ANA JCBワイドゴールドカード | 自動付帯 (一部利用付帯) | 最高300万円 | あり |

| ダイナースクラブカード | 自動付帯 (一部利用付帯) | 最高300万円 | なし |

| セゾンゴールド・アメックス | 利用付帯 | 最高300万円 | あり |

| 楽天プレミアムカード | 自動付帯 (一部利用付帯) | 最高300万円 | なし |

| エポスゴールドカード | 利用付帯 | 傷害:最高200万円 疾病:最高270万円 | なし |

| ライフカード ゴールド | 自動付帯 | 最高300万円 | あり |

| ソラチカゴールドカード | 自動付帯 (一部利用付帯) | 最高300万円 | あり |

いずれもさすがはゴールドカード、傷害・疾病補償額が300万円程度あり安心できます。

このなかでもとくに手厚いのはdカード GOLD、ライフカード ゴールドです。

自動付帯、最高補償額は1億円、治療費用も300万円と十分で、さらに家族特約も付いているので、家族旅行をする機会が多い方にもおすすめできます。

国内旅行傷害保険

続いて国内旅行傷害保険も見ていきますが、正直なところ国内旅行傷害保険は海外旅行傷害保険と比べると重要度は低めです。

なぜなら、国内での病気やケガは健康保険でカバーできます。

また、入院日額や手術費用は、民間の医療保険に加入していれば給付金がおります。

クレジットカードの付帯保険はあくまでおまけ程度と考え、最低限以下のポイントをチェックすればよいでしょう。

- 適用条件(自動付帯か利用付帯か)

- 傷害死亡・後遺障害の最高補償額

- 家族特約があるか

| ゴールドカード | 適用条件 | 死亡・後遺障害 | 家族特約 |

|---|---|---|---|

| 三井住友カード ゴールド(NL) | 利用付帯 | 最高2,000万円 | なし |

| JCBゴールド | 利用付帯 | 最高5,000万円 | なし |

| アメックス・ゴールド・プリファード・カード | 利用付帯 | 最高5,000万円 | あり |

| dカード GOLD | 利用付帯 | 最高5,000万円 | なし |

| au PAYゴールドカード | 利用付帯 | 最高5,000万円 | なし |

| ANA JCBワイドゴールドカード | 自動付帯 | 最高5,000万円 | なし |

| ダイナースクラブカード | 利用付帯 | 最高1億円 | なし |

| セゾンゴールド・アメックス | 利用付帯 | 最高5,000万円 | あり |

| 楽天プレミアムカード | 自動付帯 | 最高5,000万円 | なし |

| エポスゴールドカード | なし | なし | なし |

| ライフカード ゴールド | 自動付帯 | 最高1億円 | あり |

| ソラチカゴールドカード | 自動付帯 | 最高5,000万円 | なし |

ライフカード ゴールドなら最高1億円の国内旅行傷害保険が自動付帯、家族特約も付いています。

ショッピング保険

ショッピング保険はカードで購入した商品の故障や盗難を補償する保険です。

ほとんどのゴールドカードに付帯しますが、細かい内容が異なります。

主なチェックポイントは以下の通りです。

- 最高補償額

- 補償期間

- 購入場所(国内・海外)

今回紹介したゴールドカードのショッピング保険をまとめました。

| ゴールドカード | 最高補償額(年間) | 購入場所 | 補償期間 |

|---|---|---|---|

| 三井住友カード ゴールド(NL) | 300万円 | 国内・海外 | 200日間 |

| JCBゴールド | 500万円 | 国内・海外 | 90日間 |

| dカード GOLD | 300万円 | 国内・海外 | 90日間 |

| au PAYゴールドカード | 300万円 | 国内・海外 | 90日間 |

| ANA JCBワイドゴールドカード | 500万円 | 国内・海外 | 90日間 |

| ダイナースクラブカード | 500万円(利用付帯) | 国内・海外 | 90日間 |

| セゾンゴールド・アメックス | 200万円 | 国内・海外 | 120日間 |

| 楽天プレミアムカード | 300万円 | 国内・海外 | 90日間 |

| エポスゴールドカード | なし | なし | なし |

| ライフカード ゴールド | 200万円 | 国内・海外 | 90日間 |

| ソラチカゴールドカード | 500万円 | 国内・海外 | 90日間 |

三井住友カード ゴールド(NL)は、他に比べて年会費が安いにも関わらず補償期間が長く、購入日から最大200日も補償してくれます。

年代別おすすめゴールドカードのポイント

収入やライフスタイルは年代によってバラバラですよね。また、クレジットカードを作る動機も様々です。

したがっておすすめのゴールドカードも年代によって異なります。

最後に、年代別にゴールドカードを選ぶ際のポイントを解説します。

20代が選ぶゴールドカードのポイント

20代がゴールドカードを選ぶ際のポイントは以下の通りです。

- 無理のない年会費

- 使いこなせる特典が付いている

20代のうちは年会費が安いゴールドカードを作るのがおすすめです。

前述したように、一般的なゴールドカードの年会費相場は11,000円。金銭的に余裕がない学生や新社会人の20代にとって負担にならない金額とは言えません。

そこでゴールドカードの入門におすすめなのが、若年層向けの格安ゴールドカードです。

年会費が3,000~5,000円ほどと手ごろに設定されており、20代にもあまり負担になりません。

特典をうまく使えば、年会費の元を取ることも不可能ではありません。

年会費はもちろん重要なポイントですが、サービス内容も含めてしっかり吟味してくださいね。

30代が選ぶゴールドカードのポイント

30代になったら、以下のような特徴を持つゴールドカードを選びましょう。

- 年会費とサービスのバランスが良い

- ステータスがある

おすすめは年会費が11,000円前後のゴールドカードです。

30代になると収入も増え、年齢で審査をはじかれることも少なくなり、ある程度年会費が高いゴールドカードを持つ余裕も出始めるでしょう。

一方で、結婚やマイホーム購入といった大きなイベントが多いのも30代。年会費が高すぎるカードだと、負担が大きいでしょう。

付帯サービスも充実しているため、家族旅行や出張の際にも役立ちます。

金銭的に余裕があるなら年会費が高いハイステータスカードを持っても良いでしょう。

40代が選ぶゴールドカードのポイント

40代になったら以下のポイントを重視してゴールドカードを選びましょう。

- ステータス

- 特典の充実度

収入も増え、クレジットカードにコストをかける余裕ができるのが40代です。

社会的地位のある方なら、クレジットカードもステータスの高いものが似合います。

本記事で紹介したなかでもとくにステータスが高いのは以下の4つです。

- 三井住友カード ゴールド(NL)

- JCBゴールド

- アメックス・ゴールド・プリファード

- ダイナースクラブカード

アメックス・ゴールド・プリファードとダイナースクラブカードは年会費が高額ですが、ステータスは抜群で、付帯サービスも充実しています。

出張や会食が多いなら、特典だけで高い年会費の元を取ることは十分可能です。

ただし、ステータスのために特典を全く使いきれないカードを持つ必要はありません。

例えば旅行もグルメも興味のない方がアメックス・プリファード・ゴールドを持つのはもったいないですよね。

50代が選ぶゴールドカードのポイント

50代の場合は定年後も見据えてカードを選びましょう。

- 定年前に必要最低限のカードを作っておく

- 定年後も無理なく払える年会費

退職後は収入が大きく減るため、カードの審査に通りにくくなります。

収入がある50代のうちに、定年後のライフスタイルに見合った年会費・特典のゴールドカードを作っておきましょう。

年会費の高いゴールドカードは特典が豪華ですが、定年後に高額な年会費を払い続けるのは大きな負担となるおそれがあります。

これまで働き通しだった分旅行やレジャーを楽しみたい!という方は、年会費が高いゴールドカードを作って特典をフル活用するのがおすすめです。

反対に、定年後はゆっくり過ごしたいという方は年会費が安いカードへ切り替えることも検討してください。

なかには、条件を満たすと年会費が無料になるゴールドカードもあります。

例えば本記事で紹介した三井住友カード ゴールド(NL)は年100万円以上の利用で年会費が永年無料です。※

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

ゴールドカードにまつわるよくある質問

10代でもゴールドカードを作れますか

10代で作れるゴールドカードもあります。ただし、残念ながら選択肢はかなり少ないです。

ほとんどのゴールドカードに「20歳以上」「30歳以上」などの年齢制限があります。この記事で紹介した中に10代で申し込めるものはありません。

成人したばかりの18歳は、まず信用力を高めてゴールドカードを目指しましょう。

年会費無料の一般カードの料金や携帯端末の割賦払いの返済を確実に行うことで、良好な信用情報(クレヒス)が作られ、20歳になったときにゴールドカードを持てる可能性が高まります。

ゴールドカードで少額決済はアリ?

全く問題ありません。むしろコンビニ、ファストフード店などの街中にある小売店はキャッシュレス決済を歓迎しています。

少額決済でもクレジットカードを使うことで、ポイントの取りこぼしもなくなります。

限度額を上げることはできますか

カード入会後、良好な利用実績があれば限度額は上がります。

カード会社から利用額アップの案内が来ることもありますし、自ら増額を申し出ることもできます。

ただし、増額ができるのは利用料金の遅延・延滞がないことが前提です。

付帯保険を使うと年会費が上がりますか

付帯保険を使っても年会費が上がることはありません。

対象となる事故が起きた場合には、速やかに保険金の請求手続きを行ってください。

自分にピッタリのゴールドカードを見つけよう

以上、おすすめのゴールドカードランキングを紹介しました。

- 第1位:三井住友カード ゴールド(NL)

- 第2位:JCBゴールド

- 第3位:アメックス・ゴールド・プリファード・カード

- 第4位:dカード GOLD

- 第5位:au PAYゴールドカード

- 第6位:ANA JCBワイドゴールドカード

- 第7位:ダイナースクラブカード

- 第8位:セゾンゴールド・アメリカン・エキスプレス(R)・カード

- 第9位:楽天プレミアムカード

- 第10位:エポスゴールドカード

- 第11位:ライフカード ゴールド

- 第12位:ANA To Me CARD PASMO JCB GOLD

一口にゴールドカードといっても、年会費や特典はさまざまです。「すべての人におすすめ」という万能ゴールドカードはありません。

ライフスタイルや年代によってもおすすめのゴールドカードは異なります。

年会費・付帯保険・特典などのサービスをしっかり比較し、自分に合った1枚を見つけましょう。

迷ったら本記事で紹介した13枚のなかから選んでみてください。どれも優秀なゴールドカードばかりです!

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 還元率は交換商品により異なります。

- 最短5分発行には連絡先電話番号が必要です。

- モバ即(最短5分)の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。

(運転免許証/マイナンバーカード/在留カード) - モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)