年会費無料でありながらポイントが貯まりやすかったり、特典が充実していたりと、コスパの高いクレジットカードが増えています。

そこで、年会費無料のクレジットカードおすすめランキングをまとめました。

年会費が永年無料なのかはもちろん、還元率やポイントの使いやすさ、特典などにも着目して自分に合ったカードを見つけましょう。

- 年会費無料のクレジットカードを選ぶ5つのポイント。

- 厳選13枚!年会費無料のおすすめクレジットカードを解説!

| カード名 | JCB CARD W | 三井住友カード(NL) | 楽天カード | dカード | イオンカードセレクト | エポスカード | プロミスVisaカード |

| 年会費 | 無料 | 永年無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 還元率 | 1.00%~10.50%※J1 | 0.5%~7%※M1 | 1.0%~3.0% | 1.0%~3.0% | 0.5%~1.0% | 0.5%〜 | 0.5%~7%※P1 |

| 国際ブランド | JCB | Visa、Mastercard | Visa、Mastercard、 JCB、American Express | Visa、Mastercard | Visa、Mastercard®、JCB | Visa | Visa |

| キャンペーン | 新規入会 +Amazon利用で最大15,000円 キャッシュバック 2025年4月1日(火)~2025年6月30日(月)まで | 新規入会&条件達成で 最大5,000円相当分 プレゼント 2025年5月1日~2025年6月30日 | 新規入会& 1回利用で 5,000ポイント プレゼント | 最大8,000ポイント プレゼント | 新規入会&利用で 最大5,000WAON POINT還元 2024年9月〜 | 2,000円相当のポイント or クーポンプレゼント | |

| 申込対象 | 18歳以上39歳以下で、ご本人または 配偶者に安定継続収入のある方。 または高校生を除く 18歳以上の学生の方。 | 満18歳以上 (高校生を除く) | 18歳以上 | 18歳以上 | 18歳以上 ※6 | 18歳以上 | 18歳~74歳※P1 |

| 発行スピード | 最短5分※J1 | 最短10秒 ※即時発行ができない場合があります。 | 最短1週間 | 最短5営業日 | 2〜3週間 | 最短即日 | 最短5営業日 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※6 高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みいただけます。

年会費無料のクレジットカードの選び方

年会費無料のクレジットカードは、年会費に加えて下記の要素に注目して選ぶのがおすすめです。

- 年会費が永年無料かどうか

- ポイント還元率の高さ

- スマホ対応・電子決済との相性

- ポイントの使いやすさ

- 特典・付帯サービスの充実度

年会費が永年無料かどうか

年会費が永年無料かどうかは必ずチェックしましょう。

初年度のみ無料で次年度からは年会費がかかるものや、条件を満たすことで年会費が無料になるクレジットカードもあるので注意が必要です。

年会費免除の条件には、以下のようなものがあります。

- カードを年に1回以上利用

- 利用明細をWebに切り替え

- リボ払いを設定

- リボ払い手数料を支払っていること

カード1回以上利用やWeb明細などの条件であれば簡単にクリアできるので、年会費を払わず保有し続けられるでしょう。

一方で、「リボ払い手数料を支払っていること」といった条件の場合、リボ払いサービスを利用した上で手数料を支払っていなければ、年会費が無料になりません。

一切コストをかけたくないなら、年会費無料の条件が易しいもの、または全くないものを選びましょう。

ポイント還元率の高さ

年会費無料のクレジットカードをお得に利用するなら、ポイント還元率が高いものを選びましょう。

基本ポイント還元率が1.0%程度あれば、還元率としては十分です。

また、基本還元率が0.5%程度でも、入会後の一定期間や、特定のお店で還元率がアップするクレジットカードも多いです。

いくつか例をみてみましょう。

- イオンカードセレクト

イオングループの対象店舗で1.0%(基本還元率0.5%) - 三井住友カード(NL)

対象コンビニ・飲食店でスマホのタッチ決済でポイント最大7%還元(基本ポイント還元率0.5%)※M1 - リクルートカード

リクルート参画サービスで最大4.2%還元(基本還元率1.2%) - Orico Card THE POINT

入会後6ヶ月間の還元率2.0%(基本還元率1.0%)

よく利用するお店が決まっているなら、うまくカードを選ぶことでポイントが効率よく貯められます。

スマホ対応・電子決済との相性

スマホ対応の可否・電子決済との相性もチェックしましょう。

非接触決済や電子マネーと組み合わせれば、クレジットカードがよりお得に使えます。例をみてみましょう。

- 三井住友カード(NL)とVisaのタッチ決済

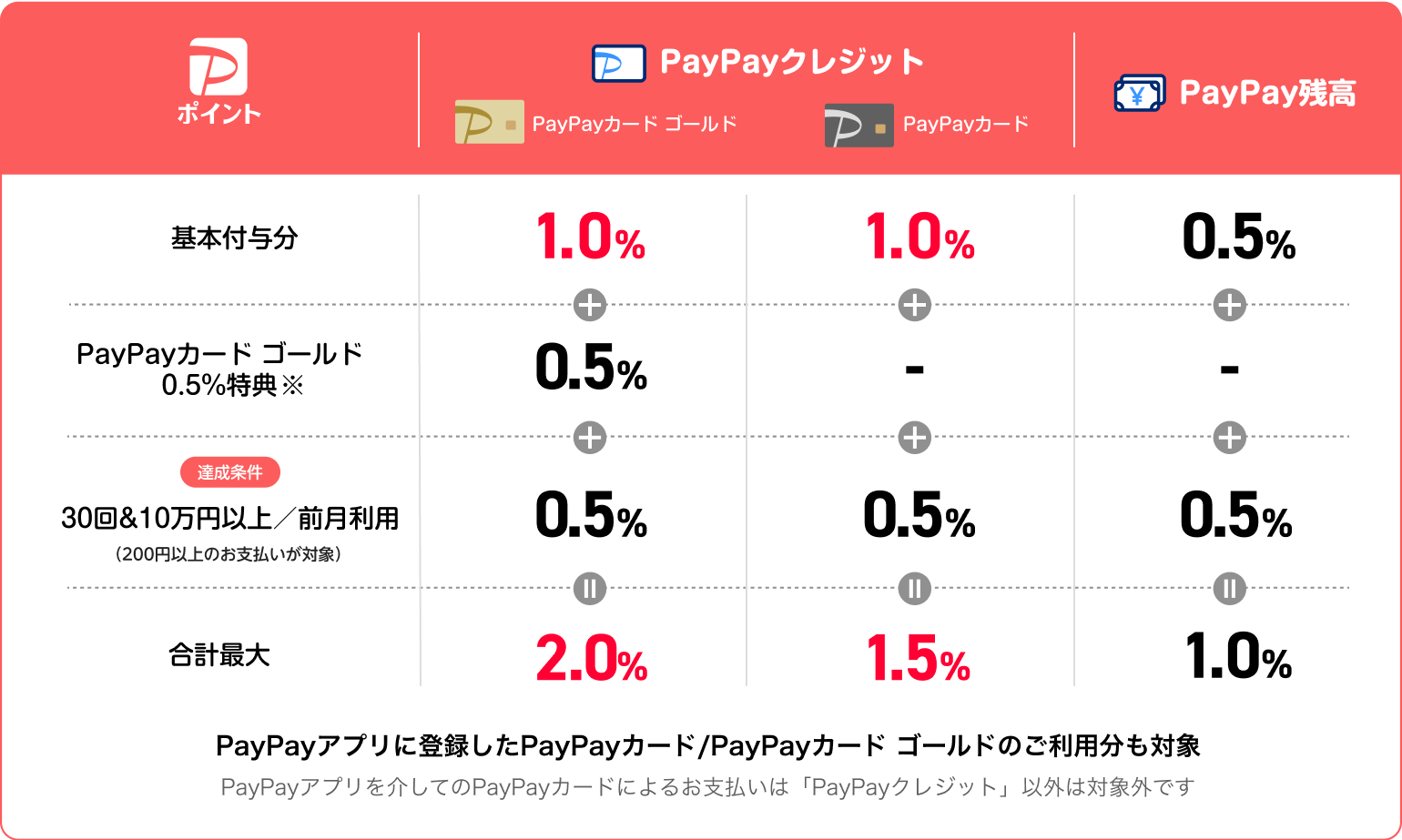

対象のコンビニ・飲食店でスマホのタッチ決済利用でポイント最大7%還元※M1 - PayPayカードとPayPay

PayPayでのPayPayカード決済で最大1.5%還元 - セブンカード・プラスとnanaco

nanacoへのチャージ&支払いでポイント2重取り

また、スマホ完結できるデジタル発行カードなら、アプリ上で利用状況・明細などを一括管理できます。

カード情報もスマホで確認できるため、カードの紛失・盗難などによる不正利用のリスクも抑えられるでしょう。

本記事で紹介するうち、以下のカードはデジタル発行に対応しています。

- JCBカード W /Plus L、JCBカード S

- 三井住友カード(NL)

- PayPayカード

- セゾンカードインターナショナル

ポイントの使いやすさ

いくらポイントが貯まりやすくても、使い道がなければムダになってしまいます。ポイントの使いやすさにも着目しましょう。

ポイントが使いやすいカードとは、以下のようなものを指します。

- ドラッグストアやコンビニなど日頃よく利用するお店で使える

- カードの利用代金に充当できる

- キャッシュバックが受けられる

- ポイントの交換先が幅広い

- ポイントの有効期限が長い

ドラッグストアやコンビニ、スーパーなど、生活に欠かせない買い物でポイントが使えるのは便利です。

また、カードの利用代金に充てられれば使い道に困ることはありません。

ポイントをあまり使わずムダにしてしまいやすい方は、貯まったポイントがキャッシュバックされるタイプのカードがおすすめです。

最近は貯まったポイントを運用に回せるなど、使い道の幅も広がっています。

特典・付帯サービスの充実度

年会費無料のクレジットカードにもさまざまな特典が付帯しています。

自分のよく利用するお店や自宅から近くにあるお店で特典を受けられるものがおすすめです。

いくつか例をみてみましょう。

- エポスカード

マルイの年4回の会員限定セールで10%オフ - dカード

ドコモユーザーは購入後1年間最大1万円の「dカードケータイ補償」が付帯 - イオンカードセレクト

イオンで毎月20・30日5%オフ - セブンカード・プラス

イトーヨーカドーで毎月8のつく日に対象商品5%オフ

ほかにも、ショッピング保険が手厚いものやETCカードを無料で発行できるものなど、それぞれ独自の特典が付帯しています。

自分のライフスタイルに合った特典が付帯しているかどうかよく比較して選んでくださいね。

それでは、次の章から年会費無料のおすすめクレジットカードランキングを紹介します!

- 第1位:JCB CARD W /plus Lポイント還元率2倍!普段使いでポイントが貯まる!

- 第2位:三井住友カード(NL)対象のコンビニ・飲食店でスマホのタッチ決済でポイント最大7%還元!

- 第3位:JCBカード S年会費無料なのに「優待クラブオフ」が利用できる!

- 第4位:エポスカード優待期間中ならマルイでお買い物10%オフ!

- 第5位:イオンカードセレクトWAONへのチャージでポイントが貯まる!

- 第6位:PayPayカードPayPayカード決済で最大1.5%還元。

- 第7位:プロミスVisaカード対象コンビニ・飲食店でVポイントが貯まる!

- 第8位:dカードdカード特約店ならポイントアップが狙える!

- 第9位:リクルートカード1.2%の高還元率!リクルートサービス利用でさらにポイントアップ。

- 第10位:楽天カード楽天市場での利用なら還元率最大3.0%!

- 第11位:セゾンカードインターナショナルポイントの有効期限がないので安心して貯められる。

- 第12位:セブンカード・プラスnanacoへのチャージでもポイントが貯まる!

- 第13位:LC JCBカードスーパー「ライフ」でポイント還元率1.5%!

第1位:JCB CARD W /plus L

| JCBカード W | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~10.5%※J1 |

| マイル | 0.6%~ | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| ポストペイ型電子マネー | QUICPay ApplePay GooglePay |

|

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 最短5分※J1 | |

第1位はJCBが発行するプロパーカード「JCB CARD W /plus L」です。

18歳以上39歳以下でご本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上で学生の方が申し込めます。

本カードはもちろん、家族カードも年会費無料。

ハワイのワイキキトロリーに無料で乗車できたり、【有名テーマパーク】のオフィシャルスポンサーならではのうれしい特典に参加できるなど、JCBならではの特典が受けられます。

また、JCB CARD Wの機能はそのままに女性向け特典が充実したJCB CARD W plus Lも選べます。

- JCBプロパーカードのなかで最もポイント還元率が高い

- スターバックスやAmazonなどでポイントアップ

- Oki Dokiポイントは使い道も幅広い

JCBプロパーカードのなかで最もポイント還元率が高い

JCBが発行するプロパーカードの基本ポイント還元率は0.5%ですが、JCB CARD W /plus Lなら常に2倍、つまり1.0%です。

JCBプロパーカードは年会費がかかるものが多いなか、年会費もかかりません。

スターバックスやAmazonなどでポイントアップ

優待店「JCBオリジナルシリーズパートナー」での利用なら、さらに還元率がアップします。

還元率は優待店ごとに設定されており様々です。以下は優待店の例です。

- スターバックスカードへのオンライン入金:5.5%

- セブン-イレブン:2.0%

- Amazon:2.0%

- 高島屋:2.0%

コンビニやAmazonなど普段の買い物で還元率が高いのはうれしいですね。

また、スターバックスカードへのオンライン入金は5.5%もの驚異の還元率に。一度に大量のポイントが貯められます。

Oki Dokiポイントは使い道も幅広い

JCB CARD W /plus Lの利用で付与されるOki Dokiポイントは、貯まりやすいだけでなく使い道も豊富です。

マイル移行・他社ポイントへの交換・JCBプレモカードへのチャージ・カード代金への充当などさまざまな使い方ができます。

交換レートは交換先によって異なるので、よりお得に交換できるものを選んでくださいね。

例えば、キャッシュバックしてカード代金に充てる場合は1ポイント=3円のレートです。

最大15,000円キャッシュバック

2025年4月1日(火)~2025年6月30日(月)まで

第2位:三井住友カード(NL)

| 三井住友カード(NL) | ||

|---|---|---|

| 還元率 | ポイント還元率 | 0.5%~7%※M1 |

| マイル | 0.25%〜2.5% | |

| 年会費 | 初年度 | 永年無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行傷害保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 初年度無料 次年度550円(税込) (ETCカード利用のご請求が前年に1回以上の場合、無料) |

|

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay Samsung Wallet |

|

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | 三井住友カード株式会社 | |

| 発行期間 | 最短10秒 ※即時発行ができない場合があります。 ※入会には連絡可能な電話番号が必要です。 |

|

第2位は「三井住友カード(NL)」です。

三井住友カードは、安心と信頼のイメージからステータス性が高く、保有していると周りに好印象を与えてくれます。

そんな三井住友カードに、ナンバーレスカードが登場。本カード年会費は一切かかりません。

券面にカード情報が記載されていないので盗み見される心配がなく、初めてクレジットカードを持つ方でも安心して使えるでしょう。

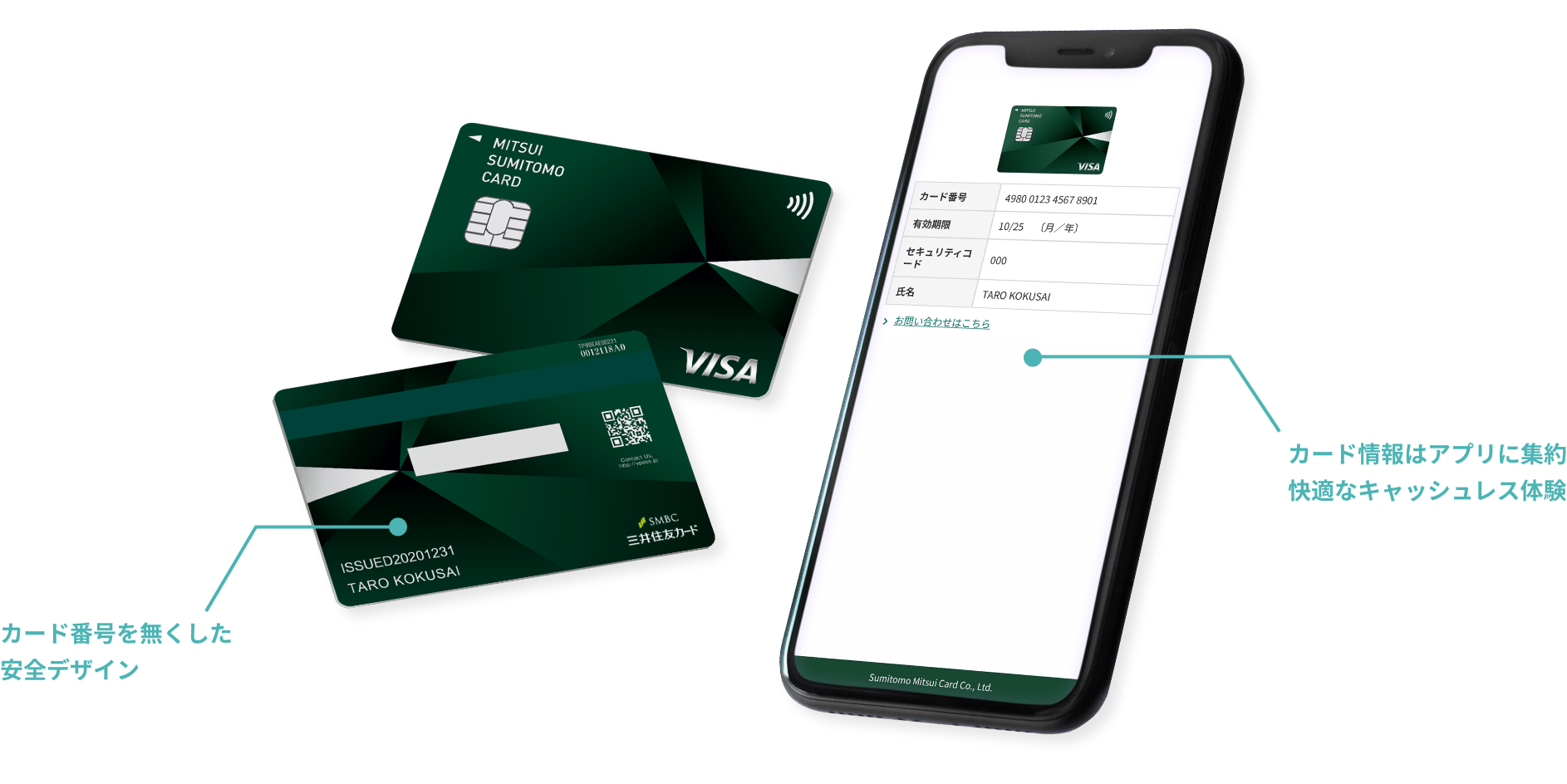

- 券面からカード情報をなくしてセキュリティを強化

- カードがなくてもネットショッピングが可能

- 即時発行ですぐに使える

- セブン-イレブンやローソン、マクドナルドなどでスマホのタッチ決済でポイント最大7%還元※

券面にカード情報が記載されていない

出典:三井住友カード

三井住友カード(NL)は、券面からカード情報を失くしてセキュリティ面をさらに強化しているのが特徴です。

カード情報はスマホアプリ「Vpassアプリ」を使って管理します。スマホで利用明細をいつでもチェックできるので、使い過ぎ防止にもつながりますね。

即時発行が可能

出典:三井住友カード

三井住友カード(NL)に申し込みをすると、条件を満たしていれば審査は10秒で完了※します。

※即時発行ができない場合があります。※お申し込みには連絡可能な電話番号が必要です

アプリにカード情報が表示されるので、カードが届いていなくてもネットのお店ならすぐに利用可能です。

実店舗で利用するなら、カード情報をApple Payや Google Payに登録しましょう。スマホのタッチ決済で支払うことができます。

即日発行できるおすすめクレジットカード13選|店頭受け取りが最短対象のコンビニ・飲食店でスマホのタッチ決済でポイント最大7%還元※

三井住友カード(NL)を対象の店舗でスマホのタッチ決済するとポイント最大7%還元※になります。

三井住友カード(NL)は通常のポイント還元率が0.5%と高くないので、お得なポイントプログラムを活用してポイントを効率よく獲得していきましょう。

最大5,000円相当

第3位:JCBカード S

| JCBカード S | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~10.0%※J1 |

| マイル | 0.3%~ | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | 無料 | |

| 旅行保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| ポストペイ型電子マネー | QUICPay ApplePay GooglePay |

|

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | モバ即(最短5分)※J1 | |

第3位の「JCBカード S」は、2023年12月より発行が開始されたJCBの新たなスタンダードカードです。

カードデザインには、「通常デザイン」「植物由来のバイオマスデザイン」「ディズニーデザイン」の全3種類がラインナップ。

さらに、カードタイプはカード番号の印字がない「ナンバーレスタイプ」と「カード番号ありタイプ」の2種類からライフスタイルに合わせて選択できます。

- 「JCBカード S 優待クラブオフ」が利用可能

- スターバックスやAmazonなどでポイントアップ

- JCBスマートフォン保険をはじめ付帯保険が充実

「JCBカード S 優待クラブオフ」が利用可能

JCBカード Sには、グルメ・レジャー・エンタメなどさまざまなジャンルで割引サービスが受けられる「JCBカード S 優待クラブオフ」が付帯しています。

クラブオフを使えば、国内外20万カ所以上の店舗や施設を最大80%OFFの優待価格で利用できます。

スターバックスやAmazonなどでポイントアップ

JCBカード SをJCBの優待店「JCBオリジナルシリーズパートナー」で利用すると、付与ポイントが通常の最大20倍にアップします。

主なパートナー店は次の通りです。

- Starbucks eGift:ポイント20倍(還元率10.0%)

- スターバックスカードへのオンライン入金:ポイント10倍(還元率5.0%)

- セブン-イレブン:ポイント3倍(還元率1.5%)

- Amazon:ポイント3倍(還元率1.5%)

- 高島屋:ポイント3倍(還元率1.5%)

特にスターバックスが高還元です。

ほかにも、パートナー店にはカフェやコンビニなどの身近なお店が揃っているので、日々の買い物で効率的にポイントを貯めていけるでしょう。

JCBスマートフォン保険をはじめ付帯保険が充実

付帯保険の充実ぶりもJCBカード Sのメリットです。

- 海外旅行傷害保険(最高2,000万円補償)

- ショッピングガード保険(最大100万円補償)

- JCBスマートフォン保険(最高30,000円まで補償)

なかでも、JCBスマートフォン保険に注目です。

スマホの料金をJCBカード Sで支払っていれば、ディスプレイの破損にかかる修理費用を年間最高30,000円まで補償してもらえます(※自己負担額10,000円)。

スマートフォン保険の詳細は以下を参照してください。

| 項目 | 内容 |

|---|---|

| 補償内容 | ディスプレイの破損 |

| 補償限度額 | 年間最高30,000円 ※自己負担額10,000円 |

| 適用条件 | ・カード本会員のスマホである ・購入後24ヵ月以内のスマホである ・対象スマホの通信料を直近3ヶ月以上連続でカード会員が支払う |

最大18,000円キャッシュバック

2025年4月1日(火)~2025年6月30日(月)まで

第4位:エポスカード

| エポスカード | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~ |

| マイル | 0.25%~ | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | なし | |

| 旅行保険 | 海外 | 最高3,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| ポストペイ型電子マネー | QUICPay | |

| 国際ブランド | Visa | |

| 発行会社 | 株式会社エポスカード | |

| 発行期間 | 即日発行可能(郵送は1週間) | |

第4位は「エポスカード」です。マルイやモディの店舗・通販がお得に利用できるのが特徴です。

マルイ以外にも、レストラン・カフェ・アミューズメント・スパなど全国10,000ものお店で優待が受けられます。

インターネットからの申し込み後、最短当日にマルイ店頭にてカードを受け取ることが可能なので、急にクレジットカードが必要になった場合などにも便利です。

ETCカードの発行・利用も無料です。

- 優待期間中ならマルイで10%オフ

- ゴールドカードが無料で発行できる

- 海外旅行保険が手厚い

優待期間中ならマルイで10%オフ

エポスカード会員限定の優待キャンペーン「マルコとマルオの7日間」の期間中なら、マルイやモディでの買い物が何度でも10%オフになります。

年会費が永年無料なので、この期間中しかマルイを利用する予定がない方でも、持っておいて損はありません。

ただし基本のポイント還元率は0.5%と高くはありません。

ゴールドカードが無料で発行できる

エポスカードを一定期間保有して利用実績を積み、エポスカードからの招待でエポスゴールドカードを発行すれば、年会費永年無料で保有できます。

通常なら5,000円かかる年会費が無料になり、国内外の空港ラウンジや海外サポートデスクなど、ワンランク上のサービスが受けられるのでかなりお得です。

ゴールドカードにランクアップできれば、さらにポイントも貯まりやすくなります。

海外旅行保険が手厚い

エポスカードは、年会費無料ながら海外旅行傷害保険が付帯します。

利用する頻度が比較的高い疾病治療費用が270万円も付帯しているのはかなり優秀です。

賠償責任や携行品損害に対する補償も付く年会費無料カードは数少ないです。

第5位:イオンカードセレクト

| イオンカードセレクト | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~1.0% |

| マイル | 0.25% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | なし |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| ポストペイ型電子マネー | iD | |

| 国際ブランド | Visa、Mastercard®、JCB | |

| 発行会社 | イオンフィナンシャルサービス株式会社 | |

| 発行期間 | 2〜3週間 | |

第5位は「イオンカードセレクト」です。クレジットカード・WAON・イオン銀行キャッシュカードの機能が一体になっています。

イオングループの特典が充実しており、イオングループやWAONを普段から利用している方におすすめです。

保有コストが一切かからないため、月に1度しか利用しない、といった方でも持つ価値は十分にあります。

- イオングループ対象店舗でポイントが常に2倍

- WAONへのチャージでもポイントが貯まる

- 無料でゴールドカードを発行できる

イオングループ対象店舗でポイントが常に2倍

イオンカードセレクトの基本の還元率は0.5%と高くはありませんが、イオングループの対象店舗なら常に2倍、つまり1.0%の還元率になります。

イオングループの対象店舗で毎月20・30日の「お客さま感謝デー」に代金が5%オフになるのも魅力の1つです。

保有コストがかからないので、イオングループを利用するなら、基本のポイント還元率が低くても保有する価値は大いにあるでしょう。

WAONへのチャージでもポイントが貯まる

イオンカードセレクトなら、WAONへのオートチャージでもポイントが貯まります。

事前にオートチャージの設定をしておけば、月間オートチャージ利用合計金額に対して、200円ごとに1ポイントゲットできます。

チャージしたWAONで買い物すればWAON利用によるポイントも付与されるので、ダブルで貯まりお得です。

無料でゴールドカードを発行できる

直近の年間利用額が50万円以上の方など、一定の条件を満たせば年会費無料でゴールドカードを発行できるのもイオンカードセレクトの大きな特長です。

手厚い旅行保険や空港ラウンジサービスといったゴールド特典が付帯するゴールドカードの多くは年会費がかかります。

それが無料で保有できるのはかなりお得ですよね。

第6位:PayPayカード

| PayPayカード | ||

|---|---|---|

| 還元率 | ポイント | ご利用金額200円(税込)ごとに 最大1.5%※1 |

| マイル | 交換不可 | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | 無料 | |

| 旅行保険 | 海外 | なし |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 550円(税込) | |

| 電子マネー | QUICPay、QUICPay+ | |

| 国際ブランド | Visa、Mastercard、JCB | |

| 発行会社 | PayPayカード株式会社 | |

| 発行期間 | 最短7分(申込5分、審査2分) PayPayカードは お申し込みから約1週間 |

|

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

第6位に選んだ「PayPayカード」は、ヤフーカードの後継として新たに発行されたクレジットカードです。

Yahoo!ショッピングやPayPayでお得に利用できる点はヤフーカードと変わらず、さらにPayPayとの相性が良くなりました。

- PayPayでのPayPayカード決済で利用金額200円(税込)ごとに最大1.5%還元

- ナンバーレスカード・バーチャルカードの2種類

PayPayでのPayPayカード決済で最大1.5%還元

ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※がもらえます。

さらに、PayPayではPayPayステップというサービスにより、前月の利用条件※を達成すれば0.5%分のポイントが上乗せされます。従って最大1.5%還元に。

チャージが必要なPayPay残高の利用では、還元率は利用金額200円(税込)ごとに0.5%が基本、PayPayステップ達成でも1.0%止まりです。

ナンバーレスカード・バーチャルカードの2種類

PayPayカードには、以下の通りプラスチックカードとバーチャルカードの2種類があります。

- ナンバーレスカード(プラスチックカード)

国際ブランドのクレジットカードとして世界中の国や地域で使える

- バーチャルカード

アプリ上でカード発行、ネットショッピングのみで使える

プラスチックカードは、PayPayカードの審査が完了すると1週間程度でが自宅住所宛へ発送されます。

カード番号の記載がないナンバーレスタイプなので、会計の際にカード情報を見られる心配がありません。

一方、バーチャルカードはアプリ上に発行される仮想カードで、審査通過後からネットショッピングに利用できます(※申込時に口座登録を済ませた場合)。

第7位:プロミスVisaカード

| プロミスVisaカード | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~20%※ |

| マイル | 0.25%〜7.5% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | なし | |

| 旅行保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 初年度無料 次年度550円(税込) (ETCの利用が前年に1回以上の場合、無料) |

|

| ポストペイ型電子マネー | iD | |

| 国際ブランド | Visa | |

| 発行会社 | 三井住友カード株式会社 | |

| 発行期間 | 最短5営業日 | |

※ 対象のコンビニ・飲食店で最大20%還元(※1・2)

①【スマホのタッチ決済で】

対象のコンビニ・飲食店で最大7%還元。

・対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3・4)で支払うと、ご利用金額200円(税込)につき1.5%ポイント還元。

・スマホのVisaのタッチ決済(※3・4)で支払うと、ご利用金額200円(税込)につき7%ポイント還元。

②【家族ポイント】

家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元。

・「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

③【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

※1 商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4 iD、カードの差し込み、磁気取引は対象となりません。

※5 本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6 一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

第7位は「プロミスVisaカード」です。

三井住友カードのクレジット機能とプロミスのキャッシング機能が一体化した、お買い物、お借入れに便利な1枚です。

Visaのタッチ決済や年会費無料など、利用しやすいクレジットカード機能を備えながら、申込みから最短3分で融資も受けられ※B、現金が急に必要になったときも安心です。

- 年会費無料が永年無料!ナンバーレスカードなので安全・安心

- 対象コンビニ・飲食店でVポイント最大20%還元※A

- 最短3分※Bの即日融資が可能

※A 対象のコンビニ・飲食店で最大20%還元(※1・2)

①【スマホのタッチ決済で】

対象のコンビニ・飲食店で最大7%還元。

・対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3・4)で支払うと、ご利用金額200円(税込)につき1.5%ポイント還元。

・スマホのVisaのタッチ決済(※3・4)で支払うと、ご利用金額200円(税込)につき7%ポイント還元。

②【家族ポイント】

家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元。

・「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

③【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

※1 商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4 iD、カードの差し込み、磁気取引は対象となりません。

※5 本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6 一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

————————————

※B 【最短3分の即日融資について】 お申込みの時間帯や審査の状況によってはご希望に添えない場合がございます。

年会費無料が永年無料!ナンバーレスカードなので安全・安心

プロミスVisaカードは、年会費が永年無料なので、初めての方にも利用しやすいクレジットカードです。

また、ナンバーレスデザインで、両面共にクレジットカード番号やセキュリティコード、署名など、カード情報の記載がありません。

そのため、情報を盗み見られることによる不正利用等の心配が要らない安全で安心して使えるカードです。

対象コンビニ・飲食店でVポイント最大20%還元※

プロミスVisaカードがあれば、クレジットカードの利用時はもちろん、カードローンの返済でもVポイントを貯めることができます。

通常のお買い物のポイント還元率は0.5%と一般的ですが、対象のコンビニ・飲食店では最大20%のポイント還元※が受けられます。

※ 対象のコンビニ・飲食店で最大20%還元(※1・2)

①【スマホのタッチ決済で】

対象のコンビニ・飲食店で最大7%還元。

・対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3・4)で支払うと、ご利用金額200円(税込)につき1.5%ポイント還元。

・スマホのVisaのタッチ決済(※3・4)で支払うと、ご利用金額200円(税込)につき7%ポイント還元。

②【家族ポイント】

家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元。

・「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

③【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

————————————

※1 商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4 iD、カードの差し込み、磁気取引は対象となりません。

※5 本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6 一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

最短3分の即日融資が可能※

プロミスVisaカードなら申込から最短3分※で融資を受けることが可能なので、急な出費にも対応できます。

※ お申込みの時間帯や審査の状況によってはご希望に添えない場合がございます。

また、プロミスを初めて利用する方は、初回借入の翌日から30日間の利息が0円になるなど、お得に借入できます。

- プロミスと初めて契約する方

- メールアドレスを登録した方

- Web明細で書類の受取を承諾した方

第8位:dカード

| dカード | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~ |

| マイル | 0.5%~ | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険(29歳以下の本会員と家族会員が対象) | 海外 | 最高2,000万円(利用付帯) |

| 国内 | 最高1,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 550円 ※前年度1度でも利用すれば無料 | |

| ポストペイ型電子マネー | iD | |

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | 株式会社NTTドコモ | |

| 発行期間 | 最短5日 | |

第8位はNTTドコモが発行する「dカード」です。

年会費無料・還元率1.0%という優秀カードで、ドコモユーザーはもちろん、ドコモユーザー以外も十分お得に利用できます。

dカードの利用で貯まったポイントは、街のdポイント加盟店で使えるのはもちろん、ネットショッピング・商品・他社ポイントへの交換・ドコモ料金の支払いなど幅広く利用できます。

- 基本ポイント還元率1.0%

- dカード特約店ならポイントアップや割引あり

- ドコモのケータイ利用でもお得

基本ポイント還元率1.0%

普段の買い物で100円ごとに1ポイント貯まるので、還元率は1.0%です。

dポイントカード加盟店での利用なら、dポイントカード提示としてのポイントも付与されるため、ポイントの2重取りも可能。

dカード特約店ならポイントアップや割引あり

dカード特約店では、店ごとのポイントアップや割引も受けられます。

還元率は特約店によりさまざまです。

- JAL:100円ごとに2%

- 紀伊國屋書店:200円ごとに2%

- マツモトキヨシ:100円ごとに3%

- スターバックスカード:100円ごとに4%

うまく活用すれば、ポイントがざくざく貯まります。

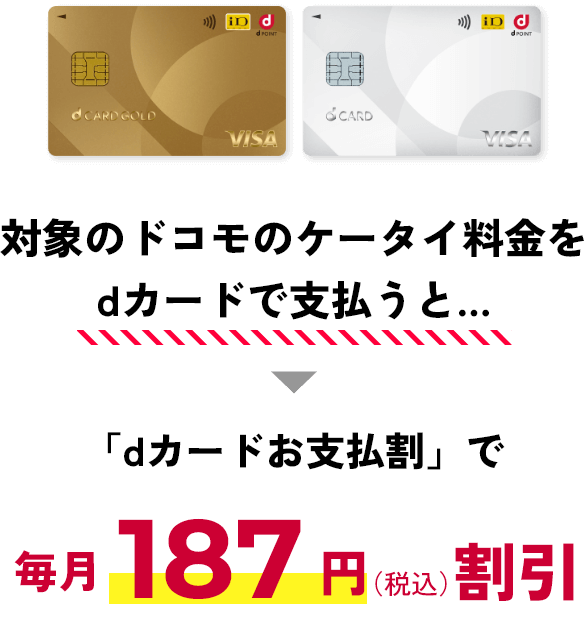

ドコモのケータイ利用でもお得

dカードでは、ドコモのケータイ料金が毎月187円(税込)割引される「dカードお支払割」サービスが展開されています。

下記いずれかの料金プランを契約し、さらに利用料金の支払いにdカードを設定している方が対象です。

- 5G対応プラン

- Xi(クロッシィ)対応プラン

- はじめてのスマホ向けプラン(5G/Xi対応)

また、dカードは、年会費無料ながら購入後1年間最大1万円のケータイ補償も付帯しています。

第9位:リクルートカード

| リクルートカード | ||

|---|---|---|

| 還元率 | ポイント | 1.2%~3.2% |

| マイル | 0.6% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | 最高1,000万円(利用付帯) | |

| ETCカード | 発行手数料 | JCB:無料 Visa、Mastercard:1,100円 |

| 年会費 | 無料 | |

| 電子マネー | QUICPay | |

| 国際ブランド | JCB、Visa、Mastercard | |

| 発行会社 | JCB | 株式会社ジェーシービー |

| Visa、Mastercard | 三菱UFJニコス株式会社 | |

| 発行期間 | 最短1週間 | |

第9位の「リクルートカード」は、年会費無料ながら1.2%のポイントが貯まる高還元率カードです。

家族カード・ETCカードも年会費無料で保有できます。

18歳以上で本人または配偶者に安定継続収入のある方、高校生を除く18歳以上の学生であれば申し込めるため、収入がない専業主婦や学生でも申し込みやすいでしょう。

- 1.2%の高還元率

- リクルートサービス利用で最大4.2%還元

- 旅行保険・ショッピング保険も付帯

1.2%の高還元率

リクルートカード最大の魅力は、どこで使っても1.2%のポイント還元が受けられる点です。

しかも、決済ごとではなく、毎月の利用金額合計に対して1.2%のポイントが加算されるため、ムダなく貯められます。

一部の公共料金や携帯電話料金など固定費の支払いでもポイントが貯まるので、日々の支払いをリクルートカードにまとめれば効率よくポイントを貯められるでしょう。

リクルートサービス利用で最大4.2%還元

以下のリクルート参画サービスを利用すれば、最大4.2%還元にアップします。

- ホットペッパーグルメ

ネット予約&来店で予約人数×50ポイント - じゃらんnet

予約&宿泊で2.0%+1.2%(カード決済)=3.2%還元

上記のように、さまざまな場面でポイントがお得に貯まります。

リクルートサービスではリクルートポイントを現金感覚で使えるので、ポイント消化にもおすすめです。

旅行保険・ショッピング保険も付帯

リクルートカードは、最高2,000万円の海外旅行傷害保険、最高1,000万円の国内旅行傷害保険付き(国内外ともに利用付帯)です。

コストをかけず旅行保険の補償を手厚くしたい方にもおすすめです。

また、年会費無料ながら年間200万円のショッピング保険も付帯。カードで購入した商品の破損・盗難などの損害を購入日から90日間補償してくれます。

第10位:楽天カード

| 楽天カード | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~3.0% |

| マイル | 0.5%~1.5% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 550円(税込) ※楽天会員ランクがプラチナ以上の場合は無料 |

|

| ポストペイ型電子マネー | QUICPay | |

| 国際ブランド | Visa、Mastercard、アメリカン・エキスプレス、JCB | |

| 発行会社 | 楽天カード株式会社 | |

| 発行期間 | 最短1週間 | |

第9位は年会費無料ながらポイントがざくざく貯まることで有名な「楽天カード」です。

楽天のサービスを利用すればさらにポイントが貯まりやすくなるので、普段から楽天サービスを利用しているなら持たない理由はありません。

Visa、JCB、Mastercard、アメリカン・エキスプレスと選べる国際ブランドも豊富。

楽天ポイントカードとしても使えるので、楽天ポイントカード加盟店ならポイントの2重取りも可能です。

- 基本ポイント還元率が1.0%と高い

- 楽天市場での利用なら還元率最大3.0%

- 海外旅行傷害保険付帯

基本ポイント還元率が1.0%と高い

楽天カードは基本のポイント還元率が1.0%と高く、食品や日用品といった普段の支払いでも効率よくポイントを貯められます。

よく利用するお店が決まっていない、という方でもポイントが貯まりやすくおすすめです。

楽天市場での利用なら還元率最大3.0%

さらに、楽天市場で楽天カードを利用すると、ポイント還元率が3.0%もの高さにアップします。

これは、「SPU(スーパーポイントアッププログラム)」という仕掛けのおかげです。

SPUによる楽天市場の還元率のアップには楽天カードがあると有利です。

SPUで還元率をアップさせ、買い回りなどのキャンペーン時に楽天市場にて楽天カードを利用すれば、ポイントは最大45.5倍にもできます(2024年2月現在)。

海外旅行傷害保険付帯

楽天カードは、年会費無料にもかかわらず海外旅行傷害保険が付帯します。

補償額は死亡・後遺障害の場合2,000万円、傷害・疾病治療費用は200万円と無料とは思えない手厚さです。

ただし、日本を出国する前に募集型企画旅行の旅費を楽天カードで決済することが適用条件(利用付帯)なので注意しましょう。

第11位:セゾンカードインターナショナル

| セゾンカードインターナショナル | ||

|---|---|---|

| 還元率 | ポイント | 0.5% |

| マイル | - | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行傷害保険 | 海外 | なし |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | iD、QUICPay | |

| 国際ブランド | Visa、JCB、Mastercard | |

| 発行会社 | 株式会社クレディセゾン | |

| 発行期間 | 最短即日発行 ※2024年8月16日~12月末は、即日発行はいたしかねます。ご了承ください。 |

|

第11位の「セゾンカードインターナショナル」は、セゾンカードが発行する最もオーソドックスなカードです。

国内で初めてナンバーレスを採用したクレジットカードで、カード情報などがアプリで一括管理できます(デジタル発行の場合)。

本カード・家族カード・ETCカードいずれも年会費無料で保有できます。

- 最短即日受け取りが可能※

- デジタル発行なら最短5分

- ポイントの有効期限なし

最短即日受け取りが可能

インターネットから申し込めば、最短即日※に全国のセゾンカウンターでカードの受け取りができます。

セゾンカウンターは全国に47ヶ所あり、公式サイトにて検索できます。

近くにセゾンカウンターがあるなら、「明日までにカードが必要」といった事態にも対処できますね。

デジタル発行なら最短5分

セゾンカードインターナショナルは、プラスチックカード発行・デジタル発行から選択できるのが特徴です。

デジタル発行なら最短5分でカード番号が発行され、アプリ「セゾンPortal」に表示された情報を使ってすぐにショッピングできます。

デジタル発行を選んだ場合、カード番号が記載されていないナンバーレスタイプのカードが後日届けられます。

不正利用のリスクなどを軽減できるため、初めてクレジットカードを持つ方も利用しやすいでしょう。

ポイントの有効期限なし

セゾンカードインターナショナルを利用すると、永久不滅ポイントが貯まります。

還元率は0.5%と平均的ですが、ポイントに期限がないので有効期限が迫るのを気にする必要はありません。

「ポイント交換のし忘れで失効してしまった」ということがないため、1ポイントもムダにせず使えます。

第12位:セブンカード・プラス

| セブンカード・プラス | ||

|---|---|---|

| 還元率 | ポイント | 0.5~10%※S1 |

| マイル | 0.25~0.725% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | なし |

| 国内 | ||

| ETC | 年会費 | 無料 |

| 発行手数料 | ||

| 電子マネー | QUICPay、nanaco | |

| 国際ブランド | JCB | |

| 発行会社 | 株式会社セブン・カードサービス | |

| 発行期間 | 通常1~2週間 | |

第12位のセブンカード・プラスは、電子マネーnanacoを利用する方に特におすすめしたい1枚です。

なぜなら、カードの利用でnanacoポイントが貯まり、1ポイント=1円として電子マネーnanacoに交換して使えるからです。

本カードはもちろん、家族カードやETCカードも年会費や発行手数料がかかりません。

- セブン&アイグループの対象店舗でポイントアップ

- nanacoへのチャージでもポイントが貯まる

- 毎月8のつく日はイトーヨーカドーで対象商品5%オフ

セブン&アイグループの対象店舗でポイントアップ

セブン&アイグループの対象店舗では、ポイントが2~20倍にアップし最大10%還元になります。

- イトーヨーカドー

- セブン-イレブン

- デニーズ

- アリオ

- ヨークマート

- ヨークプライス 他

さらに、セブン-イレブンとイトーヨーカドーでは、対象商品の購入でボーナスポイントも獲得できます。

年会費無料なので、これらの店舗をよく利用する方には大変おすすめなカードです。

nanacoへのチャージでもポイントが貯まる

セブンカード・プラスの大きなメリットは、電子マネーnanacoへのチャージでポイントが貯まる点です。

2024年2月現在、nanacoのクレジットカードチャージに新規登録できるカードはセブンカード・プラスのみ。

nanacoのチャージでポイントが貯められる唯一のカード※なのです。

セブンカード・プラスでチャージしたnanacoで支払えば、ポイントを2重取りできます。

※Apple Payのnanacoに登録可能なカードであれば、他のカードでもnanacoチャージ自体は可能になりますが、チャージによるnanacoポイントの付与がありません。

- 0.5%(クレジットチャージ)

- 0.5%(nanaco払い)

- 合計=1.0%

オートチャージを利用すればチャージの手間も省けます。

毎月8のつく日はイトーヨーカドーで対象商品5%オフ

セブンカード・プラスを利用すれば、毎月8のつく日にイトーヨーカードでの買い物で対象商品が5%オフになります。

毎月8・18・28日の「ハッピーデー」が対象です。

食料品・衣料品・住まいの品など一部を除き割引が受けられます。

13位:LC JCBカード

| LC JCBカード | ||

|---|---|---|

| 還元率 | ポイント | 0.5~1.5% |

| マイル | - | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | なし |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| ポストペイ型電子マネー | QUICPay | |

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ライフフィナンシャルサービス | |

| 発行期間 | 最短1週間 | |

第13位の「LC JCBカード」は、スーパー「ライフ」で利用すると通常の3倍(1.5%)ポイントが貯まるクレジットカードです。

JCBならではのディズニーデザインのカードも発行できるのでディズニー好きにもおすすめ。

キャッシングやリボ払いなど、クレジットカードの基本機能もあるので、急な出費や返済の負担を減らしたい…という時にも活用できる1枚です。

- スーパー「ライフ」でポイント還元率1.5%

- JCB海外お買い物保険が付帯

- 家族カード・ETCカードも年会費無料

スーパー「ライフ」でポイント還元率1.5%

LC JCBカードは、通常ポイント還元は0.5%と高くありませんが、スーパー「ライフ」でのお買い物に利用すると、ポイント還元率が1.5%へ大幅アップします。

- LC JCBカード提示:税抜200円につき1ポイント

- LC JCBカード決済:税抜200円につき1ポイント

- 口座引き落としポイント:税込200円につき1ポイント

口座引き落としポイントとは、毎月の利用料金の引き落とし時に付与されるポイントです。

仮に毎月3万円ライフで買い物しているなら、年間5,400円相当のポイントが貯まります。

貯まったポイントは1ポイント=1円でスーパーライフでのお買い物で利用できます。

自宅の近くや帰宅途中にライフがあってよく利用するという方は、現金払いよりもLC JCBカードを利用するのがおすすめです。

JCB海外お買い物保険が付帯

LC JCBカードには、「JCB海外お買い物保険」が自動付帯しています。

JCB海外お買い物保険は、購入日より90日以内であれば、海外のお店でJCBカードを使って購入した品物を年間最高50万円まで補償してくれる保険です(1事故につき自己負担額1万円)。

海外旅行や出張が多い方は保険があれば安心ですね。

また、スマリボに登録すれば、国内のショッピングでも補償が受けられる「スマリボ付帯ショッピングガード保険」も利用できます。

家族カード・ETCカードも年会費無料

LC JCBカードは、家族カード、ETCカードも年会費無料で発行できます。

本会員と生計を同一にする学生以外の方なら、18歳以上から申し込み可能。家族カードで利用した分の引き落としは本会員とまとめられるので、家計管理もしやすくなります。

オンラインサービスのMyJCBを利用すれば、本会員だけでなく家族カードの利用状況も照会できるので安心です。

年会費無料の高コスパクレジットカードを見つけよう

この記事で紹介した年会費無料のクレジットカードおすすめランキングは以下のとおりです。

- 第1位:JCB CARD W /plus L

- 第2位:三井住友カード(NL)

- 第3位:JCBカード S

- 第4位:エポスカード

- 第5位:イオンカードセレクト

- 第6位:PayPayカード

- 第7位:プロミスVisaカード

- 第8位:dカード

- 第9位:リクルートカード

- 第10位:楽天カード

- 第11位:セゾンカードインターナショナル

- 第12位:セブンカード・プラス

- 第13位:LC JCBカード

年会費無料と一口に言ってもさまざまなクレジットカードがあり、それぞれに違ったメリットがあります。

人それぞれライフスタイルは違うため、どのクレジットカードが自分に合っているか、という視点で選ぶことが大切です。

年会費が永年無料かどうかはもちろん、還元率・ポイントの使いやすさ・特典などを総合的に比較したうえで自分に合った1枚を見つけてくださいね。

- ※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

- ※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

- ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ※通常のポイントを含みます。

- ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- ※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- JCBカードの最大還元率表記はJCB PREMO に交換した場合です。

- 最短5分発行には連絡先電話番号が必要です。

- モバ即(最短5分)の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。

(運転免許証/マイナンバーカード/在留カード) - モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- 還元率:対象のコンビニ・飲食店で最大7%還元(スマホのVisaタッチ決済利用の場合)

- 申込対象:お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

- 申込対象:高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。