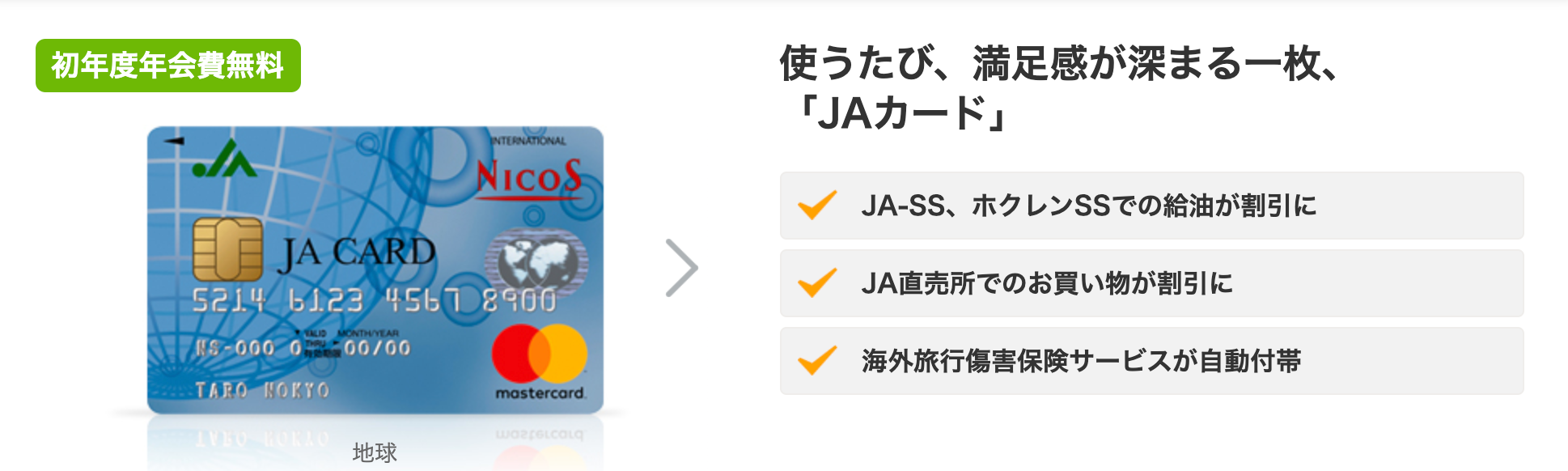

JAカードは、JA直売所やJA-SS・JAバンクなどのJAグループのサービスをよく利用する方におすすめのクレジットカードです。

JAカードで支払いをすることにより、JA直売所やファーマーズマーケットでは常に5%割引になるほか、ガソリンスタンドのJA-SSやホクレンSSでは1リットルにつき2円が割引されます。

またETCカードを年会費無料で利用できるだけでなく、ロードアシスタンスサービスも充実しているため、車を運転する人にもぴったりなカードです。

この記事ではJAカードの特徴やメリット・デメリットだけでなく、審査を通りやすくする方法まで詳しく解説します。

※本記事の価格は全て税込みです。

- JA直売所やJA-SSなどで割引を受けられる

- 簡単な条件を満たすと年会費無料で利用できる

- ポイントを他社のポイントや商品・ギフトカードに交換できる

- 海外旅行傷害保険サービスやロードアシスタンスサービスなど各種補償サービスが揃っている

| カード名 | 三井住友カード(NL) | JCB CARD W | dカード GOLD | New! JCBカード S | JCBゴールド | 楽天プレミアムカード | セゾンプラチナ・ビジネス アメリカン・エキスプレス(R)・カード  | リクルートカード | アメックスグリーン |

| 年会費 (税込) | 永年無料 | 無料 | 11,000円 | 無料 | 11,000円(税込) 初年度無料 | 11,000円 | 22,000円 条件付きで11,000円 | 無料 | 月会費制1,100円/月 (年合計13,200円) |

| 還元率 | 0.5%~7%※M1 | 1.00%~10.50%※J1 | 1.0%~10% | 1.00%~10.50%※J1 | 1.00%~10.50%※J1 | 1.0%~5.0% | 0.5%〜1.0% | 1.2%~4.2% | 0.3%~1.0% |

| 国際ブランド | Visa、Mastercard | JCB | Visa、Mastercard | JCB | JCB | Visa、Mastercard、 JCB、American Express | American Express | JCB | American Express |

| キャンペーン | 新規入会&条件達成で 最大5,000円分 プレゼント 2024年11月1日~2025年2月2日 | 新規入会 +Amazon利用で最大12,000円 キャッシュバック 2024年10月1日(火)~2025年3月31日(月)まで | 新規入会&利用 +公共料金などすべて支払い 最大11,000ポイント プレゼント 2024年6月1日(土)〜 | 新規入会 +Amazon利用で最大15,000円 キャッシュバック 2024年10月1日(火)~2025年3月31日(月)まで | 新規入会 +Amazon利用で最大23,000円 キャッシュバック 2024年10月1日(火)~2025年3月31日(月)まで | 新規入会& 1回利用で 5,000ポイント プレゼント | 最大6,000円相当 プレゼント | 合計35,000ポイント プレゼント |

|

| 申込対象 | 18歳以上 (高校生を除く) | 18歳以上39歳以下 | 18歳以上 | 18歳以上 | 20歳以上 | 20歳以上 | 20歳以上 個人の方も申込可能 | 18歳以上 | 20歳以上 パート・アルバイト・学生不可 |

| 発行スピード | 最短10秒

| 最短5分※J1 | 最短5営業日 | 最短5分※J1 | 最短5分※J1 ※オンライン口座設定が必要。 | 最短3営業日 | 最短3営業日 | 1~2週間 | 1~3週間 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

JAカードの特徴・基礎知識

| JAカード | ||

|---|---|---|

| 還元率 | ポイント | 0.3~1.0% |

| マイル | 0.3% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ロードアシスタンス 有り:1,870円 無し:1,375円 ※条件により割引あり |

|

| 家族カード | 初年度は無料、次年度より440円 | |

| 旅行保険 | 海外 | 最高2,000万円(自動付帯) |

| 国内 | ー | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay、nanaco、モバイルSuica、 楽天Edy、SMART ICOCA | |

| 国際ブランド | VISA、Mastercard | |

| 発行会社 | 三菱UFJニコス株式会社 | |

| 発行期間 | 3~4週間 | |

最初に、JAカードの特徴や基本情報を紹介します。

JAカードは、JAバンクと大手カード会社の三菱UFJニコスが提携して発行しているクレジットカードです。

JA直売所やJAグループが運営するガソリンスタンドのJA-SS・ホクレンSSなどで割引を受けられることが特徴で、JAのサービスをよく利用する人であれば持っていて損はないでしょう。

国際ブランドはVisaとMastercardの2種類から選択でき、家族カードやETCカードだけでなく、楽天Edyなどの電子マネーにも対応しています。

さらにJAバンクのキャッシュカードとクレジットカード機能が一体になったカードを選択することも可能なため、JAバンクに口座を持っている人にもぴったりのカードです。

JAカードのメリット・優待特典

次に、JAカードのメリットや優待特典を紹介します。

JAカードには、主に以下のようなメリットがあります。

- JAグループを利用すると割引サービスを受けられる

- 旅行傷害保険やショッピングパートナーズ保険などの補償サービスがある

- ロードアシスタンスサービスを付けられる

- 独自のポイント制度によりカードを利用するほどポイントが貯まりやすくなる

それぞれについて、詳しく解説します。

JAグループの利用で割引サービスが適用される

JAカードの最大のメリットは、JAグループのサービス利用により割引が受けられることです。

JAカードには、3つの割引サービスがあります。

- JA直売所での割引

- JA-SS・ホクレンSSでの割引

- 農協観光協会の提携施設での割引

以下、それぞれの割引制度について解説します。

JA直売所の利用で5%オフ

1つ目は、JA直売所での買い物の際にJAカードを利用することで5%オフになる割引制度です。

割引が対象となる店舗はJAが運営する全国の直売所やファーマーズマーケットで、対象店舗はJAグループの公式サイトで簡単に確認できます。

対象店舗にはステッカーやのぼりがあるので確認しやすいでしょう。

割引はJAカードの利用代金請求時に適用されるため、レジで支払う金額は変化しませんので注意してください。

JA-SS・ホクレンSSの利用で2円/リットルが割引に

2つ目は、ガソリンスタンドのJA-SS・ホクレンSSでの給油の際にJAカードを利用することで、代金が割引になる制度です。

ハイオク・レギュラーガソリン・軽油が割引の対象で、1リットルにつき2円が割り引かれます。

この割引もJAカードの利用代金請求時に適用されるため、支払い時の金額は割り引かれません。

またJA直売所・ガソリンスタンド共に、Apple Payで支払った際は割引の対象外となります。

全国の農協観光協会の提携施設で優待割引を受けられる

3つ目は、農協観光協会の提携施設での優待割引制度です。

日本全国の観光地や宿泊施設などの利用代金が割引になるサービスで、JAカードを提携施設で提示するだけで割引等の特典を受けられます。

提携している施設や割引内容については、農協観光が運営しているサイトの行楽玉手箱で確認できます。

海外旅行傷害保険が付帯

またJAカードには、海外旅行傷害保険サービスが付帯しています。

以下の表は、JAカードの海外旅行傷害保険についてまとめたものです。

| 項目 | 金額 |

|---|---|

| 障害による死亡・後遺障害 | 最高2,000万円 |

| 障害・疾病による治療費用限度額 | 200万円 |

| 賠償責任限度額 | 2,000万円 |

| 携行品の損害限度額(自己負担額1事故 3,000円年間100万円限度) | 1旅行につき20万円 |

| 救援者費用限度額 | 200万円 |

この保険は自動付帯なので、旅行代金にJAカードを利用しなくても、カードを持っているだけで補償を受けることができます。

カードについている補償の多くは、交通費や旅行代金の支払いにカードを利用した場合に補償を受けられる「利用付帯」です。

JAカードは自動付帯なので、海外旅行によく行く人にとってはうれしいポイントです。

また、家族カードを持っている人でも同内容の補償を受けることができます。

ショッピングパートナー保険サービス(お買い物保険)が付帯

JAカードには海外旅行傷害保険だけでなく、お買い物保険も付帯しています。

この保険はJAカードを利用して購入した品物が90日以内に壊れたり、盗まれたりしてしまったときにその代金を補償するものです。

国内外での買い物を問わず、1年間に100万円までの補償を受けることができます。

とても便利なお買い物保険ですが、補償の対象となる支払い方法が決められている点には注意が必要です。

海外でJAカードを使用して買い物をした場合は支払い方法を問わず補償の対象となりますが、国内の買い物で補償の対象となるためには、分割払いかリボ払いで代金を支払う必要があります。

「いちいち支払い方法を変更するのは面倒」と感じる場合には、登録型リボ払いサービスの「楽Pay」に登録すると、登録期間中にカードを利用して購入した商品が全て補償の対象となります。

しかしリボ払いには“手数料が高額になりやすい”というデメリットがありますので、普段リボ払いを利用しない方は分割払いでの購入をおすすめします。

ロードアシスタンスサービスを付けられる

またJAカードは、事故やパンクなどのトラブルに対応するロードアシスタンスサービスを提供しています。

自分の持っている車はもちろん、家族や友人から借りた車でも、カード会員本人が利用中であれば二輪・四輪は問わずサービスの対象になります。

補償は10キロメートルまでの牽引やスペアタイヤの交換など一定条件までが無料で、その他事故車両の運搬や部品代などは有料です。

またトラブル対応だけでなく、レンタカーの優待料金での手配やガソリンスタンドの紹介サービスなどのカーライフサービスにも対応しています。

ロードアシスタンスサービスはJAカードを持っていれば誰でもサービスを受けられる訳ではなく、「ロードアシスタンスサービス付き JAカード」の申し込みが必要です。

通常のJAカードとの違いはほとんどありませんが、ロードアシスタンスサービス付きJAカードでは、JAカードの年会費(1,375円)にプラスして495円のロードアシスタンスサービス年会費が発生します。

ロードアシスタンスサービスを希望する場合は、JAカードの申込時に忘れずに「ロードアシスタンスサービス付き JAカード」を選択してください。

カードを使うほど貯まりやすくなる独自のポイント制度

JAカードには、「わいわいup」と呼ばれるポイントサービスがあります。

このサービスはJAカードの利用金額に応じた優待サービスで、1年間に利用した金額が多くなるほど翌年度の獲得ポイントが増える仕組みです。

付与されるポイント額は以下の通りです。

- 100万円以上:翌年度、基本ポイントの50%分を加算

- 50万円以上100万円未満:翌年度、基本ポイントの20%分を加算

貯まったポイントは商品への交換か、Pontaなどの他社ポイントに交換できます。

JAカードのデメリット

ここまでJAカードのメリットや優待特典について紹介しましたが、JAカードには以下のようなデメリットもあります。

- 次年度から年会費が発生する

- 国内旅行傷害保険がない

それぞれのデメリットについて詳しく解説します。

次年度から年会費が発生する

JAカードの年会費は初年度無料ですが、次の年から年会費が発生します。

本人会員と家族会員の年会費は以下の通りです。

- 本人会員:1,375円

- 家族会員:440円

カードの年会費としては一般的な金額とは言え、支払う金額はできる限り少なくしたいものですよね。

JAカードでは以下のいずれかの条件を満たせば、本人会員・家族会員ともに年会費が無料になります。

- JAカードでのショッピング利用代金の合計額が1年間に12万円以上

- 電気の月額利用料金の支払いにJAカードを登録し、支払う

- 携帯電話の月額利用料金の支払いにJAカードを登録し、支払う

とてもお得な制度ですが、対象となる電力会社や携帯電話会社が限られている点には注意が必要です。

対象となる会社は以下の通りです。

- 電気:北海道電力、東北電力、東京電力、中部電力、北陸電力、関西電力、中国電力、四国電力、九州電力、沖縄電力

- 携帯電話:NTTドコモ、au、ソフトバンク、ワイモバイル

よって、新電力会社やMVNO(格安な携帯電話会社)を契約している方が支払いカードにJAカードを登録しても、年会費割引の対象にはなりませんので注意してください。

またJAカードでは新規入会者を対象として、上記の携帯電話会社の料金をJAカードで支払うことで、ポイントが最大1年間2倍になるキャンペーンを開催しています。

対象の携帯電話会社を契約している方は、支払いにJAカードの登録をおすすめします。

国内旅行傷害保険がない

JAカードには海外旅行向けの保険サービスがついているのに対し、国内旅行傷害保険サービスはありません。

しかしランクアップしたJAカードゴールドには、国内外共に最高5,000万円の傷害保険サービスがあります。

ゴールドカードについては、後ほど詳しく紹介します。

JAカードのゴールドカードについて

JAカードには、ワンランク上のカードとしてJAゴールドカードがあります。

JAゴールドカードには、補償サービスの限度額が大幅にアップする、ロードアシスタンスサービスが自動付帯になるなど多くのメリットが存在します。

ここでは、ゴールドカードの特徴やJAカードとの違いについて紹介します。

JAゴールドカードの特徴

JAゴールドカードはワンランク上のJAカードで、主に以下の3つの特徴があります。

- 補償が充実している

- ロードアシスタンスサービスが自動付帯

- 1,000円で2ポイントが貯まる

JAゴールドカードの最大の特徴は、JAカードの特典はそのままに、さらに多くの補償やサービスを受けられることです。

また家族会員の年会費が無料になるほか、支払い方法を問わずお買い物保険が対象となることも特徴です。

JAカードとJAゴールドカードを比較

では、JAカードとJAゴールドカードにはどのような違いがあるのでしょうか。

以下の表はJAゴールドカードの年会費や補償サービスをまとめたものです。

| JAゴールドカード | ||

|---|---|---|

| 還元率 | ポイント | 1.0% |

| マイル | 0.3% | |

| 年会費 | 初年度 | 11,000円 |

| 2年目以降 | ||

| 家族カード | 無料 | |

| 旅行保険 | 海外 | 最高5,000万円(自動付帯) |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay、nanaco、モバイルSuica、 楽天Edy、SMART ICOCA | |

| 国際ブランド | VISA、Mastercard | |

| 発行会社 | 三菱UFJニコス株式会社 | |

| 発行期間 | 3~4週間 | |

JAカードとの大きな違いは、以下の5つです。

- 年会費が11,000円になる

- 1,000円ごとに1ポイントではなく、2ポイント貯まる

- 最高5,000万円の国内旅行傷害保険が付帯する

- ショッピングパートナー保険の年間保証限度額が100万円から300万円になる

- ロードアシスタンスサービスが自動付帯する

JAゴールドカードはJAカードと比べて、特に補償サービスが充実しています。

JAカードにはなかった国内旅行傷害保険サービスが付帯するほか、お買い物保険の年間保証限度額が300万円に引き上げられます。

年会費は大きく値上がりするものの、旅行をする機会が多い人や車に乗る機会が多い人にぴったりなカードと言えるでしょう。

- 国内外を問わず旅行をすることが多い人

- 家族でJAグループを利用することが多い人

- カードでよく買い物をする人

- 車に乗る機会が多い人

JAカードの審査

最後に、JAカードの審査について解説します。

残念ながらJAカードは審査の内容を公表していないため、ここでは審査基準や審査が通りやすくなると言われているコツについて紹介します。

JAカードの審査基準

JAカードの申込資格には、以下のように書かれています。

18歳以上で安定した収入のある方、または18歳以上で学生の方(高校生を除く)。

※未成年の方は親権者の同意が必要です。

また家族カードの申込資格は「本人会員の配偶者・親・子供(高校生を除く18歳以上)」で、本人会員が学生や未成年の場合は家族カードは発行できません。

特に収入などの条件について記載がないため、JAカードはアルバイトやパート・専業主婦/主夫の方でも比較的持ちやすいカードと言えるでしょう。

審査の際には、他のクレジットカードと同様に支払い能力や他社からの借り入れ・信用情報などを確認されると考えられます。

JAカードの審査を通すコツ

JAカードの審査内容は公表されていないため、審査基準や審査内容を確認することはできません。

しかし、クレジットカードの審査が通りやすくなると言われているコツが3つあるので紹介します。

- 申し込みフォームの空欄を少なくし、丁寧な字で記入する

- 短期間に複数枚のクレジットカードを申し込まない

- クレヒスを作る

申し込みフォームの空欄を少なくし、丁寧な字で記入する

カードの審査に通りやすくするためには、申し込み方法に関わらず、フォームの空欄をなるべく減らすことが重要です。

情報が多いほうがカード会社からの信頼が高まり、審査に通りやすくなります。任意の入力項目でも、なるべく記入するようにしましょう。

また紙の申込用紙を使用する場合は、誤字や字の書き方にも注意する必要があります。

不備があるとカード発行までの時間が長くなってしまいます。入力漏れや間違いがないかをよく確認してから申し込みましょう。

短期間に複数枚のクレジットカードを申し込まない

短期間に何枚ものクレジットカードを申し込むと、お金に困っており返済能力に問題があるのではと判断され、審査に通りづらくなってしまいます。

クレジットカードを申し込んだ履歴は、6ヶ月間信用情報機関に登録されています。

最近別のクレジットカードを申し込んだ人は、半年程度間を開けてから申し込むことをおすすめします。

クレヒスを作る

クレヒスとは「クレジットカードヒストリー」の略称で、クレジットカードやローンの利用履歴のことです。

クレジットカードの審査の際には、信用情報機関に登録されている情報(クレヒス)を確認されます。

その際、クレヒスが全く登録されていない「スーパーホワイト」と呼ばれる状態であると、支払い能力があるかの判断に迷うため審査に落ちることがあります。

30代以上でスーパーホワイトの方は、「スマホを分割払いで購入する・クレジットカード不要なローンに申し込む」などによりクレヒスを作っておくことで、クレジットカードカードの審査に通りやすくなります。

JAカードがおすすめなのはこんな方

この記事では、JAカードのメリットやデメリットについて紹介しました。

JAカードは、特に以下のような方におすすめのカードです。

- JA直売所やJA-SSなどJAグループのサービスを利用することが多い人

- ロードアシスタンスサービスを受けたい人

- 車に乗る機会や、海外旅行に行くことが多い人

JAカードの最大のメリットは、JA直売所やJA-SSなどのJAグループを利用する際に常に割引が受けられることです。

また自動付帯の海外旅行傷害保険があることや、それ程高くない値段でロードアシスタンスサービスが受けられることも魅力の1つです。

JA直売所の利用機会が多い方や、車によく乗る方は、JAカードの申し込みを検討してみてはいかがでしょうか。