クレジットカードのメリットの1つがポイント還元です。

多くのポイントは現金のような価値を持ち、カードの利用金額に対して貯まるポイントの割合を一般的にポイント還元率といいます。

ポイントの貯まりやすさを重視するなら、ポイント還元率が高いカードを選びましょう。

- ポイント高還元のクレジットカードおすすめランキング厳選13枚を紹介

- ポイント還元率が高いクレジットカードを選ぶ4つのポイントを解説

- 2枚で最高のポイント還元率を目指せるクレジットカードの組み合わせ例

クレジットカードランキングの根拠はこちら

コンテンツ制作ポリシーはこちら

※本記事の価格は全て税込みです。

| カード名 | 三井住友カード(NL) | JCB CARD W | dカード GOLD | New! JCBカード S | JCBゴールド | 楽天プレミアムカード | セゾンプラチナ・ビジネス アメリカン・エキスプレス(R)・カード  | リクルートカード | アメックスグリーン |

| 年会費 (税込) | 永年無料 | 無料 | 11,000円 | 無料 | 11,000円(税込) 初年度無料 | 11,000円 | 22,000円 条件付きで11,000円 | 無料 | 月会費制1,100円/月 (年合計13,200円) |

| 還元率 | 0.5%~7%※M1 | 1.00%~10.50%※J1 | 1.0%~10% | 1.00%~10.50%※J1 | 1.00%~10.50%※J1 | 1.0%~5.0% | 0.5%〜1.0% | 1.2%~4.2% | 0.3%~1.0% |

| 国際ブランド | Visa、Mastercard | JCB | Visa、Mastercard | JCB | JCB | Visa、Mastercard、 JCB、American Express | American Express | JCB | American Express |

| キャンペーン | 新規入会&条件達成で 最大3,000円分 プレゼント※2 2024年9月2日~2024年10月31日 | 新規入会 +Amazon利用で最大12,000円 キャッシュバック 2024年10月1日(火)~2025年3月31日(月)まで | 新規入会&利用 +公共料金などすべて支払い 最大11,000ポイント プレゼント 2024年6月1日(土)〜 | 新規入会 +Amazon利用で最大15,000円 キャッシュバック 2024年10月1日(火)~2025年3月31日(月)まで | 新規入会 +Amazon利用で最大23,000円 キャッシュバック 2024年10月1日(火)~2025年3月31日(月)まで | 新規入会& 1回利用で 5,000ポイント プレゼント | 最大9,000円相当 プレゼント | 最大6,000円相当 プレゼント | 合計35,000ポイント プレゼント |

| 申込対象 | 18歳以上 (高校生を除く) | 18歳以上39歳以下 | 18歳以上 | 18歳以上 | 20歳以上 | 20歳以上 | 20歳以上 個人の方も申込可能 | 18歳以上 | 20歳以上 パート・アルバイト・学生不可 |

| 発行スピード | 最短10秒

| 最短5分※J1 | 最短5営業日 | 最短5分※J1 | 最短5分※J1 ※オンライン口座設定が必要。 | 最短3営業日 | 最短3営業日 | 1~2週間 | 1~3週間 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※2 学生の場合:新規入会&条件達成で4,000円分プレゼント (VポイントPayギフトのプレゼント)。条件:スマホのタッチ決済1回以上利用。

- 1 ポイント還元率が高いクレジットカードの選び方

- 2 ポイント還元率が高いおすすめのクレジットカードランキング

- 2.1 第1位:JCBカード WはスタバやAmazonでポイントアップ

- 2.2 第2位:三井住友カード(NL)は対象のコンビニ・飲食店などをよく使う方におすすめ

- 2.3 第3位:リクルートカードは常時1.2%ポイント還元

- 2.4 第4位:楽天カードは楽天市場ではいつでも還元率が3.0%以上

- 2.5 第5位:dカード GOLDは毎月ドコモ利用料の10%ポイント還元

- 2.6 第6位:au PAY ゴールドカードは毎月au利用料の11%ポイント還元

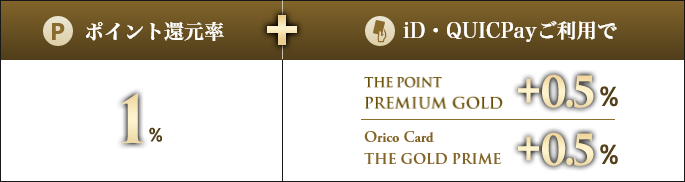

- 2.7 第7位:Orico Card THE POINT PREMIUM GOLDはiD・QUICPay利用で+0.5%

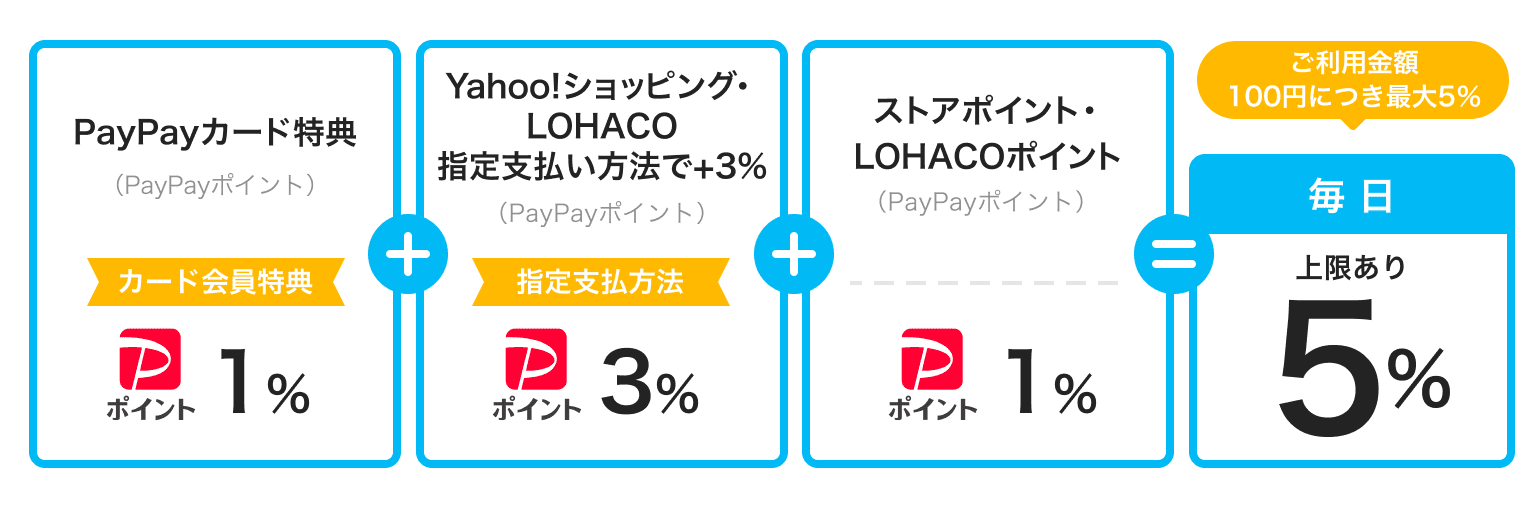

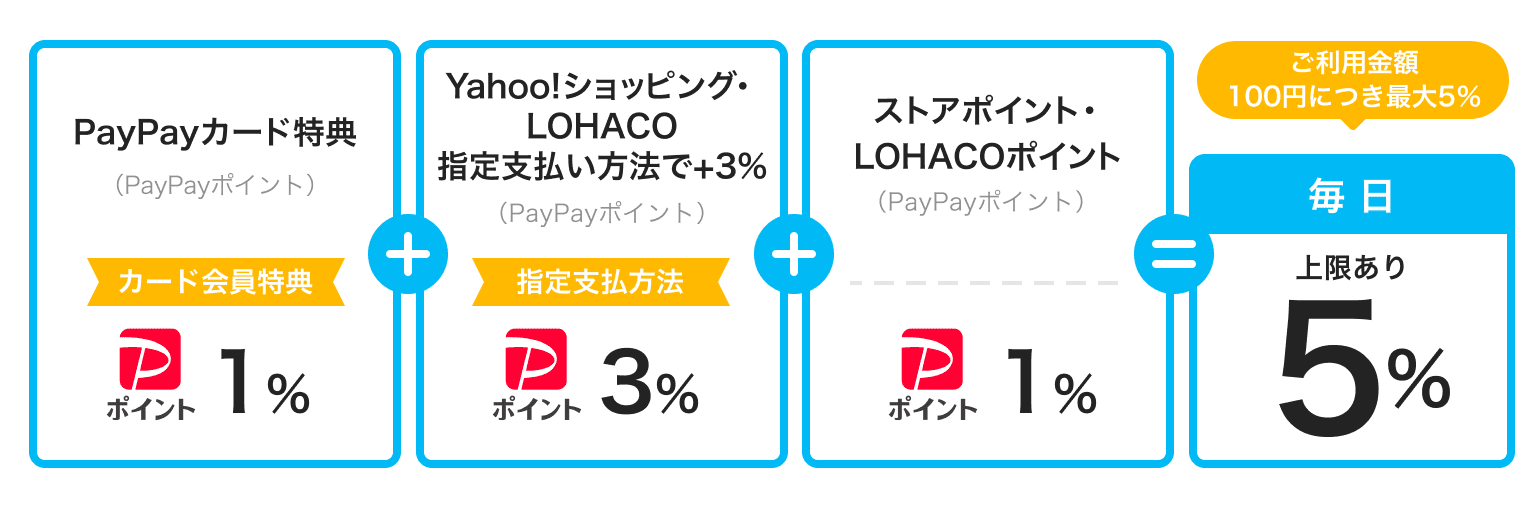

- 2.8 第8位:PayPayカードはYahoo!ショッピング・LOHACOで毎日5.0%還元

- 2.9 第9位:JCBゴールドは年間利用額に応じて翌年の還元率がアップ

- 2.10 第10位:セゾンパール・アメックスはQUICPay利用で2.0%還元

- 2.11 第11位:「ビュー・スイカ」カードはオートチャージや定期券購入で還元率アップ

- 2.12 第12位:ライフカードなら誕生月に1.5%還元

- 2.13 第13位:セブンカード・プラスはnanacoチャージでポイント2重取り

- 3 ポイント還元率の正しい計算方法

- 4 2枚で最高のポイント還元率を目指すなら

- 5 還元率が高いクレジットカードの注意点

- 6 ポイント還元率が高いはずなのに意外と貯まっていない理由

- 7 クレジットカードで貯まったポイントの使い方

- 8 クレジットカードの還元率に関するQ&A

- 9 クレジットカードでお得にポイントを貯めよう

- 10 参考サイト

北海道出身。立教大学法学部を卒業後、株式会社菱食(現:三菱食品株式会社)に入社。その後、保険業界を約10年経験し、ファイナンシャルプランナーとして活動を行う。

ポイント還元率が高いクレジットカードの選び方

ポイント還元率が高いクレジットカードの選び方をまとめました。

普段利用するお店やサービスでの還元率が高いカードを選ぶ

ポイントを効率よく貯めるコツは、普段よく利用するお店・サービスでの還元率が高いカードを選ぶことです。

多くのクレジットカードは、特定のお店・サービスで使うと還元率がアップします。

反対に、ほとんど使わないお店で優遇を受けられるカードを持ってもあまり意味がありません。

- 対象コンビニ・飲食店を頻繁に利用する

⇒スマホのタッチ決済利用でポイント最大7%還元、ポイントがどんどん貯まる!※M1 - 対象コンビニ・飲食店をほとんど使わない

⇒基本の還元率は0.5%なので、ポイントが貯まりにくい

まずは自分が日常的に買い物するお店・サービスを洗い出し、それらに合わせてカードを選びましょう。

貯まるポイントの使い道や有効期限をチェック

貯まりやすさだけでなく、貯まったポイントの使い道と有効期限もチェックしてください。

どれだけ高還元でも、使い道のないポイントを貯めても意味がありません。

自分にとって使いやすいポイントが貯まるカードを選びましょう。

ポイントの有効期限も、クレジットカードやカード会社のポイントによってバラバラです。

せっかく貯まったポイントがなくなるのはもったいないです!必ず、有効期限がどれくらいかを把握しておいてください。

できる限り年会費が安いカードを選ぶ

還元率重視でカードを選ぶなら、できる限り年会費が安いカードを選びましょう。

ポイントで節約したいなら、年会費もなるべく節約するのがおすすめです。

年会費無料のカードなら貯まったポイントの分だけ家計にプラスとなります。

ただし、年会費有料でも無料カードと比較して大幅に還元率がアップするなら、持つ価値はあります。

スマホ決済・電子マネーとの相性で選ぶ

スマホ決済や電子マネーとクレジットカードの相性の良さも重視しましょう。

スマホ決済・電子マネーの中には、クレジットチャージ時と決済時2回のタイミングでポイントが付与されるものがあります。

また、ポイントがスマホ決済・電子マネーの残高として使える(交換できる)サービスもあります。

さらに、オートチャージ対応のカードを選べば、毎回チャージする手間をも省けていいことずくめです。

電子マネーとクレジットカードの最強の組み合わせ7選【2024年】ポイント還元率が高いおすすめのクレジットカードランキング

それではポイントが貯まりやすいクレジットカードを紹介します!

- 第1位:JCBカード W

無料・常時1.0%還元のオールマイティカード - 第2位:三井住友カード(NL)

対象コンビニ・飲食店を日常的に利用する方に - 第3位:リクルートカード

常時1.2%還元・電子マネーチャージでもポイントザクザク - 第4位:楽天カード

常に1.0%、楽天市場なら3.0%還元 - 第5位:dカード GOLD

ドコモユーザーなら年会費回収容易 - 第6位:au PAY ゴールドカード

au利用料金の11%が毎月還元 - 第7位:Orico Card THE POINT PREMIUM GOLD

iD・QUICPay・ネットショッピング利用が多い方向け - 第8位:PayPayカード

PayPay・Yahoo!ユーザーならマスト - 第9位:JCBゴールド

優待店でお得、利用額に応じて翌年の還元率アップ - 第10位:セゾンパール・アメリカン・エキスプレス(R)・カード

QUICPay加盟店なら常に2.0%還元 - 第12位:「ビュー・スイカ」カード

モバイルSuicaチャージで1.5%還元 - 第12位:ライフカード

年200万円以上利用で翌年は1.0%還元 - 第13位:セブンカード・プラス

セブン&アイグループ、nanaco利用でお得

CFP®資格(日本FP協会)

クレジットカード決済をしたときに付与されるポイントは、買い物の支払代金に充当できたり、景品と交換できたりするなど、いろいろな用途に使えるため、家計の節約につながるかもしれません。クレジットカードは上手に活用しましょう。

第1位:JCBカード WはスタバやAmazonでポイントアップ

| JCBカード W | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~10.5%※J1 |

| マイル | 0.6%~ | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| ポストペイ型電子マネー | QUICPay | |

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 最短5分※J1 | |

- 年会費が永年無料

- 基本のポイント還元率が1.0%

- JCBオリジナルシリーズパートナー店舗で還元率が最大10倍

- Oki Dokiランド経由でネットショッピングで還元率が最大20倍

国際ブランドであるJCBが直接発行するプロパーカードの1つです。

18歳~39歳限定で入会でき、一度保有すれば40歳以上も年会費永年無料のまま継続利用できます。

基本ポイント還元率がJCBプロパーの2倍

JCBカード Wの魅力は、基本の還元率が高いこと。

利用1,000円につき2ポイント貯まるため、実質1.0%(1ポイント=5円相当の場合)という高還元です。

JCBのプロパーカードはいくつかありますが、無条件で1.0%の還元を受けられるカードはほかにありません。

対象店舗やネットショッピングでさらに還元率アップ

JCBオリジナルシリーズパートナー店舗なら還元率が最大5.5%にアップします。

主な対象店舗とポイント還元率は以下の通りです。

| 主なパートナー店 | 還元率 |

|---|---|

| スターバックス ※スターバックスカードへのオンライン入金/オートチャージ | 5.5% |

| 洋服の青山 | 3.0% |

| AOKI | 3.0% |

| Amazon | 2.0% |

| セブン-イレブン | 2.0% |

| 高島屋 | 2.0% |

| 小田急百貨店 | 2.0% |

さらにOki Dokiランドを経由してネットショッピングをすると、還元率が最大で20倍にアップします。

Oki Dokiランドは、楽天市場やYahoo!ショッピング、ビックカメラ.comなど幅広いショップが対象です。

JCBオリジナルシリーズパートナーやOki Dokiランドの対象店を頻繁に利用するなら、ポイントを効率よく貯められるでしょう。

最大12,000円キャッシュバック

2024年10月1日(火)~2025年3月31日(月)まで

第2位:三井住友カード(NL)は対象のコンビニ・飲食店などをよく使う方におすすめ

| 三井住友カード(NL) | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~7%※M1 |

| マイル | 0.25%〜2.5% | |

| 年会費 | 初年度 | 永年無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行傷害保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 初年度無料 次年度550円(税込) (ETCカード利用のご請求が前年に1回以上の場合、無料) |

|

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay |

|

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | 三井住友カード株式会社 | |

| 発行期間 | 最短10秒 ※即時発行ができない場合があります。 ※入会には連絡可能な電話番号が必要です。 |

|

- 年会費が永年無料

- 対象コンビニ・飲食店でのスマホのタッチ決済で最大7%ポイント還元※M1

- ポイントUPモール経由でのネットショッピングでポイント還元率が+0.5~9.5%

三井住友カード(NL)は、三井住友カードが発行しているナンバーレスタイプのクレジットカードです。

基本のポイント還元率は0.5%と特別高くはありませんが、使い方次第で還元率がアップします。

対象コンビニ・飲食店でのスマホのタッチ決済で最大7%ポイント還元

特にお得なのが、セブン-イレブン、ローソンなどの対象コンビニおよび飲食店での利用です。

| 項目 | 対象店 |

|---|---|

| コンビニ | セイコーマート、セブン-イレブン、ポプラ、ミニストップ、ローソンなど |

| 飲食店 | マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※A、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司 など |

対象店にてスマホのタッチ決済を利用すると、最大7%ポイント還元を受けられます。※M1

| 内訳 | 還元率 |

|---|---|

| 基本ポイント還元率 | 0.5% |

| 対象店でスマホのVisaのタッチ決済・Mastercard®タッチ決済を利用 | 最大7%ポイント還元※M1 |

対象の飲食店やコンビニをよく利用するならポイントがザクザク貯まりますよ。

さらに「学生ポイント」というサービスがあるのもメリットの一つ。

これは、本会員として三井住友カード(NL)を持ち、職業を「学生」として申告している会員なら、以下の対象サービスで最大10%のポイント還元を受けられる特典のことです。

| カテゴリ | 対象サービス | ポイント還元率 |

|---|---|---|

| サブスク | Amazonオーディブル、Amazonプライム、DAZN、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC | 最大10%※3 |

| 携帯料金 | au、povo、UQ mobile、NTT docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINE MOBILE、y.u mobile | 最大2% |

| QRコード決済 | LINE Pay | 最大3% |

※3 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

満18歳以上の方(高校生は除く)なら申し込みができるので、学生にもおすすめです!

ココイコ!やポイントUPモールでその他のお店もお得

三井住友カード(NL)では対象コンビニ・飲食店以外のお店でもポイント還元率がアップするサービスが用意されています。

- ココイコ!

事前エントリー後カード利用でポイント還元率アップ - ポイントUPモール

経由してネットショッピング利用でポイント還元率が+0.5%~9.5%

※2024年7月現在

※ポイント還元率は予告なく変更となる場合がございます。

ココイコ!を利用すれば、スーパーや飲食店などでもポイント還元率がアップします。

さらに、ポイントUPモールを経由してのネットショッピングで還元率が最大20倍にアップします。

楽天市場やYahoo!ショッピングなど、メジャーなショッピングサイトも対象です。

最大3,000円分プレゼント

第3位:リクルートカードは常時1.2%ポイント還元

| リクルートカード | ||

|---|---|---|

| 還元率 | ポイント | 1.2%~3.2% |

| マイル | 0.6% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | 最高1,000万円(利用付帯) | |

| ETCカード | 発行手数料 | JCB:無料 Visa、Mastercard:1,100円 |

| 年会費 | 無料 | |

| 電子マネー | QUICPay | |

| 国際ブランド | JCB、Visa、Mastercard | |

| 発行会社 | JCB | 株式会社ジェーシービー |

| Visa、Mastercard | 三菱UFJニコス株式会社 | |

| 発行期間 | 最短1週間 | |

- 基本のポイント還元率が1.2%

- モバイルSuicaへのチャージでもポイントが貯まる

- リクルートのサービス利用時はさらに還元率アップ

- 貯まったポイントも使いやすい

利用場所を問わずポイントを多く貯めたい方におすすめなのがリクルートカードです。

カード利用額の1.2%分のポイントが貯まります。

日常の買い物はもちろん、携帯料金や公共料金の支払いなどでもポイントがどんどん貯まるでしょう。

電子マネーチャージでもポイントが貯まる

交通系電子マネーにチャージしてもポイントが貯まらないクレジットカードが多い中、リクルートカードは以下の電子マネーへのチャージもポイント還元の対象です。

| カードブランド | Visa・Mastercard | JCB |

|---|---|---|

| チャージ可能な電子マネー | ・楽天Edy ・モバイルSuica ・SMART ICOCA | ・モバイルSuica |

| 還元率 | 1.2% | 0.75% |

| ポイント還元上限(通算30,000円) | 360ポイント/月 | 225ポイント/月 |

ただし、2022年2月より改悪があり、JCBブランドのチャージ還元率が下がってしまいました。

他に、リクルートのサービス利用時はポイント還元率がアップするというメリットも。じゃらんnetやHot Pepper Beautyなどを利用する方にもおすすめです。

- じゃらんnetで予約・宿泊:3.2%

- Hot Pepper Beautyで予約・来店&カード利用:3.2%

- ホットペッパーグルメでネット予約・来店:予約人数×50ポイント

じゃらんnetの10%還元プランを選べば合計11.2%ものポイントが返ってきます。

ポイントはPontaポイント・dポイントと交換可能

リクルートカードの利用で貯まるのはリクルートポイントです。

共通ポイントであるPontaポイントとdポイントは加盟店がたくさんあります。

そのまま現金感覚で使う他にも、他のポイントやJALマイルへ交換することもできます。

貯めたポイントの使い道に困らないのも、リクルートカードのメリットです。

第4位:楽天カードは楽天市場ではいつでも還元率が3.0%以上

| 楽天カード | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~3.0% |

| マイル | 0.5%~1.5% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 550円(税込) ※楽天会員ランクがプラチナ以上の場合は無料 |

|

| ポストペイ型電子マネー | QUICPay | |

| 国際ブランド | Visa、Mastercard、アメリカン・エキスプレス、JCB | |

| 発行会社 | 楽天カード株式会社 | |

| 発行期間 | 最短1週間 | |

- 基本のポイント還元率が1.0%

- 楽天市場では常に3.0%以上の還元率

- 楽天ペイと組み合わせてポイント2重取り

- 楽天ポイント加盟店ならポイントの3重取りも可能

楽天サービスを利用する方に欠かせないのが楽天カードです。

カード利用100円につき1ポイントの楽天ポイントが貯まり、基本の還元率が1.0%と比較的高めです。

18歳以上で申し込みでき、年会費も永年無料。作りやすさにも定評があるため、初めてのクレジットカードにも向いています。

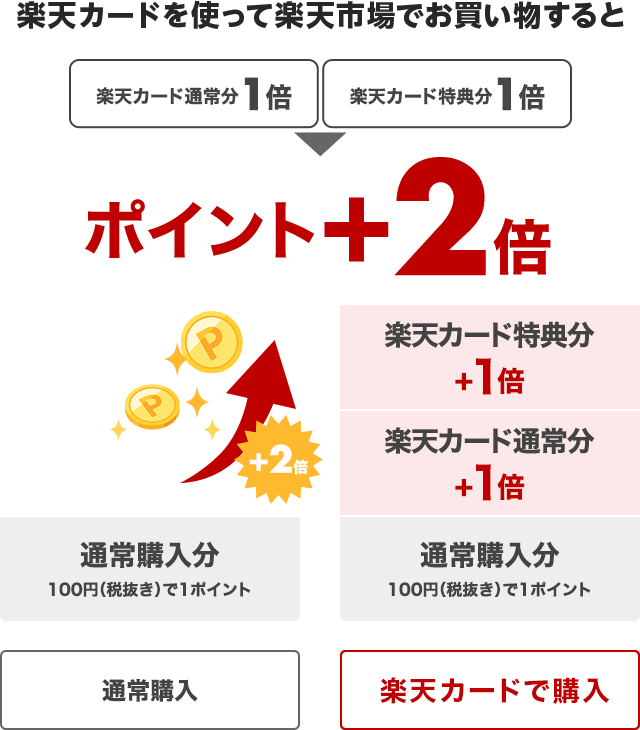

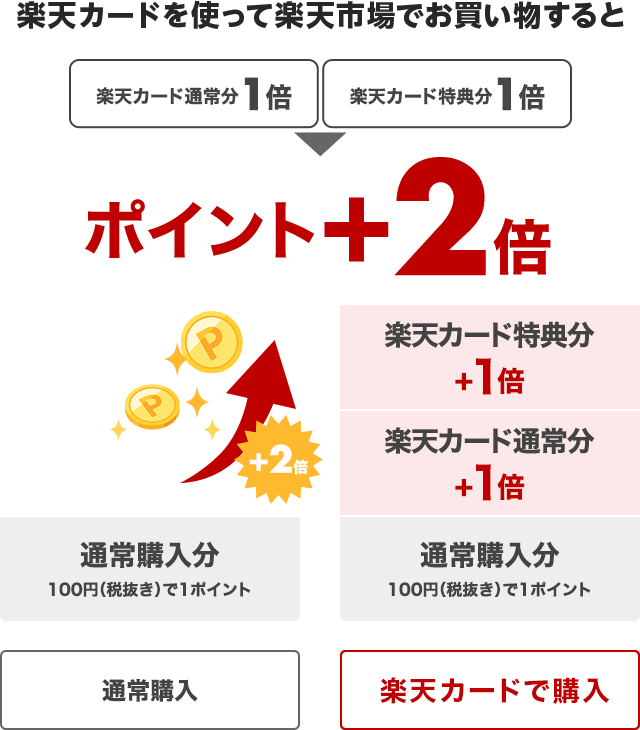

楽天市場・楽天トラベルの還元率アップ

楽天カードを楽天市場で利用すると還元率が2.0%アップ、常に3.0%還元です。

また、楽天トラベルで楽天カードを利用すると還元率が1.0%アップします。

さらに、貯まった楽天ポイントは楽天市場・楽天トラブルのほか、楽天モバイルや楽天カードの支払いなどあらゆるシーンで使えます。

楽天ペイ・楽天ポイント加盟店ならポイント3重取りも

楽天カードは、楽天ペイへのチャージと支払いでポイントを2重取りできます。

還元率は合計で1.5%です。

また、楽天カードには楽天ポイントカード機能も搭載されています。

- 楽天ポイントカード提示:+0.5%~

- 楽天ペイ残高チャージ:+1.0%

- 楽天ペイ支払い:+0.5%

- 合計還元率:2.0%~

上記のようなポイント3重取りは、マクドナルド、ファミリーマート、ガスト、丸善、ビックカメラなどあらゆるお店で可能です。

楽天カードは、楽天市場だけでなく街のお店でもポイントをザクザク貯められます。

第5位:dカード GOLDは毎月ドコモ利用料の10%ポイント還元

| dカード GOLD | ||

|---|---|---|

| 還元率 | ポイント | 1.0~10% |

| マイル | 0.5~5.0% | |

| 年会費 | 初年度 | 11,000円 |

| 2年目以降 | ||

| 家族カード | 1枚目:無料 2枚目以降:1,100円 |

|

| 旅行保険 | 海外 | 最高1億円 (うち自動付帯5,000万円) |

| 国内 | 最高5,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 無料 ※初年度無料 ※前年度に1回以上の利用で翌年度無料 |

|

| 電子マネー | iD | |

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | 株式会社NTTドコモ | |

| 発行期間 | 最短5日 | |

- 基本のポイント還元率が1.0%

- 毎月ドコモ利用料の10%ポイント還元

- dカード特約店での利用でポイント還元率アップ

- dポイント加盟店ならポイントの2重取りが可能

ドコモユーザーにおすすめなのがdカード GOLDです。

カード利用100円につき1ポイントのdポイントが還元されます。

基本のポイント還元率が1.0%と高く、どこで利用してもザクザクポイントが貯まります。

- 18歳以上の学生から申込可能に

- 会員数が1,000万人突破(2023年6月時点)

- 券面がリニューアル(選べる3デザイン)

- カード情報の裏面印字でセキュリティ面にも配慮

- 環境に配慮したリサイクル素材を使用

- 利用速報通知・利用制限通知が届く

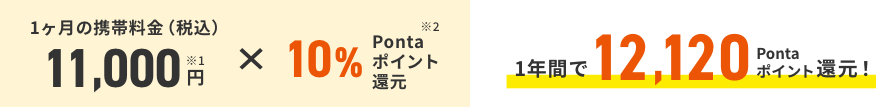

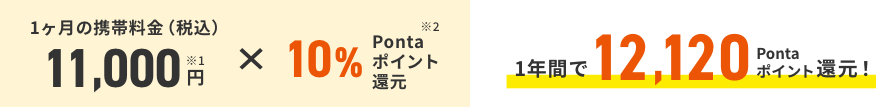

ドコモ利用料に対して10%還元

dカード GOLDがドコモユーザーに必携と言われる所以は、毎月のドコモ利用料の10%還元にあります。

例えばドコモの利用料が月々税抜10,000円の場合、毎月1,000ポイント還元され、この特典だけで年会費11,000円の元を取れる可能性があります。

ドコモのスマホ・光回線を利用しているならdカード GOLDを選びましょう。

dカード特約店/dポイント加盟店でもお得

dカード GOLDはdカード特約店・dポイント加盟店で利用するとお得です。

dカード特約店で利用すると「特約店ポイント」が追加で貯まるからです。

主なdカード特約店と還元率は以下の通りです。

- メルカリ:200円ごとに2.5%

- 高島屋:200円ごとに1.5%

- マツモトキヨシ:100円ごとに3.0%

- 紀伊國屋書店:100円ごとに2.0%

- ビッグエコー:100円ごとに3.0%

- ENEOS:200円ごとに1.5%

dカード GOLDはdポイントカード機能も搭載しています。

dポイント加盟店ならカード提示+支払いでポイントの2重取りが可能です。

dカード特約店やdポイント加盟店を利用しているなら、dカード GOLDの活用がおすすめですよ。

最大11,000円相当プレゼント

第6位:au PAY ゴールドカードは毎月au利用料の11%ポイント還元

| au PAY ゴールドカード | ||

|---|---|---|

| 還元率 | ポイント | 1.0%~10.0% |

| マイル | 0.5% | |

| 年会費 | 初年度 | 11,000円 |

| 2年目以降 | ||

| 家族カード | 無料 ※2枚目から2,200円 |

|

| 旅行保険 | 海外 | 最高1億円(うち自動付帯5,000万円) |

| 国内 | 最高5,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay | |

| 国際ブランド | Visa、Mastercard | |

| 発行会社 | auフィナンシャルサービス株式会社 | |

| 発行期間 | 最短4日 | |

- 基本のポイント還元率が1.0%

- 毎月au利用料の10%ポイント還元

- au PAYへのチャージ+利用で2.5%還元

- 対象店舗・サービスでさらにポイント還元率アップ

auユーザーにはau PAY ゴールドカードがおすすめです。

au PAY ゴールドカード100円の利用で1ポイント貯まり、1ポイント=1円相当なので、基本のポイント還元率は1.0%です。

au利用料に対して10%還元

auのスマホ・光回線を利用しているau PAY ゴールドカード会員には、毎月のau利用料の10%がポイント還元されます。

対象店舗・サービスでさらにポイント還元率アップ

au PAY ゴールドカードは対象店舗・サービスで使うとさらにポイントが貯まります。

- auでんき・都市ガス for au:3.0%還元

- au PAY マーケットでの買い物:最大9%還元

- au PAY チャージ+支払い:1.5%還元

au PAY チャージでポイントが貯まるほか、au PAY Pontaポイントアップ店ならさらにポイントが還元されます。

日常生活に欠かせない固定費から日用品のお買い物、外食などでポイントがザクザク貯まるでしょう。

第7位:Orico Card THE POINT PREMIUM GOLDはiD・QUICPay利用で+0.5%

| Orico Card THE POINT PREMIUM GOLD | ||

|---|---|---|

| 還元率 | ポイント | 1.0~2.5% |

| マイル | 0.5~1.25% | |

| 年会費 | 初年度 | 1,986円 |

| 2年目以降 | ||

| 家族カード | 無料 | |

| 旅行保険 | 海外 | 最高2,000万円(自動付帯) |

| 国内 | 最高1,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | iD、QUICPay | |

| 国際ブランド | Mastercard、JCB | |

| 発行会社 | 株式会社オリエントコーポレーション | |

| 発行期間 | 最短8営業日 | |

- 基本のポイント還元率が1.0%

- iD・QUICPay利用で+0.5%

- オリコモール経由ネットショッピングで2.5%以上の還元

- ポイントの交換先が豊富

ポイントの貯まりやすさで人気の「Orico Card THE POINT」シリーズのゴールドカードです。

カード利用100円につき1ポイント貯まり、基本のポイント還元率は1.0%と高め。

iDとQUICPayの両方がカードに搭載されているので、少額決済が多い方にもおすすめです。

ポイントアップサービスが豊富!

ただでさえポイント還元率の高いOrico Card THE POINT PREMIUM GOLDですが、さらに特定のシーンではポイント加算があります。

- iD・QUICPay利用:+0.5%

- オリコモール経由:+1.0%

- ショッピングリボ利用:+0.5%

例えばiD・QUICPayを利用するとポイント還元率がさらに0.5%アップします。

さらにネットショッピングの際は「オリコモール」を経由すると還元率がアップします。

PREMIUM GOLDは1.0%の特別加算があるため、ネットショッピング時の還元率はなんと常に2.5%以上です。

| オリコモール経由でネットショッピングした場合の還元率 | |

|---|---|

| 基本還元率 | 1.0% |

| オリコモールの通常還元 | 0.5%〜 |

| Orico Card THE PLATINUM特別加算 | 1.0% |

| 合計 | 2.5% |

オリコポイントは交換先が豊富

Orico Card THE POINT PREMIUM GOLDを利用すると貯まるオリコポイントは、交換先が非常に豊富です。

| ジャンル | 交換先 |

|---|---|

| オンラインギフト | Amazonギフト券 App Store & iTunes ギフトカード Google Play ギフトカード QUOカードPay nanacoギフト EdyギフトID ファミリーマートお買い物券 イオンシネマ映画観賞券 すかいらーくご優待券 |

| ポイント | オリコプリペイドカードへのチャージ WAONポイント Vポイント Pontaポイント ベルメゾン・ポイント ANAマイル JALマイル dポイント auポイントプログラム |

| 商品券 | UCギフトカード |

| チャリティー商品 | 東日本大震災・津波遺児支援活動への寄付金 (あしなが育英会) |

使い道が非常に多いため、貯まったポイントが無駄になりません。

nanacoギフトやVポイントなど、一部は交換して即使えるのもうれしいですね。

第8位:PayPayカードはYahoo!ショッピング・LOHACOで毎日5.0%還元

| PayPayカード | ||

|---|---|---|

| 還元率 | ポイント | ご利用金額200円(税込)ごとに 最大1.5%※1 |

| マイル | 交換不可 | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | 無料 | |

| 旅行保険 | 海外 | なし |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 550円(税込) | |

| 電子マネー | QUICPay、QUICPay+ | |

| 国際ブランド | Visa、Mastercard、JCB | |

| 発行会社 | PayPayカード株式会社 | |

| 発行期間 | 最短7分(申込5分、審査2分) PayPayカードは お申し込みから約1週間 |

|

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

- PayPayポイントは有効期限なし

- ポイント最大1.5%還元

- Yahoo!ショッピング・LOHACOの還元率が+3.0%

PayPayカードは、ヤフーカードがリニューアルして登場した新しいクレジットカードで、名前の通りスマホ決済サービスPayPayとの相性が抜群です。

利用額200円(税込)につき最大1.5%のPayPayポイントが貯まります。

ポイント最大1.5%還元

PayPayカードは、以下の月間利用金額と回数の条件を満たすと、翌月の還元率が最大1.5%にアップします。

- 200円以上の決済を30回以上

- 10万円以上利用

最大1.5%還元の内訳は以下の通り。

| 項目 | 内訳 |

|---|---|

| 基本還元率 | 1.0% |

| 200円以上の支払いを30回以上&合計10万円以上利用 | 0.5% |

| 合計 | 1.5% |

Yahoo!ショッピングとLOHACOで5.0%還元

街のお店だけでなく、ネットショッピングにも強いのがPayPayカードの利点。

PayPayカードをYahoo!ショッピング・LOHACOで利用すると還元率が1.0%アップし、PayPayカードの還元とストアポイントを含めると、毎日5.0%の還元です!

Yahoo!ショッピング・LOHACOのヘビーユーザーにもおすすめです。

第9位:JCBゴールドは年間利用額に応じて翌年の還元率がアップ

| JCBゴールド | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~10.0%※J1 |

| マイル | 0.3%~1.5% | |

| 年会費 | 初年度 | 無料 (オンラインで入会申し込みの場合) |

| 2年目以降 | 11,000円(税込) | |

| 家族カード | 本会員支払い型:1名様無料 2人目より1名様につき:1,100円(税込) ※本会員の年会費が無料の場合は家族会員も無料 |

|

| 旅行保険 | 海外 | 最高1億円(利用付帯) |

| 国内 | 最高5,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay | |

| 国際ブランド | JCB | |

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 最短5分※J1 | |

- 優待店や対象のネットショッピングで還元率がアップ

- 年間利用額に応じて翌年の還元率が最大60%アップ

- 海外利用時は1.0%還元

- ポイントの有効期限が3年と長め

JCBゴールドは、JCBが発行するゴールドカードです。

基本の還元率は0.5%と、そこまで高くありませんが、JCBゴールドには還元率がアップする特典が多数用意されています。

ポイント優待店利用で還元率がアップ

JCBゴールドは利用する場所によって還元率が大きくアップします。

- JCBオリジナルシリーズパートナー

ポイント優待店舗で利用すると還元率がアップ - Oki Dokiランド

対象のネットショッピング利用時の還元率が最大20倍(10%) - 海外利用でポイント還元率2倍

MyJチェック登録で海外で常に1.0%還元

とくに利用しやすいのがJCBオリジナルシリーズパートナーです。

ポイント優待店舗でJCBゴールドを利用すると、還元率がアップします。

還元率は店舗によりますが、中には20倍(10%)になるお店もあります。

- セブン-イレブン:3倍(1.5%還元)

- スターバックス:20倍(10%還元)

※スターバックスカードへのオンライン入金/オートチャージ - Amazon:3倍(1.5%還元)

- ウエルシア:2倍(1.0%還元)

Oki Dokiランドを経由すると、ネットショッピング利用時の還元率もアップします。

さらに、海外で利用すると還元率が2倍にアップし、常に1.0%還元です。

JCBスターメンバーズで翌年の還元率が最大60%アップ

JCBスターメンバーズは前年の利用金額に応じて翌年の還元率がアップする特典です。

| 期間中の利用合計金額 | メンバーランク名称 | ポイント倍率 |

|---|---|---|

| 300万円以上 | ロイヤルα PLUS ※ゴールド/ネクサスのみ | 2.0倍 |

| 100万円以上 | スターα PLUS | 1.5倍 |

| 50万円以上 | スターβ PLUS | 1.2倍 |

| 30万円以上 | スターe PLUS | 1.1倍 |

300万円以上利用した場合はメンバーランクが「ロイヤルα PLUS」となり、還元率は100%アップし、1.0%となります。

カード利用金額が多い方ほど、JCBゴールドはお得に使えます!

最大23,000円キャッシュバック

2024年10月1日(火)~2025年3月31日(月)まで

第10位:セゾンパール・アメックスはQUICPay利用で2.0%還元

| セゾンパール・アメリカン・エキスプレス(R)・カード | ||

|---|---|---|

| 還元率 | ポイント | 0.5%〜2.0% |

| マイル | 0.3% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | 1,100円/年1回以上の利用で翌年無料 | |

| 家族カード | 無料 | |

| 旅行保険 | 海外 | なし |

| 国内 | ||

| ETCカード | 発行手数料 | 無料 |

| 年会費 | ||

| 電子マネー | QUICPay | |

| 国際ブランド | アメリカン・エキスプレス | |

| 発行会社 | 株式会社クレディセゾン | |

| 発行期間 | デジタルカードなら最短5分 | |

- QUICPay利用でいつでも2.0%還元

- ポイントを無期限に貯められる

- 申し込みから最短5分で使える

セゾンパール・アメリカン・エキスプレス(R)・カード(以下セゾンパール・アメックス)は、クレディセゾンがアメックスと提携して発行するクレジットカードです。

年1回でも利用すると翌年の年会費は無料なので、メインカードとして使うなら、年会費は実質永年無料です。

セゾンパール・アメックスはデジタル発行に対応しており、最短5分で発行可能。すぐにクレジットカードが欲しい方にもおすすめです。

QUICPay利用で2.0%還元

セゾンパール・アメックス搭載のQUICPayを利用すると、還元率が4倍になります。

基本の還元率が0.5%なので、常に2.0%の還元を受けられる計算です。

QUICPay加盟店ならお店のジャンルは問わず、コンビニやスーパー、ドラッグストア、飲食店など幅広いお店でポイントが貯まります。

永久不滅ポイントが貯まる

セゾンパールアメックスの利用で貯まる永久不滅ポイントには、有効期限がありません。

また、永久不滅ポイントにはギフト券やマイルへの交換、カード料金への充当、ふるさと納税など、幅広い使い道があります。

長い年月をかけてポイントをたくさん貯めて、大きなリターンを得ることもできるでしょう。

第11位:「ビュー・スイカ」カードはオートチャージや定期券購入で還元率アップ

| 「ビュー・スイカ」カード | ||

|---|---|---|

| 還元率 | ポイント | 通常0.5%~最大5.0%※ |

| マイル | 獲得不可 | |

| 年会費 | 初年度 | 524円 |

| 2年目以降 | 524円 | |

| 家族カード | ||

| 旅行保険 | 海外 | 最高500万円(利用付帯) |

| 国内 | 最高1,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 524円 | |

| 電子マネー | QUICPay、Suica | |

| 国際ブランド | Visa、Mastercard、JCB | |

| 発行会社 | 株式会社ビューカード | |

| 発行期間 | 最短1週間 | |

※ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

※モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります。

※最大5%は事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です

- Suica(定期券含む)搭載で使い勝手抜群

- モバイルSuicaチャージで1.5%還元、定期券で5.0%還元

- 貯まったポイントはSuicaチャージ

「ビュー・スイカ」カードは、Suica一体型のクレジットカードです。

カード本体の裏面に定期券情報を記載することで、定期券機能も付けられます。

クレジットカード、Suica、定期券3つの機能がビュー・スイカカード1枚にまとまるので、お財布の中身もすっきり。

オートチャージや定期券購入で還元率アップ

「ビュー・スイカ」カードは、カードの利用1,000円につき5ポイントの「JRE POINT」が貯まるため、基本の還元は0.5%とやや低めです。

ただし、オートチャージまたはモバイルSuicaチャージなら、還元率が1.5%にアップします。

さらに、定期券をモバイルSuicaで購入すると5%還元です。

そのほか、グリーン券をモバイルSuicaで購入すると5%還元、「えきねっと」の新幹線eチケットで、チケットレス乗車をすると5%還元が受けられます。

| 対象サービス | 「ビュー・スイカ」カードの還元率 | 対象サービス(えきねっと・モバイルSuica)の還元率 | 合計還元率 | |

|---|---|---|---|---|

| えきねっと | JRのきっぷを予約・チケットレス乗車 | 3.0% | 2.0% | 5.0% |

| モバイルSuica | チャージ・オートチャージ | 1.5% | - | 1.5% |

| 定期券の購入 | 3.0% | 2.0% | 5.0% | |

| グリーン券の購入 | 3.0% | 2.0% | 5.0% | |

| Suica | オートチャージ | 1.5% | - | 1.5% |

貯まったポイントはSuicaチャージ

「ビュー・スイカ」カードの利用で貯まったJREポイントは1ポイント=1円でSuicaチャージに使えるため、交通費の節約に役立てられます。

他にも、以下のような使いみちがあり、貯まったポイントを無駄にする心配がありません。

- JRE POINT加盟店で1ポイント=1円として買い物に利用

- Suicaのペンギングッズ、鉄道グッズなどに交換

- ビックポイント、JALマイルに交換

- びゅう商品券、お米券などの金券へ交換

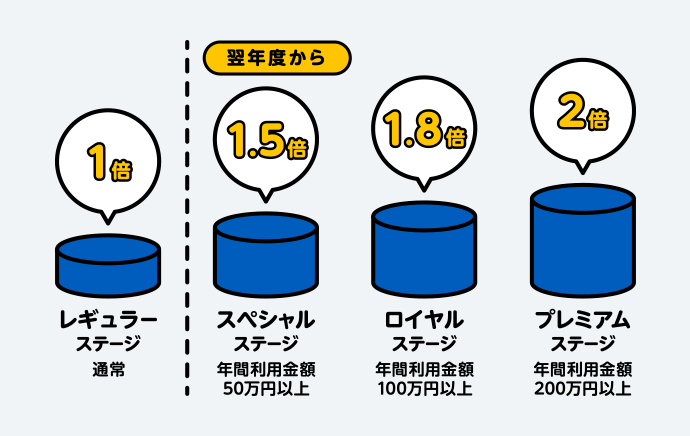

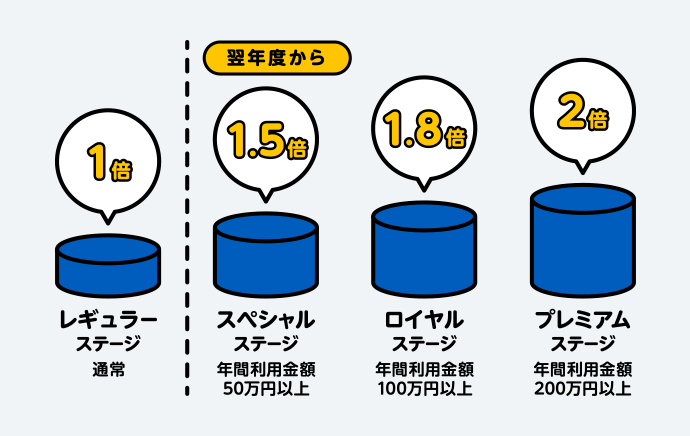

第12位:ライフカードなら誕生月に1.5%還元

| ライフカード | ||

|---|---|---|

| 還元率 | ポイント | 0.5%~1.5% |

| マイル | 0.25%~0.75% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | なし(付帯型も選べる) |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 無料 ※ETCカードの利用がなかった翌年度は1,100円 ※一部提携カードは550円 |

|

| ポストペイ型電子マネー | iD | |

| 国際ブランド | Visa、JCB、Mastercard | |

| 発行会社 | ライフカード株式会社 | |

| 発行期間 | 最短2営業日 | |

- 誕生月は1.5%還元

- L-Mall経由でネットショッピングもお得

- 年間200万円以上の利用で還元率が最大1.0%にアップ

- ポイントの有効期限が5年と長い

ライフカードも保有中一切コストがかからないクレジットカードです。

信販系のカードなので比較的作りやすいといわれており、初めての1枚にもピッタリです。

年間利用額に応じて翌年のポイント還元率がアップ

ライフカードの基本の還元率は0.5%と決して高くありませんが、還元率がアップする仕組みが複数用意されています。

- 年間利用額に応じて還元率が最大1.0%

- 初年度は0.75%還元

- 毎年誕生月はポイント還元率が1.5%

- L-Mallを経由するとネットショッピング利用時の還元率が最大12.5%

ライフカードは年間利用額に応じて還元率がアップする「ステージプログラム」を用意しています。

| ステージ名 | 年間利用額(税込) | 翌年のポイント倍率 |

|---|---|---|

| レギュラー | 50万円未満 | 1倍(0.5%) |

| スペシャル | 50万円以上100万円未満 | 1.5倍(0.75%) |

| ロイヤル | 100万円以上200万円未満 | 1.8倍(0.9%) |

| プレミアム | 200万円以上 | 2倍(1.0%) |

年間200万円以上利用すると、翌年の還元率は常に1.0%です。

カードの利用額が多い方なら高還元カードとして使えるでしょう。

ポイントは最長5年間保有できる

ライフカードで貯まるポイントは最長5年間保有できます。

手続きが必要なのはやや面倒かもしれませんが、年会費無料の一般カードながら5年もポイントを保有できるのは貴重でしょう。

第13位:セブンカード・プラスはnanacoチャージでポイント2重取り

| セブンカード・プラス | ||

|---|---|---|

| 還元率 | ポイント | 0.5~1.5% |

| マイル | 0.25~0.725% | |

| 年会費 | 初年度 | 無料 |

| 2年目以降 | ||

| 家族カード | ||

| 旅行保険 | 海外 | なし |

| 国内 | ||

| ETC | 年会費 | 無料 |

| 発行手数料 | ||

| 電子マネー | QUICPay、nanaco | |

| 国際ブランド | JCB | |

| 発行会社 | 株式会社セブン・カードサービス | |

| 発行期間 | 最短1週間 | |

- セブン&アイグループでは常に1.0%還元

- 対象商品購入でボーナスポイントも貯まる

- nanacoへのチャージでポイント2重取り

- nanacoと組み合わせれば税金の支払いでもポイントが貯まる

セブンカード・プラスは、セブン&アイグループが発行するクレジットカードです。

基本還元率が0.5%なのでメインカードには向きませんが、特定のお店で真価を発揮します。

セブン&アイグループでは常時1.0%

基本ポイント還元率は0.5%と平凡ですが、提携店では2倍の1.0%還元を受けられます。

主な提携店は以下の通りです。

- イトーヨーカドー

- ヨークマート

- ヨークフーズ

- ヨークプライス

- セブン-イレブン

- ビックカメラ

- 西武・そごう

- アリオ

また、セブン&アイグループのお店で対象商品をセブンカード・プラスで購入すると、ボーナスポイントを獲得できるのもメリットです。

獲得できるボーナスポイントは商品によりますが、1回の購入で100ポイント以上獲得できることも少なくありません。

イトーヨーカドーやセブン-イレブンを頻繁に利用するなら、ポイントがどんどん貯まるでしょう。

nanacoへのチャージ&支払いでポイント2重取り

セブンカード・プラスはnanaco残高へチャージできる唯一のクレジットカードであり、nanacoの残高チャージと支払いでポイントを2重取りできます。

- nanaco残高チャージ時:0.5%

- nanaco利用時:0.5%

- 合計:1.0%

nanacoは、飲食店、百貨店、家電量販店、ドラッグストアなどあらゆるジャンルのお店で使えます。

さらに、セブン-イレブン店頭ではnanacoで税金を支払うことも可能です。

つまり、セブンカード・プラスとnanacoを使えば、間接的に税金に対してポイントが付与されます(支払時はポイント付与対象外)。

ポイント還元率の正しい計算方法

クレジットカードでポイントを貯めたいなら、まずポイント還元率の正しい計算方法を理解しましょう。

一般的に、ポイントはカードの決済金額に応じて貯まります。

例えば100円につき1円分のポイントが貯まるなら還元率は1.0%です。

ただし、カードによっては1ポイント=1円ではありません。

例えば1,000円につき1ポイント貯まるカードで、1ポイント=5円の価値があるとします。

この場合は1,000円につき5円相当貯まるので、還元率は実質0.5%です。

- ×:1,000円につき1ポイント=還元率は0.1%

- 〇:1,000円につき1ポイント=1ポイント5円分=還元率は0.5%

また、同じカードのポイントでも交換先によって価値が変わることがあります。

例:JCBカードで貯まる「Oki Dokiポイント」

ここでは例としてJCBカードの利用で貯まる「Oki Dokiポイント」を例にあげてみましょう。

JCBカードを利用すると1,000円につき1ポイントのOki Dokiポイントが貯まります。

Oki Dokiポイントは他のポイントに交換するのが一般的な使い方です。

その際の交換レートは交換先によって異なります。

- JCBプレモ:1ポイント→5円相当

- nanacoポイント:1ポイント→4.5ポイント

- dポイント:1ポイント→4ポイント

- 楽天ポイント:1ポイント→3ポイント

- Pontaポイント:1ポイント→4ポイント

- WAONポイント:1ポイント→4ポイント

- ビックポイント:1ポイント→5ポイント

例えばJCBプレモやビックポイントへ交換した場合、1,000円利用につき5円相当返ってくるので、ポイント還元率は実質0.5%となります。

一方、dポイントやPontaポイントと交換する場合は1,000円につき4円相当なので、還元率は実質0.4%です。

貯めたいポイントが決まっている場合は、あらかじめ交換レートをチェックしましょう。

2枚で最高のポイント還元率を目指すなら

高還元カードは1枚だけでも十分お得ですが、複数枚組み合わせればさらに実質の還元率を高められます。

組み合わせはたくさんありますが、中でもおすすめの2パターンを紹介します。

リクルートカード+三井住友カード(NL)

1つ目はリクルートカードをメインで利用し、サブカードとして三井住友カード(NL)を組み合わせる方法です。

- 対象コンビニ・飲食店では三井住友カード(NL):スマホのタッチ決済利用でポイント最大7%還元※M1

- その他のお店・サービスではリクルートカード:還元率1.2%

三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのタッチ決済利用でポイント最大7%還元※M1という高い還元を受けられますが、基本ポイント還元率は0.5%と低めです。

Vポイントもリクルートポイントも便利な使い道がたくさんあるため、無駄にする心配もありません。

JCBカード W+楽天カード

もう1つおすすめの組み合わせは、JCBカード Wと楽天カードです。

以下のようにあらゆるシーンで1.0%以上のポイント還元を受けられます。

- AmazonでJCBカード W決済:還元率2.0%

- 楽天市場で楽天カード決済:還元率3.0%

- 公共料金の支払いにJCBカード W:還元率1.0%

JCBカード WはAmazonがお得に、楽天カードは楽天市場での買い物がお得になるため、この組み合わせなら国内2大ネットショップでポイントを効率よく得られます。

また、基本の還元率はどちらも1.0%と差はありませんが、楽天カードは公共料金の支払い時に還元率が0.2%へ大幅ダウンします。

一方、JCBカードWなら公共料金の支払いでも1.0%のポイント還元を受けられます。

反対に、JCBカードW(JCBブランド)は使えるお店が少ないのがデメリットですが、楽天カードでVisaもしくはMastercardを選べば解消できるため、互いの欠点をカバーできる組み合わせと言えます。

還元率が高いクレジットカードの注意点

還元率が高いクレジットカードには次のような注意点もあります。

リボ払い専用カードは手数料に注意

リボ払い専用カードを使う際は手数料に注意してください。

クレジットカードの中には、支払方法がリボ払いのみしか選べず、反面還元率を高く設定しているカードがあります。

還元されるポイントよりもリボ払い手数料が高くなっては本末転倒です。

しっかり管理できる方以外は、リボ払い専用カードを使うのはやめておきましょう。

- JCBカード R(還元率2.0%)

- 三井住友カード RevoStyle(還元率1.0%)

- Orico Card THE POINT UPty(還元率1.0%)

還元率が下がる(改悪される)ことがある

クレジットカードは、定期的にサービス内容に見直され、還元率が下がることがあります。

- 楽天ゴールドカード:楽天市場での還元率が5.0%→3.0%へ

- リクルートカード(JCB):電子マネーチャージの還元率が1.2%→0.75%へ

カード作成後も、最新情報は常にチェックしてください。

還元率が下がってメリットがなくなってしまう場合、ほかのカードへの乗り換えも検討しましょう。

有効期限を過ぎるとポイントが失効する

一般的にクレジットカードのポイントには有効期限があり、有効期限を過ぎるとポイントが失効します。

なお、カードによってはポイントを無期限に貯められます。

例えば、セゾンパール・アメックスなどのセゾンカードで貯まる永久不滅ポイントには有効期限がありません。

ポイント還元率が高いはずなのに意外と貯まっていない理由

高還元カードを作ったら、あとはカードを使ってポイントを貯めるだけです。

しかし、高還元カードも選び方・使い方が間違っているとポイントがうまく貯まりません。

「還元率が高いはずなのに、意外とポイントが貯まらない」と感じる理由には次のようなものがあります。

クレジットカードを使い分けすぎている

併用するクレジットカードが多すぎると、ポイントがうまく貯まりません。

ポイントが分散してしまうためです。

4枚以上のカードを併用すると効率が悪くなります。

また、併用する際は同じポイントが貯まるカードにすると使い勝手が良いでしょう。

還元率がアップするお店やサービスを利用していない

特定の場所で使うと還元率がアップするクレジットカードを持っているにも関わらず、還元率アップ対象のお店・サービスを使っていなければポイントはうまく貯まりません。

引越しなどで利用するお店・サービスが変わったら、カードも見直しするのが吉です。

また、使うお店が決まっていないなら、基本還元率が1.0%以上のカードがおすすめ。利用場所を問わずポイントが貯まります。

公共料金がポイント付与対象外のカードを使っている

クレジットカードで公共料金を支払う際は、支払先がポイント還元の対象に含まれているかをチェックしてください。

最近では公共料金もクレジットカードで支払えるケースが増えています。

水道光熱費やネット・スマホ代はもちろん、自治体によっては税金も対象です。

ポイントを効率よく貯めるなら、公共料金もポイント付与対象のカードがおすすめです。

本記事で取り上げたカードは、いずれも公共料金の支払いでポイントが貯まります。

クレジットカードで貯まったポイントの使い方

クレジットカードで貯まったポイントはさまざまな用途に使えます。

主な使い道は以下の通りです。

他のポイントや景品と交換する

クレジットカードで貯まるポイントは他のポイントや景品と交換できます。

主な交換先は以下の通りです。

- 共通ポイント

楽天ポイント、dポイント、Pontaポイント、Vポイントなど - マイル

ANAマイル、JALマイルなど(特典航空券や座席アップグレードに利用可) - ギフト券

Amazonギフト券、Apple Gift Card、Google Play ギフトコードなど - 景品・グッズ

家電製品、化粧品、食料品、雑貨など

交換先はカードやポイントによって異なります。

目当てのポイントや景品と交換できるカードを選んでください。

ポイント加盟店で直接使う

クレジットカードで貯まるポイントのうち、次のポイントは共通ポイントと呼ばれ、加盟店での買い物に直接使えます。

- 楽天ポイント

- dポイント

- Pontaポイント

- Vポイント

- WAONポイント

上記のポイントは、加盟店で買い物する際に1ポイント=1円で現金と同じように利用できます。

わざわざ他のポイントへ交換する手間がかかりません。

加盟店舗数も非常に多いので、使い道に困らないのもメリットです。

スマホ決済サービスや電子マネーで使う

ポイントによってはスマホ決済サービスや電子マネーの残高にチャージできます。

支払時にもお買い物金額に応じたポイントが貯まるため、直接使うよりお得になるケースも少なくありません。

- 楽天ポイント:楽天Edy、楽天ペイ

- dポイント:d払い

- Pontaポイント:au PAY

- Vポイント:Vマネー

- WAONポイント:WAON、AEON Pay

- PayPayポイント:PayPay

- nanacoポイント:nanaco

メインで利用しているスマホ決済・電子マネーがある場合は、それに合わせてカードを絞るのも賢い選び方です。

クレジットカードの利用料金に充てる

貯めたポイントを支払代金に充てられるカードもあります。

ただし、支払代金に充てる際に1ポイントの価値が下がることがあるため、注意しましょう。

クレジットカードの還元率に関するQ&A

最後に、クレジットカードの還元率にまつわるよくある疑問・質問をまとめました。

電子マネー利用またはチャージで還元率が高いクレジットカードは?

電子マネーによってお得なクレジットカードは異なります。

各電子マネーチャージでポイントが貯まるクレジットカードの例と、その還元率を比較しました。

| 電子マネー | 好相性カード | チャージ還元率 | 利用還元率 |

|---|---|---|---|

| Suica | ビューカード | 0.5%~1.5% | モバイル:2.0% カード:0.5% ※鉄道乗車等のみ |

| PASMO | To Me CARD Prime OPクレジット など | 0.5% | 1.0%~1.5% |

| 楽天Edy | 楽天カード | 0.5% | 0.5% |

| nanaco | セブンカード・プラス | 0.5% | 0.5% |

| WAON | イオンカード | 0.5% | 0.5%~1.0% |

| スターバックスカード | JCBカードW | 5.5% | 約3.5% |

| iD | 三井住友カードなど | チャージ不要 | クレジットカードの還元率に準ずる |

| QUICPay | セゾンカードなど |

記事内でも紹介したリクルートカード(Visa・Mastercard)なら、モバイルSuica・楽天Edy・SMART ICOCAの3種類の電子マネーチャージ時に1.2%分のポイントが返ってきます(月間上限3万円)。

複数の電子マネーを使い分けている方は、チャージできる電子マネーの数が多く、かつ還元率の高いクレジットカードがおすすめです。

基本ポイント還元率が高いカードと特定の利用先で還元率が高いカード、どっちがお得?

どちらがお得かはライフスタイルによります。

まずは家計を洗い出し、利用金額の多いお店・サービスの有無を確認するのが賢いクレジットカードの選び方のコツです。

食料品・日用品を購入するスーパーが1つしかない、特定のECサイトでしかネットショッピングしないという方は、そのお店・サービスと提携するクレジットカードを持つとお得になる可能性が大きくなります。

反対に、購入先がバラバラという方は、基本還元率が1.0%以上のクレジットカードを持っておくとよいでしょう。

各ポイントの有効期限が知りたい

主なクレジットカードポイントの有効期限を比較してまとめました。

| ポイント運営会社 (カード発行元) | ポイント名 | 有効期限 |

|---|---|---|

| JCB | Oki Dokiポイント | 2~5年 |

| 三井住友カード | Vポイント | 2~4年 |

| 楽天カード | 楽天ポイント | 実質なし(最後にポイントを獲得した月から1年間) ※ただし期間限定ポイントあり |

| セゾンカード | 永久不滅ポイント | なし |

| ライフカード | サンクスポイント | 最大5年 |

| dカード | dポイント | 48ヶ月 |

| PayPay | PayPayポイント | なし |

なお、ゴールドカード・プラチナカードなどの会員のみ有効期限が長く設定されているカード会社もあります。

クレジットカードでお得にポイントを貯めよう

- 第1位:JCBカード W

無料・常時1.0%還元のオールマイティカード - 第2位:三井住友カード(NL)

対象コンビニ・飲食店を日常的に利用する方に - 第3位:リクルートカード

常時1.2%還元・電子マネーチャージでもポイントザクザク - 第4位:楽天カード

常に1.0%、楽天市場なら3.0%還元 - 第5位:dカード GOLD

ドコモユーザーなら年会費回収容易 - 第6位:au PAY ゴールドカード

au利用料金の11%が毎月還元 - 第7位:Orico Card THE POINT PREMIUM GOLD

iD・QUICPay・ネットショッピング利用が多い方向け - 第8位:PayPayカード

PayPay・Yahoo!ユーザーならマスト - 第9位:JCBゴールド

優待店でお得、利用額に応じて翌年の還元率アップ - 第10位:セゾンパール・アメリカン・エキスプレス(R)・カード

QUICPay加盟店なら常に2.0%還元 - 第11位:ライフカード

年200万円以上利用で翌年は1.0%還元 - 第12位:セブンカード・プラス

セブン&アイグループ、nanaco利用でお得

ポイント還元率が高いクレジットカードほどポイントが貯まりやすいため、効率よくポイントを貯めるならポイント還元率に注目しましょう。

一般的に基本還元率が1.0%以上のカードは高還元といわれます。

カードによっては、特定のお店やサービスで利用すると還元率がアップします。

頻繁に利用するお店があるなら、そのお店で還元率が上がるカードを選ぶとお得です。

本記事で紹介したクレジットカードはいずれもポイント還元率が高く、ポイントがザクザク貯まります。

ポイント還元率が高いカードを利用したい方は、紹介したカードの選び方や組み合わせ例もぜひ参考にしてくださいね。

参考サイト

高いポイント還元率、年会費無料のJCB カード W

三井住友カード(NL)

リクルートのクレジットカード Recruit Card

【公式】新規入会&利用でポイントプレゼント|楽天カード

dカード | dカード GOLDのご紹介

au PAY ゴールドカード au携帯電話利用料の最大11%Pontaポイント還元!

ゴールドカードはOrico Card THE POINT PREMIUM GOLD

新登場!PayPayポイントがどんどんたまるクレジットカード – PayPayカード

JCBゴールド|クレジットカードのお申し込みなら、JCBカード

【公式】セゾンパール・アメリカン・エキスプレス®・カード【年会費無料】

ライフカード<年会費無料>

【公式】セブンカード・プラス

- iD、カードの差し込み、磁気取引は対象外です。

- スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

- 三井住友カード プラチナプリファードではMastercard®の取り扱いはありません。スマホのVisaのタッチ決済で支払うことが条件です。

- Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- 通常のポイントを含みます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- JCBカードの最大還元率表記はJCB PREMO に交換した場合です。

- 最短5分発行には連絡先電話番号が必要です。

- モバ即(最短5分)の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。

(運転免許証/マイナンバーカード/在留カード) - モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

CFP®資格(日本FP協会)

年会費が高いカードほど還元率が高いわけではありません。ポイント還元率を比較するときは、基本還元率の他、自身が良く使う店舗で還元率がアップするなど、普段の行動パターンなどを振り返って検討すると良いでしょう。